炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:时代周报

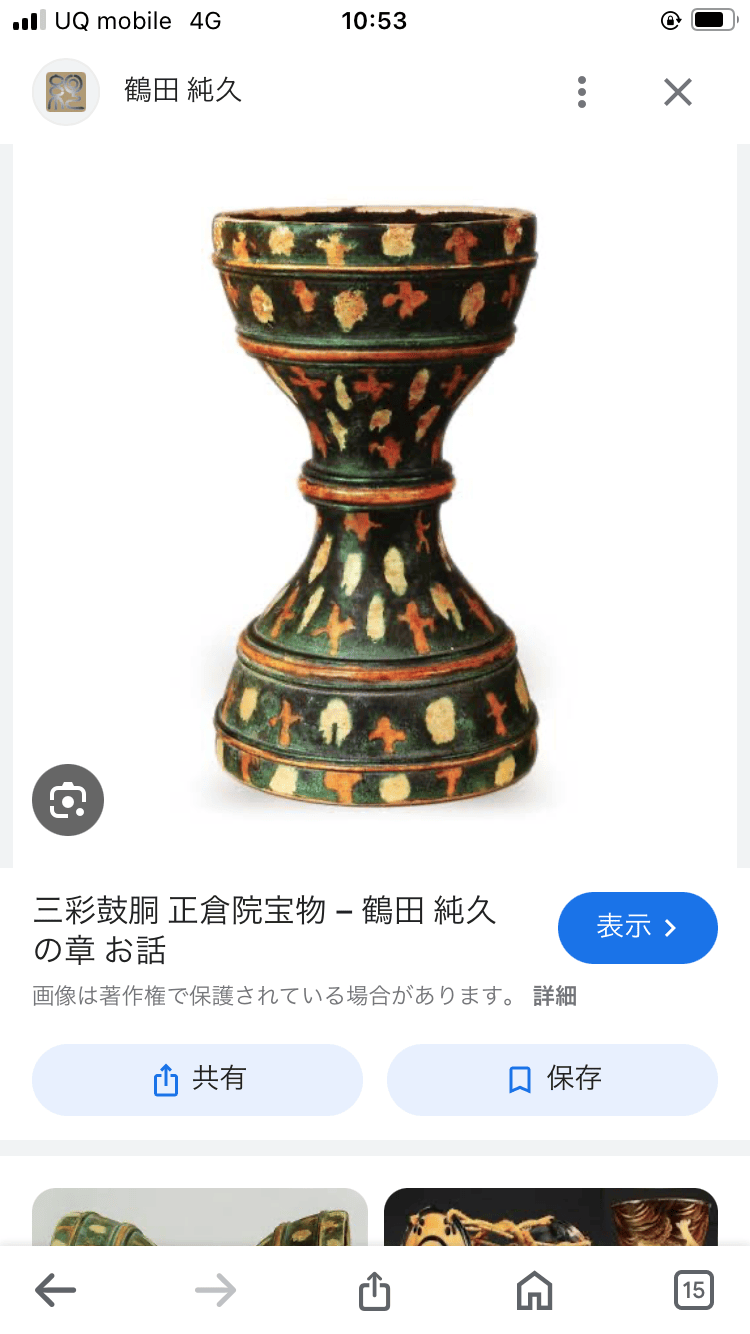

ICON A5 图片来源:ICON官网

一家做缝纫机起家的中国企业为何收购美国的飞机资产?

在两次延期后,6月12日晚上工申贝(600843.SH)终于回复了上交所的问询函,解释其跨界收购飞机资产的原因,同时也再次强调此次交易的风险。

5月21日,上工申贝宣布通过向德国子公司增资等方式,以1300万美元(约合人民币9238.97万元)购入正处于破产重整中的美国ICON Aircraft Inc.(以下简称“ICON”)相关有效资产。公告披露当晚,上交所火速下发问询函,就跨界并购必要性、运营风险、资金来源等方面问询。

6月13日,上工申贝高开,随后股价走低,报8.57元/股,涨幅2.15%。

值得注意的是,上工申贝曾以涉及商业秘密为由暂缓披露该交易。从时间线上看,公司董事会已于4月19日审议通过了该交易。4月19日至今,上工申贝股价涨幅已达到50.62%。而从该交易正式披露后,5月22日以来上工申贝股价区间涨幅仅4.90%。

上工申贝称,已对内幕信息严格管控,相关内幕信息知情人不存在利用内幕信息进行股票交易的情形。

ICON轻型运动飞机适用性较窄

ICON的主营业务是设计、生产及销售低空轻型运动飞机,其A5双座水陆两栖飞机为全碳纤维结构,其最大航速可达176km/h,最大起飞重量686kg。

自2015开始至2024年3月底,ICON已累计销售202架飞机,目前市场售价在40万美元左右。

ICON轻型运动飞机目前销售市场主要位于北美。而在2023年12月取得FAA的产品型号认证后,ICON未来将在欧洲、亚太、中东和非洲等地申请产品型号复核认证,拓展销售区域。

不过,6月13日,有两位对新型飞行器较为了解的业内人士均对时代财经表示,该款飞机适用性比较窄,对运营环境要求比较高。其中一位业内人士表示,ICON A5陆地起降需要机场与跑道,若在中国国内应用,则需要相应的通用机场与跑道才能完成起降,在国内通用机场并不多的情况下,其在国内的应用范围有限。

2024年4月,ICON于美国启动了自愿破产程序。上工申贝在回复函中称,ICON进入破产重整的原因较为复杂,但是其墨西哥工厂的生产效率低下以及美国公司各项费用过高是主要问题之一。

从近年业绩来看,ICON经营上也存有疑点。

2021年,ICON卖出16架飞机,此后2022年、2023年的销量分别增长至31、37架,不过其业绩却在2022年销量接近翻倍后大幅下滑——营收腰斩,同时亏损扩大数倍。

2021年~2023年,ICON营收分别为3612.90万美元、1314.70万美元、1418.30万美元,净利润则分别为-645.30万美元、-3947.80万美元、-3878.30万美元。

6月13日,时代财经以个人投资者身份致电上工申贝董事会办公室,问及为何2022年ICON销量上升业绩反而下滑时,相关工作人员表示,“具体情况我们不是特别清楚,您可以到投资者互动平台上问一下,我们会进一步与相关机构联系解答。”

值得注意的是,由于ICON历年财务业绩均为亏损,研发投入不符合资本化条件,因而采用费用化会计处理方式,相应的无形资产在基准日资产负债表内金额为零。

收购风险重重

接手一家破产重整中的跨国公司,对上工申贝来说同样意味着重重风险与整合难题。

首当其冲的,是本次跨界收购的合理性问题。

上工申贝为国内缝制设备行业历史最悠久、上市最早的企业,公司旗(金麒麟分析师)下“蝴蝶”品牌始创于1919年,已在缝制设备生产经营上积累了百余年经验。

至于跨界收购的目的,上工申贝也解释称,公司缝制设备及智能制造设备业务稳定但规模受限,近年销售收入以及利润水平增长缓慢。Wind数据显示,过去五年上工申贝营收年均为30亿~40亿元,归母净利润年均为6000万~1亿元。

为了扭转这种被动局面,本次收购ICON是其谋求多元化战略的尝试之一。

本次收购ICON之前,上工申贝也有过国外收购的经验。2013年其全资收购了德国凯尔曼特种设备制造有限公司,并于2015年整合成为德国百福公司的分公司。通过该收购,上工申贝拥有了3D缝纫技术和碳纤维缝纫裁切技术,并购整合较为合理。

而作为缝制设备企业,上工申贝能给予飞机制造企业ICON的整合措施,即发挥公司对碳纤维加工工艺熟悉的优势,以智能制造工艺技术改进并提高其部分过于依赖人工的工序能力,从制造过程中产生协同效应等措施降低制造成本。

不过,上工申贝也承认,本次并购存在多重风险,单论经营方面便存在5种潜在风险。

比如产品工艺方面,轻型运动飞机后续工艺改进、技术升级进度或不及预期,致使产品售价提升困难,产品甚至可能无法跟上市场需求;生产端把控上,美国成本费用较高,而墨西哥生产效率较低,降本提效上可能不达预期,后续整合也有预期与实际产品交付脱节的风险;管理上,上工申贝并无飞机制造上的管理经验,也可能导致实际运营不达预期……

另外,跨国并购、跨国管理也不可避免地需要面临中美之间迥异的法律法规、政策体系、文化特征等问题。

不过,尽管前景依然不甚明确,上工申贝收购的决心也较为坚决。

在此前公告中,上工申贝称拟出资1300万美元(约人民币9238.97万元)来购买经公司选定的破产主体名下的有效资产。

而在最新回复中,上工申贝指出,因出现新的竞买人,本次交易将进入竞价阶段,公司将视情况在董事会授权的金额范围内提高报价。

值得注意的是,上交所在问询中同样问及资金来源问题,但在回复中上工申贝并没对此详细解答,仅表示本次交易后续投入的资金将根据未来的经营计划和资金需求逐步推进落实。

6月13日,上述工作人员在回答时代财经关于资金来源时表示将自筹资金。

从上工申贝最新一季报来看,截至报告期末其货币资金共有8.95亿元。

若收购成功后,上工申贝如何从供应、销售、管理等方面,克服中美两国文化差异等问题,仍然是未知数。