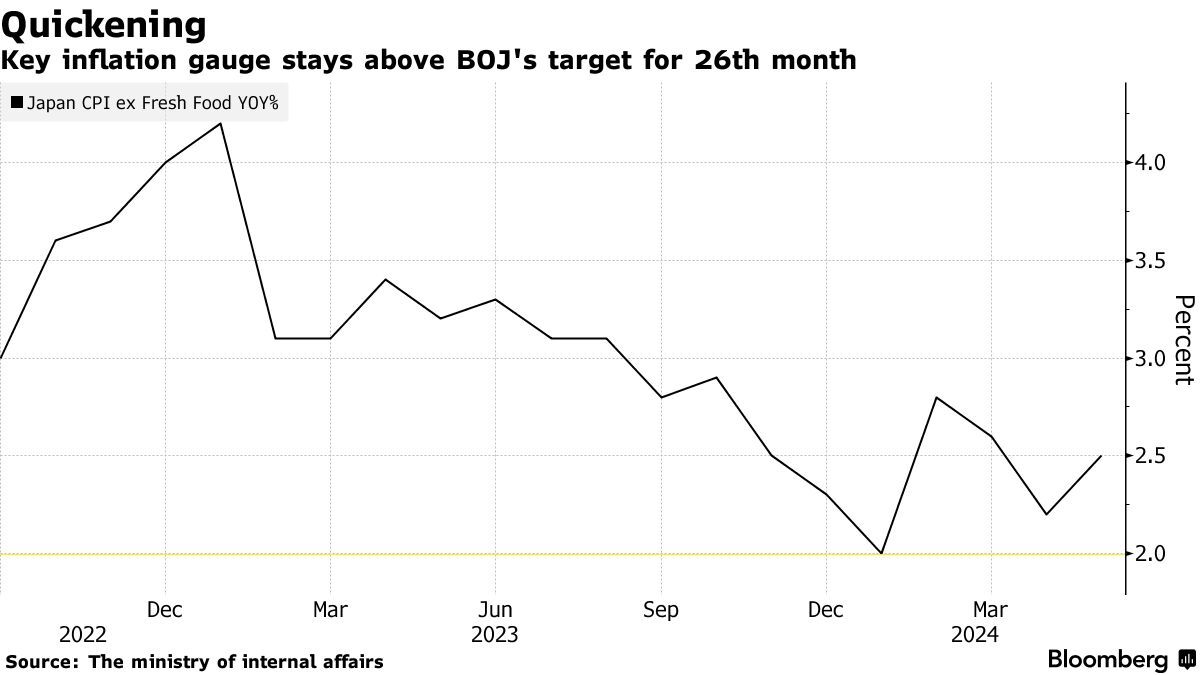

在能源成本上升的推动下,日本通胀加速,这一结果为日本央行在未来几个月考虑加息提供了支持。周五公布的数据显示,日本5月全国核心CPI同比上涨2.5%,高于4月的2.2%,略低于经济学家预期的2.6%,但连续第26个月持平于或高于日本央行2%的目标水平。其中,电力价格同比上涨14.7%,是通胀上涨的主要驱动因素。

日本5月核心CPI在两个月的减速后重新加速,为日本央行考虑最早在下个月加息提供了理由。日本央行已经表示,将在下月提供缩减购债规模计划的细节。

不过,乐天证券经济研究所首席经济学家Nobuyasu Atago表示,周五的通胀数据是否强劲到足以促使央行采取行动还有待商榷。Nobuyasu Atago表示:“CPI反弹在预期范围内。我不认为该数据本身将成为日本央行下次加息的决定性因素。”“我不认为日本央行能说,仅仅因为这份数据就增加了实现2%通胀目标的确定性。”该经济学家认为,日本央行可能要等到8月公布第二季度经济增长数据后才会加息。

Bloomberg Economics经济学家Taro Kimura表示,目前,日本央行行长植田和男保留了其选择余地。上周,当被问及是否有可能在下个月的会议上加息时,植田和男回答“当然,只要数据支持这样做”。植田和男周二在日本国会表示,根据经济和金融状况,下个月很有可能上调政策利率,进一步强调了提前加息的可能性。

不过,人们仍有理由保持谨慎。日本5月全国核心-核心CPI同比上涨2.1%,为连续第九个月出现减速。与此同时,日本央行一直强调服务业通胀是其政策审议中的一个关键因素,而该指标在4月大幅放缓至1.7%之后,在5月进一步降至1.6%。这种放缓可能暗示企业越来越不愿意进一步提高价格,因为成本上升日益抑制了消费者的支出。

伊藤忠研究所(Itochu Research Institute)首席经济学家Atsushi Takeda表示:“服务业通胀疲弱,这对货币政策不利。”“理想的情况是,工资上升会传导到物价上,推动物价稳定上涨。”

展望未来,可能推动通胀上行的主要因素之一是日元疲软。在过去一个月的大部分时间里,日元兑美元汇率距离34年低点仅一步之遥。周五早盘,日元兑美元汇率在1美元兑159日元左右。日本最高外汇官员神田正人(Masato Kanda)表示,如果汇率出现过度波动,他将采取适当措施的立场没有改变。

日本与其他国家的利差持续扩大预计将令日元兑一系列货币的汇率承压,并加剧进口驱动的物价上涨。贸易数据显示,由于进口账单因日元疲软而膨胀,日本5月的贸易逆差扩大至超过1万亿日元(约合63亿美元)。植田和男也表示,日本当局需要监测日元和进口价格对整体经济的影响。

另一个可能推动通胀上行的因素是能源政策。今年5月,日本政府逐步取消公用事业补贴,这些补贴一度使消费者的电费和煤气费减少了20%之多。经济学家认为,公用事业补贴的终止、加上可再生能源税的增加,将在今年夏季将通胀率推高至3%。

但值得注意的是,不温不火的消费可能是导致通胀降温的一个因素。日本5月消费者信心指数创下两年来的最大跌幅,原因是日本家庭越来越担心持续的通胀。在日本当局寻求彻底摆脱通缩之际,日本能否实现工资与需求带动的通胀上涨的良性经济循环是一个重要议题。日本工资上涨将从6月开始生效,日本政府的所得税退税预计将增加消费者的可支配收入。这能在多大程度上刺激消费和物价还有待观察。