智通财经APP获悉,周一,旧金山联储主席玛丽・戴利认为,为了减缓需求和通胀,美国经济还需要高利率来进行更多工作。她表示,美联储已准备好应对需要提振的疲软劳动力市场和持续高于目标的通胀,但目前尚不清楚哪种情况更有可能发生。

戴利在周一加州联邦俱乐部世界事务会议上的讲话中表示,目前利率不会有任何变化。她称:“今年至今为止,通胀数据的波动并未带来信心。最近的读数令人鼓舞,但很难确定我们是否真正走在可持续价格稳定的轨道上。”戴利是美联储决策机构联邦公开市场委员会的投票委员,她自2018年起领导旧金山联储。

根据美联储偏好的衡量标准――个人消费支出价格指数(PCE),年通胀率从2022年超过7%的峰值下降到去年第四季度的不到3%。自那以后,该指数一直徘徊不前:4月份PCE价格指数同比上涨2.7%。5月份的数据将于周五发布。

戴利将2023年下半年通胀下降主要归因于供应侧因素,包括供应链改善和劳动力增长。她认为今年高利率开始对需求产生影响,减缓了通胀。

她表示:“当然,随着需求放缓,劳动力市场也在放缓。然而,到目前为止,失业率的上升与通胀的下降相比仍是温和的。”

戴利称,2024年剩余时间内供应侧因素的帮助可能会减少。供应链已经基本从疫情时期的中断中恢复,美国的劳动参与率也几乎恢复到之前的水平。“我们必须对积极的供应发展保持开放态度,但越来越多地依赖需求的抑制,而不是供应的改善,可能是将通胀降至目标所需要的。”

她指出,需求的进一步放缓可能意味着劳动力市场的更大幅度的疲软。今年迄今为止,就业增长强劲,失业率略有上升。但职位空缺大幅减少,未来雇主的紧缩政策可能会体现在实际的工作岗位上,而不仅仅是职位空缺。

戴利称:“在这个阶段,通胀并不是我们面临的唯一风险,我们需要在通胀和充分就业这两个任务之间保持平衡,以实现我们的目标。”

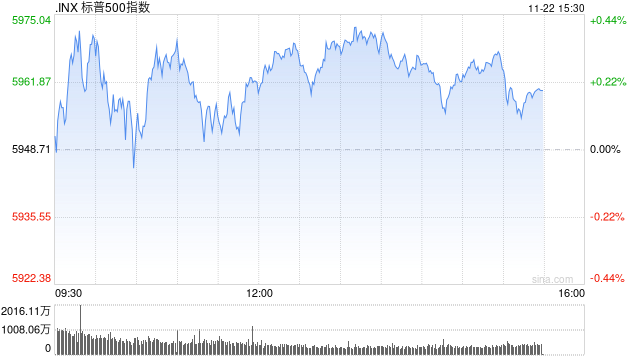

自2023年7月以来,FOMC一直将联邦基金利率目标维持在5.25%至5.50%的范围内。周一的利率期货市场价格显示,在9月份的委员会会议上有近70%的可能性会将目标下调四分之一个百分点,并且到2024年底有两次降息的可能性最大。