三年前的2021年6月21日,首批9支公募REITs(房地产投资信托)正式登陆境内资本市场,开启了不动产投资信托基金这一巨大蓝海。作为上交所首支“仓储物流类”基础设施REITs,中金普洛斯REIT引发行业关注。

这两年来,物流地产呈现出较强的抗周期能力,不乏京东物流、顺丰等巨头躬身入局。如今随着直播经济火热,跨境电商业务进一步拓展,商户对物流供应链速度有了更高的要求,仓储物流也迎来新的需求高峰。

新的消费趋势给物流仓储带来了哪些变化,中国物流仓储还有哪些新的需求空间?物流仓储领域的公募REITs二级市场走向如何?

近日,普洛斯资产中国区联席总裁赵明琪接受了包括《每日经济新闻》记者在内的媒体线上采访。赵明琪表示,在目前市场大环境演变之下,消费行业的供应链需求趋势主要是整合、自动化和ESG。大家都始终坚信中国市场是有可为的,企业在做未来3到5年的战略调整和规划,提升韧性,提升效率,之后这个行业(仓储物流)会变得更加稳健。

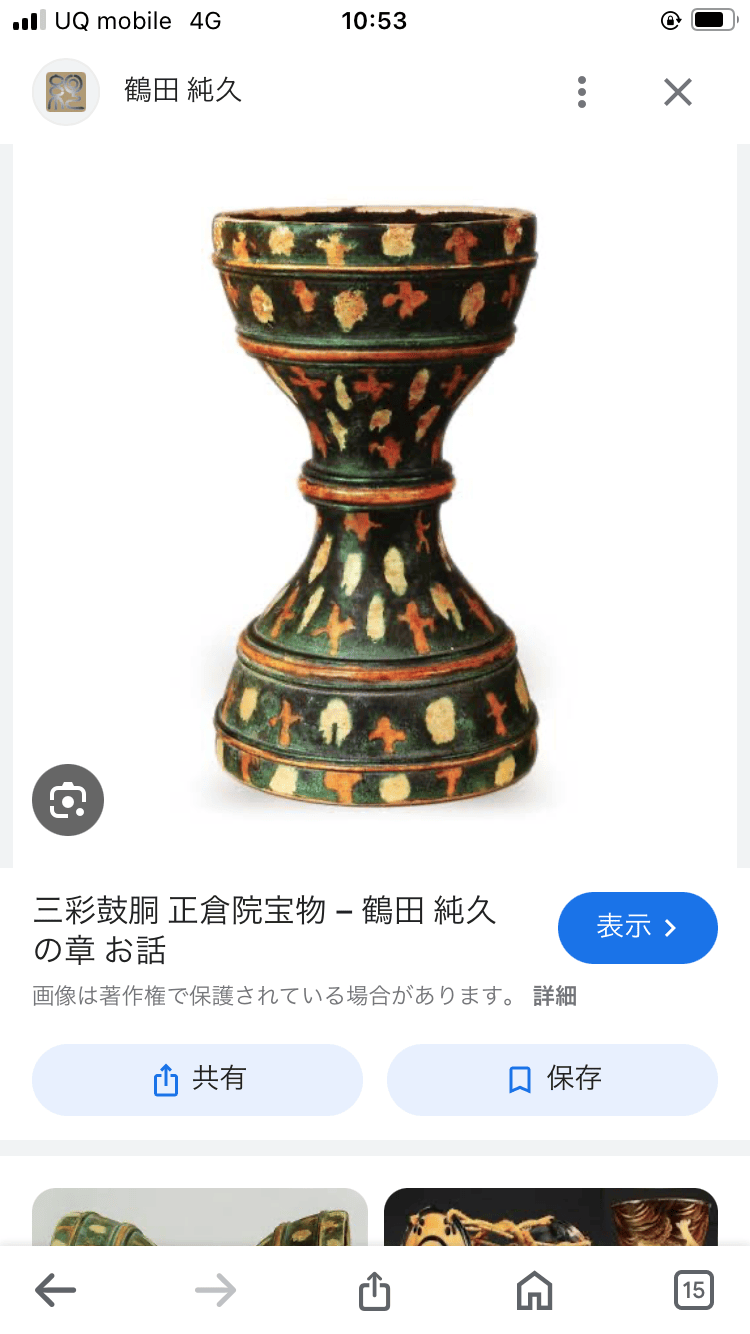

赵明琪 图片来源:企业供图

赵明琪进一步称,公募REITs在中国是一个新生事物,上市3年来,发展速度非常快。从原始权益人的角度来说,市场提供了一个非常好的流动性通道,并助力仓储物流行业更好地发展。期盼公募REITs继续稳健发展,规模和市场化程度可以进一步提升,相信未来3年这个市场会更上一个台阶。

仓储物流经营稳健,能持续产生现金流

公募REITs在中国的发展经历了多个阶段。2021年,这一金融产品真正进入国内大众投资者的视野。2021年6月,包括中金普洛斯REIT在内的国内首批公募REITs在沪深交易所上市,代表了中国资本市场的进一步成熟和多元化。

有业内观点认为,仓储物流属于重资产行业,发行公募REITs可帮助企业减轻自持资产带来的财务杠杆,缩短资金回收周期,拓展融资渠道,形成良性投资循环。

数据显示,经过2021年的首发和2022年的扩募,目前中金普洛斯REIT的基金份额达到了19.38亿份,基础设施项目扩充至10个仓储物流园,分布于京津冀、长三角、环渤海经济区、粤港澳大湾区和成渝经济圈,建筑面积合计约115.7万平方米。

根据4月19日中金普洛斯REIT发布的2024年一季度资产运营情况,中金普洛斯REIT在今年一季度实现总收入约1.19亿元,基金合并息税折旧摊销前利润(EBITDA)约7820万元,剔除公允价值变动损益影响后的基础设施项目EBITDA净利率68.86%;报告期实现可供分配金额约8884.01万元,达成预期。

《每日经济新闻》记者了解到,自2021年6月上市以来,中金普洛斯REIT已完成7次分红,累计分配金额达到约7.67亿元,分红比例约占上市以来可供分配金额的100%。

另一支仓储物流REITs嘉实京东仓储基础设施REIT发布的2024年第一季度报告显示,嘉实京东仓储基础设施REIT录得收入2645.58万元,净利润为683.83万元,该基金在报告期内实现了可供分配金额2003.74万元,并已进行了2023年度的第二次分红,实际分配金额为2520.99万元。

赵明琪认为,从投资人的角度来看,仓储物流是一个服务刚需的品类,其特点是具有穿越周期的稳定性,资产处于稳健的经营状态,就能产生较为持续、稳健的现金流。

中金公司研究部REITs执行小组负责人、分析师孙元祺则向《每日经济新闻》记者表示,到目前为止中国REITs的整体规模潜力还远远没有被释放,将来三年可能是一个利率环境较为友好的时段,所以这三年是整体规模的扩张预期比较高的阶段。总体来看,将来公募REITs市场是积极发展且有较大的潜力,建议大家高度关注该市场的发展。

跨境电商、新能源、新消费催生物流仓储新需求

从投资的角度,市场结构的变化和供需情况的变化带来了投资机会,而普洛斯的投资机会也来自这几年来的消费市场结构变化。

从收入情况看,中金普洛斯REIT的现金流来源于底层资产租赁产生的租金及物业管理服务费,这两年来消费趋势的变化,跨境电商、直播电商的兴起对物流仓储提出了更高的要求,这些也为普洛斯带来了新的业务机遇。

赵明琪提到,普洛斯中国整体有70%的仓储物流资产面积服务于消费和零售行业的客户,普洛斯作为资产投资与运营的企业,长期观察和分析消费品及零售行业,其中重点关注社会消费品零售总额以及其中电商所占比例这两个数字。

公开数据显示,在过去10多年里,电商占社会消费品零售总额的比例逐年上升,到2023年底约占28%,其中平台电商约占70%。她指出,这个占比在过去5年间发生了非常大的变化,参与的电商平台企业也进一步分化。

平台电商高速发展,支撑其业务的快递快运行业也在进一步增长。“对于快递快运行业来说,我们观察到的趋势第一个是量级仍旧在上升,第二个是整个基础网络已经稳定了,但网络结构在做调整和重塑。在快递快运行业快速发展的阶段,客户会进行多元化布点租仓,经历过去几年的发展,行业进入到稳步发展的阶段,这些企业开始针对长期战略调整规划仓储网络布局。”赵明琪表示,这也意味着,未来快递快运行业对于仓储的需求还将进一步增加,同时对于仓储的专业性和规模也有了更高的要求。

除了传统电商之外,跨境电商这两年的爆发增长也带来了仓储物流的需求增长,不同于其他电商平台,跨境电商对供应链时效性要求更高,这就需要仓库不仅距离港口近,可以次日达,规模和标准也要达到一定水平。

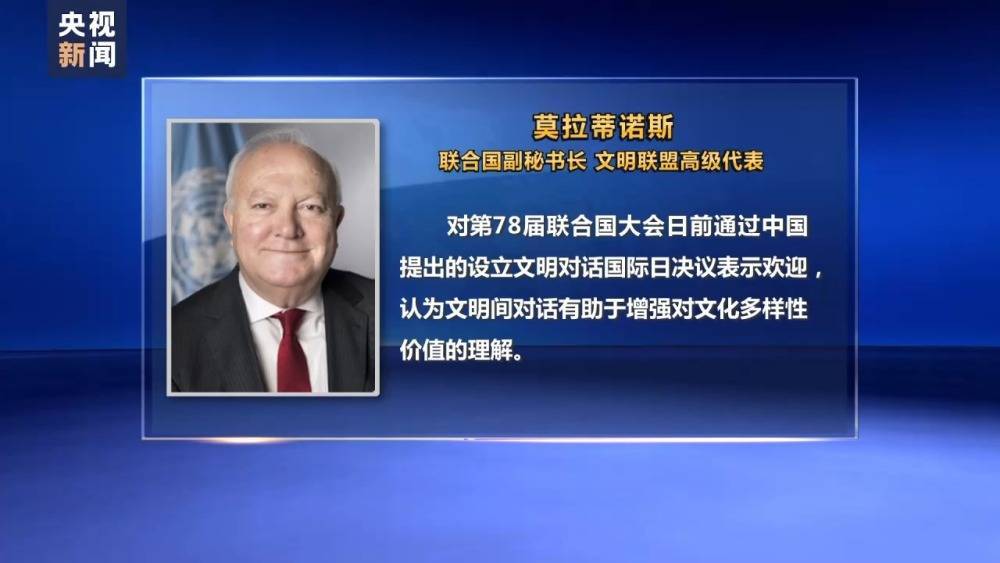

普洛斯青岛前湾港国际物流园 图片来源:企业提供

赵明琪表示,在服务跨境电商企业租赁需求方面,普洛斯大约占到40%~50%的份额,并且在5年之内预计会以更大的力度去支持这些企业发展。“这也会给我们的资产提供比较好的现金流回报,跨境电商比较集中在口岸类的城市,华南地区主要依托于三大空港,山东主要面向日韩市场,是很多跨境电商企业愿意聚集的区域。”赵明琪表示。

而在进出口贸易方面,赵明琪表示,从出口端来看,这两年常说的出口“新三样”――新能源汽车、锂电池和光伏产品也迎来了新的变化和需求。

“新能源汽车行业可能会从出口整车变成出口零部件,因为中国的生产能力和供应链能力非常强,所以先出口组装件,到了消费国再去做组装,这是有可能发生的一个趋势,我们也在一些品牌车的策略调整上看到了这样的新需求。不管是出口整车还是出口零部件,都有仓储需求,因为生产原材料是从不同的城市过来的,一定会在港口附近需要仓库用作集货。从集货再到装船、出境,对港口物流仓库的需求会增加。”赵明琪表示。

消费行业供应链需求趋势:整合、自动化、ESG

可以看到,作为支撑实体经济的重要基础设施,中国物流仓储行业一路伴随中国经济成长,将持续深度服务生产制造型、生活消费型、进出口贸易三条供应链。不过随着消费结构的变化,仓储物流与客户的关系也不止于仓储租赁,更多在于根据市场情况共同探讨战略规划,以商业合作伙伴的身份进行业务改造。

对此,赵明琪表示,在目前市场大环境演变之下,整合、自动化和ESG已经成为消费行业的主要供应链需求趋势。“大家都始终坚信中国市场是有可为的,企业在做未来3年到5年的战略调整和规划,提升韧性,提升效率,之后这个行业会变得更加稳健。”赵明琪表示。

以快递市场为例,赵明琪向《每日经济新闻》记者举例,最近普洛斯和一些规模比较大的快递快运企业谈的都是整合性的需求。“例如在一个区域,原本有客户散租了十几、二十几个仓,现在出于进一步提升效率的考虑,那么就需要把这些区域性的点整合到一个大的仓,才可以大规模投入自动化设备,同时希望租赁更稳定,租约至少是5年、10年,这是一大趋势。”赵明琪表示。

同样的趋势也发生在跨境电商领域。赵明琪提到,跨境电商对仓储物流市场来说是一个新的品类,跨境电商“四小龙”是在过去两年之内快速成长起来的。高速成长的同时,已经有企业开始整合产业设施。因此她预计,这几家头部企业在未来三五年也会开始做仓储运营设施布局的整合。

“整体来看,仓储物流行业的需求是一个此消彼长的过程。如果商品销售非常快,库存降了,企业发展了,需要布局更多的网点;如果商品销售不快,当企业发展暂缓的时候,库存反而会上涨。所以说,不管哪个方向都需要仓库来支持。”赵明琪表示。

所以,仓储需求端的结构相对多元化,物流是实体经济的“筋络”,连接生产和消费、内贸和外贸。中国既是庞大的生产基地,又是消费市场,又有进出口贸易。在赵明琪看来,仓储是物流的必要载体,其作为支撑实体经济的基础设施的地位十分重要。

每日经济新闻