在欧洲,人们主要在四家交易所交易ETF,他们分别是英国伦敦证券交易所和德意志交易所集团,以及交易量较小的以零售客户为主的意大利证券交易所和以高净值客户为主的瑞士证券交易所。

但在选择注册地时,ETF发行机构会偏爱税收政策更加优惠的爱尔兰。874亿美元规模的ISHARES CORE S&P 500 UCITS ETF USD (ACC)、751亿美元规模的ISHARES CORE MSCI WORLD UCITS ETF等,都将注册地选在了爱尔兰。

中国创业50指数诞生10周年之际,景顺长城的外方股东Invesco将这只相当程度上包含了中国新质生产力的核心资产代表性指数带进了UCITS的发源地,爱尔兰都柏林泛欧交易所。

Invesco敲响爱尔兰交易所二楼铜钟的那一刻,正式标志着深交所核心资产创业50指数第一次走出国门,6月21日起海外投资者便可以在前述欧洲主要交易所买卖这只中国指数。

这不禁让人好奇,景顺长城是如何在短短三年时间里,从不显山不露水的ETF玩家成长为ETF行业不可忽视的参与者,又是如何在三年时间里立住了国际化这块招牌。

一个权益大厂的ETF定位

景顺长城诞生的最初十几年里,发力的方向一直是主动管理,它的外方股东Invesco也曾经是主动管理见长的公司,却早早发展成为全球第四大ETF提供商,管理了超过6000亿美元规模的被动资产。

景顺长城的业务选择或许与A股市场的发展阶段有关。相比成熟资本市场,早期优秀的基金经理们凭借出色的主动管理能力,便可在年轻的A股收获显著的超额收益。

然而,随着中国资本市场的逐渐成熟,基金也开始要逐渐褪去个人主义光环,回归资产配置工具的定位。被动投资凭着策略透明、费率更低等优势开始进入越来越多投资者的视野,2020年10月,中国全市场ETF规模首次突破万亿。

为了满足投资者愈发多样的投资需求,景顺长城开始寻求主动管理与被动投资之间更均衡的发展道路。

事实上,景顺长城很早就参与了ETF业务,早在2013年便发行了旗下第一只SMART BETA ETF产品,理念在当时是非常领先的,但生不逢时,主动权益的传统优势过于强大。时间来到2021年,全市场仅有的11只20倍基金中,景顺长城独占3席。同样是在2021年,这家权益大厂下定决心发起设立了ETF与创新投资部,从7只存量产品、15亿ETF资产规模开始,以创业心态重新出发。

2024年是中国ETF诞生的20周年。全市场ETF规模从0到1万亿用了16年时间;然后从1万亿到2万亿只用了3年。景顺长城及时求变,抓住了ETF行业快速发展的脉络。如今的景顺长城已经成为ETF业务后发先至的典型,形成了鲜明的特色,受到市场关注。

后发先至的故事往往有相同之处。宁德时代坚定三元锂电路线最终逆袭松下,迈瑞医疗在医学影像领域筑起技术高墙——就像许多行业一样,拥有先发优势的大厂可以追求大而全,而后发的企业想要突围,则要找准自己的定位。

中国ETF行业不断扩容,继单市场ETF、跨市场ETF、行业与主题ETF后,跨境ETF的出现标志着中国ETF进入了新的时代。自此,投资者拥有通过ETF配置A股低相关性资产的选择。随着资产配置的概念不再神秘,逐渐成为投资者眼中的常识,这种选择越发显得可贵。

轻装上阵的景顺长城,主动瞄准国际化作为自己ETF业务的特色之一。

被动投资与主动权益有不同的业务节奏和运营模式,需要相异的配套机制,公司文化的不兼容也因此常常成为腰部基金公司试图追赶ETF业务时跨不过的障碍。这条知道与做到之间的鸿沟,景顺长城迈得却并不费力。

一方面,发展ETF业务是景顺长城自上而下的共识,在搭建ETF业务线的过程中, ETF团队得到了公司上上下下的全力支持。

更重要的是,景顺长城ETF团队在跨境产品的布局上异常敏锐。这与景顺长城和Invesco定期开展交流、保持对海外市场动态的掌握有关,团队成员也大多拥有海外留学、工作的背景,对境外市场有直观体感。

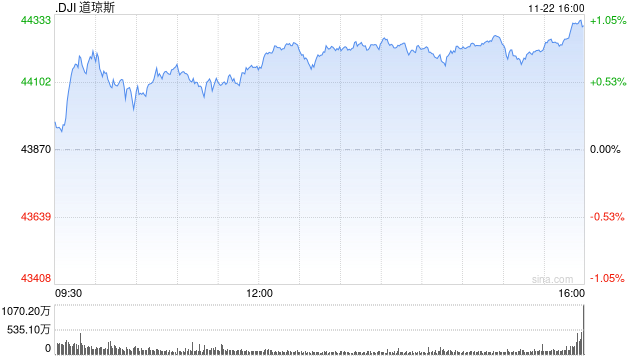

景顺长城布局的纳斯达克科技ETF、全球半导体芯片等产品适时出现满足了投资者的配置需求,已经成为中国QDII产品中非常有代表性的两只。其中,纳斯达克科技ETF是全市场唯一挂钩纳指科技指数的产品,凭借谐音梗出圈的“那只柯基(纳指科技)”,已经成为当下热度最高的美股产品之一。

无独有偶,Invesco也是凭借纳指产品QQQ奠定了自己在国际ETF市场中的地位,将纳斯达克100卖给全球各地的投资者,成就世界上规模最大的纳指100ETF。这也是景顺长城从外方股东身上学到的重要一课——横向发展之前,拳头赛道要够硬。未来,景顺长城将继续沿着全球化的思路布局,引入更多国家、更多行业与主题的跨境ETF,为中国投资者提供投资海外资产的工具。

中国版纳斯达克

引进来的另一面是走出去。近年来,交易所和指数公司就多次提出要推动更多本土指数产品在境外市场发行,提升中国指数的国际影响力,让境内优质资产“走出去”,为海外投资者提供投资中国优质资产的机会。

事实上,除了美股几条核心指数拥有全球受众以外,其他国家或地区相对都缺乏把自己的指数产品在海外做出生命力的能力。就像多数中国投资者对英国股市哪个板块领涨毫无概念,外国投资者对于中国市场的认知也是相对模糊的。

作为全球第四大ETF供应商,在Invesco看来,中国是世界第二大经济体,全球投资者在中国资产上做出的配置权重远低于中国在世界经济中起到的实际作用。

这里面有文化、语言与商业思维的差异,国际投资者不能很好地理解中国不同指数的特色。另一边,部分国内机构在尝试业务出海的过程中,也面临缺乏当地销售资源的巨大挑战。

这种信息不对称造成了供需不匹配,尤其是在当下,随着旧的国际分工体系受到挑战,越来越多国际投资者希望拥有更多投资中国资产的选择,用以平衡全球资产配置。但是打开销售推来的清单,却可能找不到能够准确代表中国产业升级的产品。

而这,正是景顺长城向股东Invesco推荐创业50的原因。

创业50指数优选创业板指中50只知名度高、市值规模大、流动性好的股票作为成分股,是国内优质科技成长类公司的代表指数,当前覆盖新能源、人工智能、医药生物、高端制造等新质生产力,并且宁德时代、迈瑞医疗等全球知名的科技成长龙头均是创业50的成分股。

在景顺长城看来,创业50就是“中国版的纳斯达克”。这种叙事极大降低了海外投资者对创业50的理解成本,也让本就以纳斯达克指数产品QQQ为拳头产品的Invesco决定将创业50推向全球客户。

6月10日,Invesco在爱尔兰都柏林泛欧证券交易所与深交所签署合作意向书,宣布将共同在海外推广创业板市场,提升A股资产国际化水平。当天,Invesco举办了针对创业50ETF的机构投资者交流会。会上,有投资者提出疑问,在多数管理人都低配全球新兴市场的情况下,为什么Invesco选择在这个时点推广中国资产?

“数据显示,中国的周期调整市盈率(CAPE)接近历史低点,而中国此前面临的房地产、出口等问题正在显示缓解迹象。”Invesco认为将创业50带给欧洲及更广泛的海外客户,现在正是一个很好的时机。

尾声:ETF的人货场

在景顺长城ETF与创新投资部总经理汪洋看来,景顺长城能够把“国际化”这面大旗立住,在一片红海中完成ETF业务的突围,没有什么特别的原因,无非是抓住了人、货、场这三个要素。

专业的团队是业务能够发展的基本保障。深夜制作与核查PCF的ETF基金经理常常最后一个锁门,与日常维护数据的同事一道确保基金的正常运行。做出“那只柯基”宣传策划的市场团队为相对抽象的指数产品赋予了具体的形象,让ETF投资不再冰冷。

开发出能够满足市场需求和投资者期望的产品,是景顺长城ETF快速发展的根本原因。纳斯达克科技ETF、全球半导体芯片等产品定位明确,特别是在AI引领新一轮技术革命的今天,这些产品仍有非常强大的市场吸引力。而除此之外,景顺长城也率先布局有标普消费、恒生消费、红利低波等与科技截然不同的赛道。

作为第一家中美合资的公募基金公司,深耕中国市场二十余年所具备的客户触达能力与客户共情能力,确保了景顺长城在“场”的表现上不落下风。景顺长城将差异化的产品以差异化的推广方式呈现给市场,使得习惯了传统A股宽基、行业及主题ETF的客户,看到了不一样的风景。

“人、货、场”理论已在景顺长城引入海外指数产品的过程中得到验证,而在中国指数产品迈向世界的过程中,Invesco的专业团队也将基于同样的理论向全球投资者分享中国的科技故事。

风险提示:基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。