美国国债投资者上半年大部分时间努力和美联储发出的“利率将长期处于高位”的信号保持一致。现他们正在在权衡下半年转向的时机,同时还必须提防大选可能带来的意外风险。

美国债券市场勉力收复了失地,得益于连续两个月的上涨,美债指数今年迄今跌幅已经收窄至0.15%。交易员关注每一个数据,从2021年以来美国国债的涨势从来没有超过连续两个月,如果要延续当前的涨势,需要更多经济疲软及通胀走弱迹象,因为只有这样才能增加最早9月降息的几率。

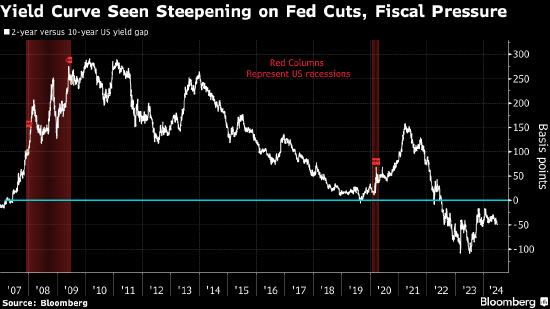

1月时预测降息六次的投资者现在几乎一致认为央行会在必要长时间内维持利率不变。但年底前至少会降息一次,两次的可能性也不低。无论最终是何种情况,对于市场都是重大事件,收益率曲线创纪录的两年倒挂有望会扭转,从而让债市走上正常化道路。

周四现任总统拜登将和前总统特朗普举行大选以来首场总统候选人辩论 。与竞选有关的风险可能成为搅动收益率曲线的催化剂,并让那些押注利率结构恢复正常化的投资者获得回报。迄今为止,由于美联储始终维持利率不变,这个押注还没有产生过收益。

贝莱德美洲区iShares投资策略主管Gargi Chaudhuri说,“大选前市场肯定会出现一些波动”。

截至目前,美国10年期国债收益率在4.25%左右,比2年期收益率低约0.5个百分点。

显而易见的是,拜登和特朗普似乎都不愿意阻止高赤字支出,因此不论他们两人谁上台,美国债务都会螺旋式上升,可能会导致持有长期国债的投资者要求更高的期限溢价。周四及以后的关注点包括特朗普是否会暗示希望挑战央行的独立性。

“很多人担心,无论总统选举结果如何,赤字增加以及债务占GDP比例上升的问题都不会消失,”Chaudhuri说。

今年全球多个国家和地区举行选举,光是6月份的墨西哥选举结果已经让市场晕头转向。法国很快也要举行议会选举,总统马克龙做出的提前选举决定让该国国债市场吃尽苦头。

“想想法国大选或法国政府的决定,”Vanguard的投资组合经理John Madziyire说,“没有人知道结果会是什么,鉴于这种不确定性,你需要现在就开始减持法国债券”。

随着美国大选的临近,美债是否会受到类似的待遇还有待观察,现在的美国仍受到全球避风港地位的支持。显而易见的是一点是,投资者对两位候选人增加美国财政赤字和债务负担的倾向保持警惕。这些话题可能会在周四辩论中出现。

拜登和特朗普定于周四晚间在亚特兰大举行的辩论议题包括通胀、年龄问题等。

目前市场上美国国债未偿余额为27万亿美元,是2007年年中市场规模的六倍多。国会预算办公室预计,到2034年底长期赤字将令美国债务规模达到约50万亿美元。

随着财政部发行更多较长期债券来填补赤字缺口,供应扩容将对美债收益率构成上行压力。但除此之外,对一些投资者来说更令人担忧的是目前的长债收益率没有充分反映出财政和相关风险的上升。

现在风险在于随着美国大选使人们重新关注赤字和债务,长期美国国债的期限溢价会由负转正并进一步扩大,本周道明证券也在研报中提到这一点。市场观察人士表示,如果一个政党同时获得白宫和国会两院的控制权,那么风险就会被放大,因为这会令增加赤字的法案更容易被通过。

Columbia Threadneedle Investment的利率策略师Ed Al-Hussainy表示“民主党或共和党谁上台并不重要,但一个政党取得控制权意味着赤字会变得更糟,所以应该轻松做空长期国债”。他认为,“就期限溢价而言,可能还有50多个基点的上升空间。”

对于许多投资者来说,即使大选越来越近,经济数据和美联储政策仍然是主要关注点。但财政因素也可能发挥作用。

Markets Live Pulse最近一项调查显示,44%的受访者表示,如果特朗普重返白宫,预计他将寻求把美联储政治化或限制该央行的权力。

而现实情况是即使特朗普当选,除了人事任命之外,他对美联储进行重大调整的能力可能有限。但对于一些投资者来说,即使是央行失去独立性的想法也意味着风险溢价将变得更高。

AXA Investment Managers SA全球固定收益主管Marion Le Morhedec表示,“过去几年发生了许多看似不可想象的事情,投资者已经认识到没有什么是永远不可能的”。