摩根士丹利财富管理公司对投资者可以在美国股市中采取哪些防御性措施提出了一些建议。该公司首席投资官Lisa Shalett周一在一份报告中表示,下半年的投资者面临一个“复杂的选择”——是在增长势头捉襟见肘的情况下拥抱市场领导地位,还是在货币政策和全球政治不确定性面前采取一定的防御策略。尽管标普500指数上半年上涨了约15%,但Lisa Shalett表示,该指数显示出“技术脆弱性”的迹象,包括广度恶化、以及绝大多数成分股的潜在盈利困难。

Lisa Shalett表示,投资者应考虑将重点放在“价格合理且包含增长的个股”上,如医疗保健(XLV)、工业(XLI)、航空航天/国防、部分发电/电网基础设施、金融(XLF)和住宅房地产投资信托基金。她还建议增持日本股票、黄金、对冲基金和投资级信贷。

Lisa Shalett表示:“在美联储降息之际,美债和美元等典型避险资产可能在未来几个月表现不佳。”“与此同时,必需消费品等传统防御型股票可能面临其他不利因素,如反通胀和需求减少,而公用事业和房地产投资信托基金不再是易于被动持有的单一行业。”

Lisa Shalett指出,许多防御型领域的盈利预估仍需要依赖利润率扩张,主要消费品公司正面临通胀飙升后的“消费者反抗”、以及人们采用GLP-1减肥药物可能导致的结构性需求下降。她补充称,与此同时,被动的、自上而下的房地产投资信托基金和公用事业公司的方法错过了关键的结构性转变,包括区分商业和住宅房地产、或区分清洁电网升级和受监管的定价机制。

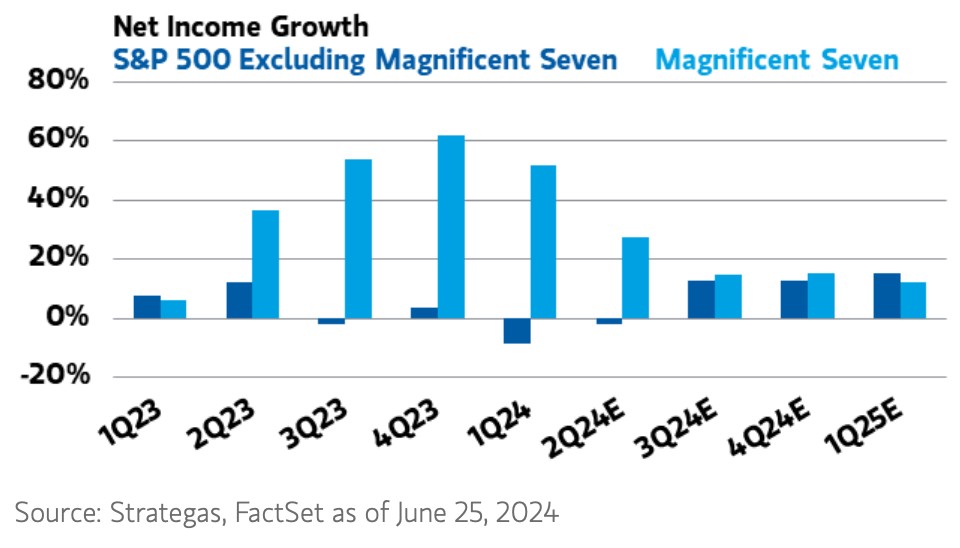

Lisa Shalett还表示,接受市场领导地位也存在风险,这源于估值。此外,她表示,现实情况是,美股“七巨头”盈利增长将大幅放缓,从而缩小支撑其优异表现的盈利增长差距。