炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

近日,药捷安康(南京)科技股份有限公司(以下简称“药捷安康”)向港交所递交招股书,拟主板挂牌上市,中信证券、华泰国际为联席保荐人。此前,公司曾于2021年8月赴港IPO,拟在主板挂牌上市,但随后未预约聆讯、未启动发行。

招股书显示,药捷安康是一家以临床需求为导向、处于注册临床阶段的生物制药公司,专注于发现及开发肿瘤、炎症及心脏代谢疾病小分子创新疗法。IPO前,药捷安康已完成数轮融资,累计融资额约17.23亿元,IPO前投资人包括晨兴创投、国投招商、CPE、国调基金、金浦投资、国投创业、南京峰岭资本、江北基金、基石资本等。

然而,在对招股书进行梳理后发现,公司目前仍存在诸多隐忧。业务方面,药捷安康成立于2014,至今仍无商业化产品,属于无产品、无收入、无利润的“三无公司”。成立至今,公司陷入持续亏损之中。2022年及2023年,公司亏损额分别为2.52亿元、3.43亿元。截至2023年12月31日,公司累计亏损已经高达11.25亿元。

由于没有自主造血能力,药捷安康长期依靠外部融资输血维持经营。截至招股书披露,公司已完成9轮融资,累计融资额约17.23亿元。然而,公司融资所得资金已逐渐捉襟见肘。2023年,公司账上现金及现金等价物,已由2022年的9.84亿元快速下降至4.97亿元。

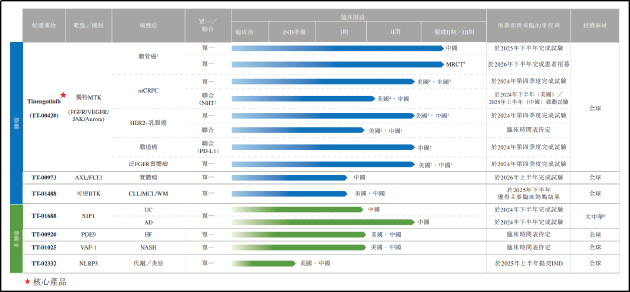

目前,药捷安康共计拥有6款临床阶段候选产品,以及1种临床前候选产品的管线。在7个产品管线之中,Tinengotinib(TT-00420)是药捷安康的核心产品,也是目前距离商业化最近的管线。

招股书显示,Tinengotinib主要靶向包括FGFR/VEGFR、JAK和Aurora激酶在内的三个关键通路,用于治疗各种复发或难治、耐药实体瘤,包括胆管癌、前列腺癌、乳腺癌、胆道癌和泛FGFR实体瘤等。

2022-2023年间,药捷安康的研发分别为2.63亿元、3.44亿元。其中,用于核心产品Tinengotinib的研发费用分别为1.67亿元、2.36亿元,为公司研发支出的大头。截至2024年6月20日,Tinengotinib共有8项临床试验在同步进行,其中,单药用于胆管癌的适应症正在美国、韩国、英国、欧盟等多地进行III期国际多中心临床试验,单药用于胆管癌的适应症正在中国进行II期关键性临床试验。

需要指出的是,在新药研发全流程中,临床试验阶段是研发费用支出的大头,且随着临床进度的推进研发费用逐步增多。同时,海外临床试验成本远高于国内,通常为国内的3倍以上,随着国内Ⅱ期以及海外Ⅲ期临床试验的开展,公司研发成本也将水涨船高。按照2023年研发费用增速大致推算,药捷安康账上现金仅能维持约1年左右的研发开支。

从产品的市场潜力来看,胆管癌是一种少见的恶性肿瘤,世界范围内,该病占恶性肿瘤的1%左右。目前,FGFR抑制剂佩米替尼、福巴替尼已获批准用于化疗进展后FGFR变异的胆管癌治疗(即二线治疗),NCCN或CSCO指南均缺少对FGFR抑制剂耐药后的治疗推荐。

因此,Tinengotinib作为后线治疗的潜在选择具有一定临床价值,但从市场角度来看,适应症较小以及末线治疗的定位导致潜在市场规模有限,缺乏成长为大品种的潜力。就其他适应症而言,乳腺癌等大癌肿市场中不乏强力竞品,且Tinengotinib针对相关适应症的Ⅱ期临床试验尚未完成,有效性仍未得到论证,仍有待进一步观察。

估值方面,历经多轮融资后,药捷安康的投后估值达到45.9亿元。由于创新药行业的特殊性,部分企业尚处于发展的早期阶段,尚未实现盈利,核心价值逻辑往往是其未来发展的良好预期而非当期的业绩表现,因此普遍使用的市盈率估值方法存在失真现象。而市研率是在此背景下引入的关键量化估值指标,可作为相关公司的作为公司估值参考。

以2023年公司研发成本计,药捷安康市研率约13.34倍。以2022年、2023年平均研发成本计,公司市研率约15.1倍。而据Wind数据显示,目前28家港股18A企业市研率中位数为5.06,算术平均值为7.63,药捷安康估值显著高于行业水平。