华尔街见闻

中美小微盘,中概股受益。

中美股市一起换风格,真是巧。

美股科技七巨头隔夜下跌带动美股回落,而小盘股却大幅反弹。类似的剧情也发生在中国股市上,今年一直受到追捧的高股息大蓝筹最近几个交易日也普遍出现回调,不少资金都涌向了前期遭到抛售的小盘股及中概股,这是约好的?

美股科技七巨头回调,小盘股狂欢

先是美国这边,周四公布的6 月份核心CPI低于预期,投资者现在预计美联储9月份将降息25个基点是板上钉钉的事了,并且预计年内可能会有三次降息。

CME FedWatch Tool的数据显示,交易者目前认为美联储9月降息的25个基点可能性超过90%。这也引发了投资者爆炒此前一直不被看好的小盘股,反而之前一直风风火火的科技股七巨头遭到了抛售。特斯拉收盘大跌8%,英伟达大跌5%,微软、苹果及亚马逊都跌超2%。

据Dow Jones Market Data统计,这意味着美股七巨头的市值减少了 5000 多亿美元,是自2022年9月13日市值减少5570亿美元以来最大的单日市值缩水。

Infrastructure Capital Advisers的首席执行官Jay Hatfield表示:“今天你会看到很多对冲基金非常痛苦,尤其那些策略是做多大型科技股以及做空小盘股的基金。”

在2024年上半年的科技巨头领涨行情中,这种交易策略一直是可行的。但橡皮筋拉多了也会反弹,长期趴在地板的小型股周四就报复性大涨了,小盘股指罗素2000单日大涨3.6%,而此前高歌猛进的纳斯达克指数则下跌了2%,标普500指数也跌了1.4%。

据DowJonesMarketData数据显示,这意味着自1986年以来,这是罗素2000指数与纳指的单日表现差距最大的一次。

对投资者来说,问题是,这轮市场风格切换至轮动是暂时的,还是会一直持续一段时间?

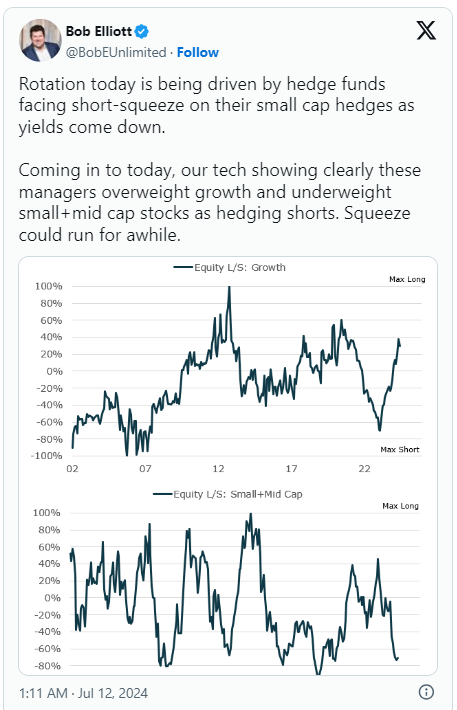

Unlimited Funds的首席投资官Bob Elliott在社交媒体平台 X 上发文称,周四的轮动很大程度是由对冲基金引起的,债券收益率下跌让部分对冲基金遭遇了所持仓小盘股的逼空行情,这可能还会持续一段时间。

而Carson Group全球宏观经济策略师Sonu Varghese也比较乐观,认为由于科技股的下挫,标普500指数周四的回调显得 “有点极端”,但这种下跌不会是持续性的,因在七巨头下跌的同时,标普500指数中还有80%的股票当日是上涨的。

“即使科技七巨头从开始回调,标普500剩余的493只股票,尤其是大盘价值股都可能出现反弹,并带动指数继续上涨。”

持有相似观点的还有InfraCap Small Cap Income ETF的基金经理Hatfield,他表示,自己一直在等待美股的涨势继续扩大,鉴于通胀降温以及经济出现放缓迹象,美联储最终会开始降息。在这种情况下他不会做空大型科技股,但希望美股其他股票能出现反弹并持续推动股市上涨。他还把标普 500 指数的年底目标上调至6000 点。

中国A股似乎也出现了这种风格轮动的迹象

今年在A股总体表现一般的情况下,高股息蓝筹股4月份开始发力,长江电力、中国海油等多股迭创历史新高。7月11日收盘,长江电力历史上首次站上了30元大关。

西部证券策略分析师慈薇薇表示:“自4月下旬以后,以银行、煤炭、交运、钢铁、公用事业为代表的高股息行业交易拥挤度(近3年成交额占全A比重的分位数)一直在70%分位数水平上方,最高接近90%,反映红利交易热度较高。其中电力与公用事业,银行更为拥挤。”

而经历数月的强劲表现后,在7月中国央行出手调控债市后,高股息蓝筹股开始回落。像是银行股近两个交易日均集体回调,煤炭股也是回调的主力。而前期一直被抛售的小盘股及科网股则迎来连续的反弹。

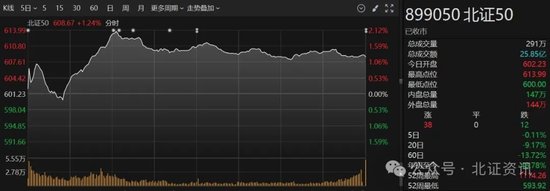

先是微盘股周四收涨4.2%,多股掀起涨停潮,今日早盘继续大涨1%。

而百度、京东及腾讯等科网股也连涨数日,也带动港股恒生科技指数及一系列中概股ETF的大涨。像是中概互联网指数ETF (KWEB)周四就上涨2.4%,中国科技指数ETF (CQQQ)涨1.8%,纳斯达克金龙中国指数(HXC)涨2.2%,升破6100点至近四周最高。

但这是否就意味着高股息蓝筹要“熄火”了呢?

并不是。慈薇薇指出,在市场情绪探底过程中,不排除高股息红利有补跌的可能性,但中长期来看高股息价值方向依然是资金青睐方向。短期来看,市场风格切换可能需要重要会议落地后得到验证。今年中美利差不断走扩,‘稳汇率’是当前政策重心,而在美联储政策降息后政策利率调降空间有望打开,高股息的中长期逻辑并没有出现重大转向。

兴业证券策略团队也发布观点指出,经过前期的震荡调整,当前大部分高股息的红利资产拥挤度处于中等偏低或较低位置。其中,中证红利、煤炭、石油石化、公路铁路、航运、水泥、钢铁、纺织服饰拥挤度处于较低水平;红利低波、水电、火电、保险、白色家电、出版拥挤度处于中等偏低水平;而银行拥挤度处于中等水平;只有运营商的拥挤度水平处于中等偏高状态。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。