期货交易中的平仓时机选择

在期货市场中,平仓时机的选择是交易成功的关键因素之一。平仓,即结束持仓,可以是通过卖出(对于多头持仓)或买入(对于空头持仓)来实现。正确的平仓时机不仅能锁定利润,还能减少潜在的损失。以下是一些影响平仓时机选择的关键因素:

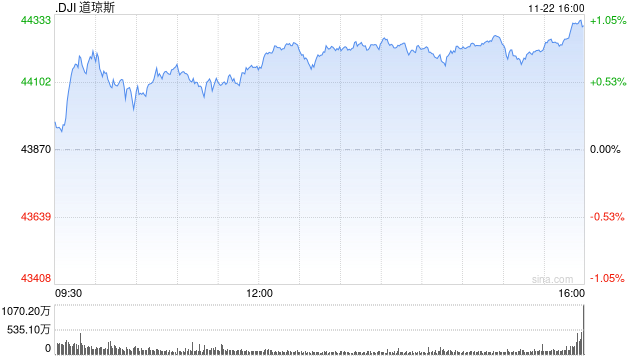

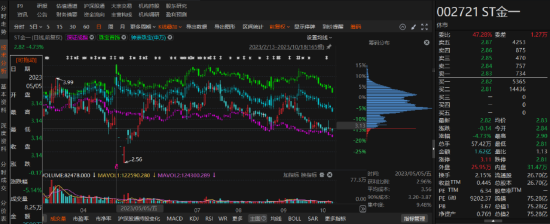

1. 市场分析与技术指标

交易者应密切关注市场动态和技术指标,如移动平均线、相对强弱指数(RSI)和布林带等。这些工具可以帮助交易者判断市场的趋势和可能的反转点。例如,当价格触及布林带的上轨并开始回落时,可能是多头平仓的信号。

2. 基本面分析

基本面分析涉及对影响期货价格的宏观经济因素、行业新闻和公司特定事件的研究。例如,如果一个重要的经济报告即将发布,可能会导致市场波动,交易者可能会选择在报告发布前平仓以避免不确定性。

3. 风险管理

风险管理是期货交易中不可或缺的一部分。设置止损点和止盈点是常见的风险管理策略。止损点是在价格达到某一水平时自动平仓,以限制损失;止盈点则是在价格达到预期目标时平仓,以锁定利润。

4. 交易计划

一个明确的交易计划可以帮助交易者决定何时进入和退出市场。这包括对目标价格、止损点和止盈点的预先设定。遵循交易计划可以帮助交易者避免情绪化决策,从而更有效地管理平仓时机。

5. 市场情绪

市场情绪,即市场参与者的集体心理状态,也会影响平仓决策。例如,如果市场普遍预期某一事件将导致价格大幅波动,交易者可能会选择提前平仓以规避风险。

因素 描述 影响 市场分析 使用技术指标和图表分析市场趋势 帮助判断最佳平仓时机 基本面分析 研究宏观经济和行业新闻 影响长期投资决策和平仓时机 风险管理 设置止损和止盈点 保护资金,减少损失 交易计划 预先设定交易目标和退出策略 避免情绪化决策,提高交易效率 市场情绪 观察市场参与者的集体心理 影响短期交易决策和平仓时机总之,选择合适的平仓时机需要综合考虑市场分析、基本面因素、风险管理、交易计划和市场情绪。通过这些策略的结合使用,交易者可以更有效地管理他们的持仓,从而在期货市场中取得成功。