证券时报记者 陈雨康 张淑贤

今天,科创板正式迎来开市五周年。2019年7月22日,伴随上交所交易大厅的一声锣响,首批25家科创板公司正式上市,标志着设立科创板并试点注册制这一资本市场重大改革任务正式落地。

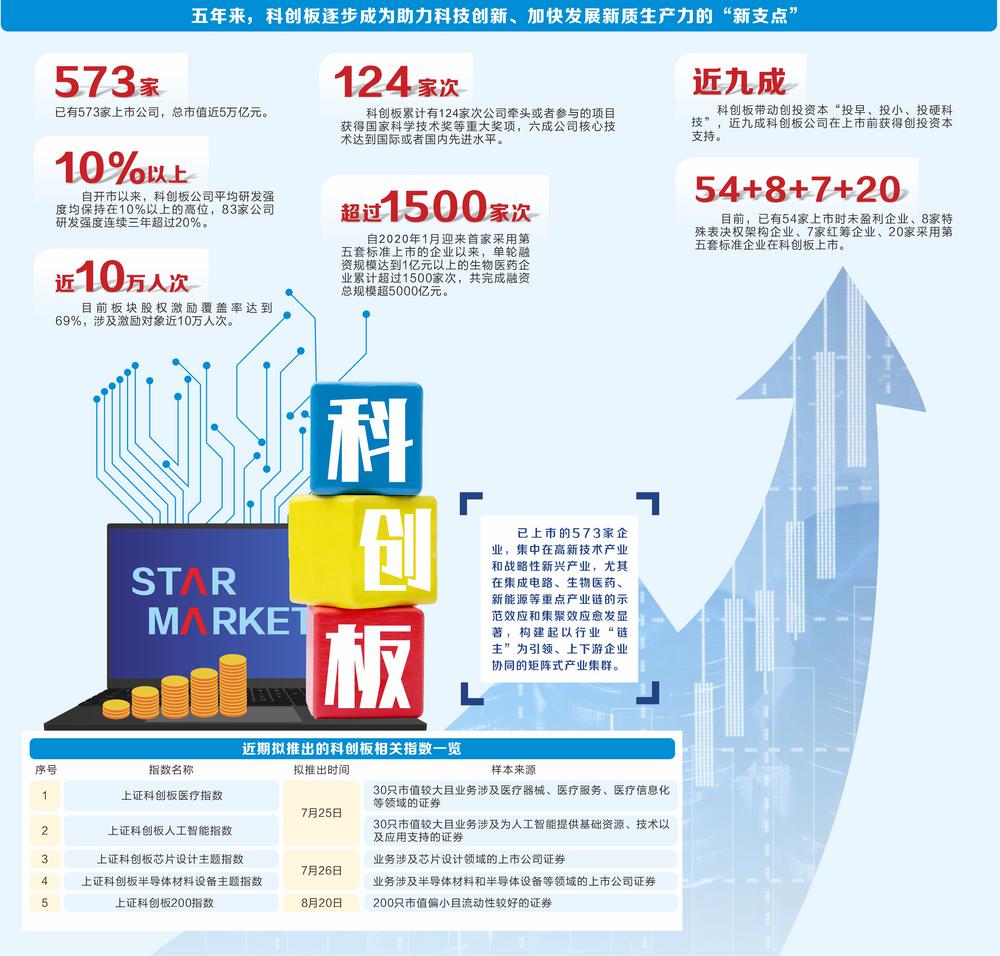

五年来,科创板砥砺前行,走出了一条从无到有、从小到大的发展道路,目前已有573家上市公司,总市值近5万亿元。

五年来,科创板坚守“硬科技”定位,尽情浇灌科创雨林,持续厚植新质生产力,已形成六大硬核产业的示范效应和集聚效应。

五年来,科创板积极践行资本市场改革“试验田”使命担当,统筹推进发行、上市、信息披露、交易、退市等制度改革,形成的可复制可推广经验,为创业板、北交所、主板的改革提供了有益借鉴。

一个月前,证监会发布《关于深化科创板改革 服务科技创新和新质生产力发展的八条措施》(下称“科创板八条”)。这既是科创板建设的任务书,也是科创板发展的路线图,科创板扬帆起航再出发。

“硬科技”企业上市首选地

“打算上哪个板?”自科创板诞生之日起,硬科技企业面对这一问题时的答案,几乎都是“科创板”。

五年来,科创板坚守“硬科技”定位,持续支持和鼓励“硬科技”企业上市,已成为我国“硬科技”企业上市首选地。

以中芯国际、中国通号(688009)、联影医疗为代表的一大批“硬科技”企业,借助科创板迅速发展壮大。以2019年为基数,近四年科创板公司合计营业收入与净利润的年均复合增长率分别为23%、25%,总体业绩呈现稳定较快增长。

安永大中华区审计服务市场联席主管合伙人汤哲辉在接受证券时报记者采访时表示,科创板的制度改革,使得“硬科技”企业的上市更加容易、上市更可预期、发行定价更加自主,“科创板对于‘硬科技’ 起到了重要的导向作用和集聚效应,打造出新质生产力主阵地,如集成电路阵地、生物医药阵地等”。

已上市的573家企业,集中在高新技术产业和战略性新兴产业,尤其在集成电路、生物医药、新能源等重点产业链的示范效应和集聚效应愈发显著,构建起以行业“链主”为引领、上下游企业协同的矩阵式产业集群。

五年来,科创板逐步成为助力科技创新、加快发展新质生产力的“新支点”。科创板公司平均研发强度均保持在10%以上的高位,83家公司研发强度连续三年超过20%。科创板累计有124家次公司牵头或者参与的项目获得国家科学技术奖等重大奖项,六成公司核心技术达到国际或者国内先进水平。

人才集聚方面,科创板创设的第二类限制性股票成为硬科技公司吸引人才、留住人才、激励人才的有效工具,目前板块股权激励覆盖率达69%,涉及激励对象近10万人次;引导资金方面,科创板带动创投资本“投早、投小、投硬科技”,近九成科创板公司在上市前获得创投资本支持。

抓紧全球产业结构和布局调整新机遇,五年来,科创板公司主动融入全球市场,在开辟新领域、新制胜赛道上发挥引领作用。以资本全球化配置为例,已有杭可科技(688006)、中控技术、东威科技等公司发行GDR(全球存托凭证)。

“包容性”看点鲜明

“硬科技”企业得以在科创板百家争鸣,源于科创板基于对科技创新规律认知,增强了对“硬科技”企业的包容性。

科创板对科技创新企业的包容性首先体现在多元包容的发行上市条件。针对科技创新企业的特征,科创板取消了强制盈利等不适应的条件,设立了以“预计市值+”为基准的多元化上市标准,允许未盈利企业、特殊股权结构企业、红筹企业上市,并设置第五套上市标准,允许突破关键核心技术但产品尚处于研发阶段、尚未形成规模化收入的企业上市。

一大批在原有制度下无法登陆A股市场的“硬科技”企业得以在科创板上市。目前,已有54家上市时未盈利企业、8家特殊表决权架构企业、7家红筹企业、20家采用第五套标准企业在科创板上市。

以生物医药产业为例,创新药具有研发周期长、研发成本高、成功率低等特点。第五套标准是科创板为适应生物医药研发创新特点作出的制度改革,重点支持具有关键核心技术、市场潜力大、科创属性突出的优质未盈利企业上市,以加快形成新质生产力,抢占医药产业制高点。

“公司可以说是享受到了科创板的红利,募投资金建设了研发基地、拓展了专用生产线、扩大了管线,为公司插上了高质量发展的翅膀。”在上交所近日召开的座谈会上,一家采用了第五套标准上市的创新药公司负责人说。

随着自研产品陆续上市放量,科创板第五套标准上市企业成为我国医药研发创新的重要力量。数据显示,截至目前,已有17家第五套标准上市企业的36款药品或疫苗获批上市,占比逾八成,14家公司收入突破1亿元,4家公司收入突破10亿元。2022年以前上市的11家第五套标准企业已全部实现产品获批,正从“研发为主”过渡到“研发+商业化并行”阶段。

第五套标准的出台,畅通了创新药、创新医疗(002173)器械投资“退出”渠道,进一步激发了风险投资基金、私募股权投资基金投资创新药、创新医疗器械拟上市企业的热情。据不完全统计,自2020年1月迎来首家采用第五套标准上市的企业以来,单轮融资规模达到1亿元以上的生物医药企业累计超过1500家次,共完成融资总规模超5000亿元。

资本市场改革“试验田”

五年来,科创板统筹推进发行、上市、交易、持续监管等基础制度改革,并在再融资、并购重组、股权激励等一系列创新制度上先行先试。

构建公开透明可预期的审核注册机制。形成科创属性评价指标,增强了审核标准的客观性、透明度和可操作性;提高问询精准度,避免模板化、免责式问询,增加对投资者价值判断相关问询,重点关注影响发行上市条件、信息披露的重大问题,明确审核边界和中介机构责任边界。

构建市场化发行定价制度。科创板建立以专业机构投资者为主体的市场化询价、定价和配售机制,新股发行价格、规模、节奏主要通过市场化方式决定,由买卖双方充分博弈形成反映企业内在价值的新股价格。

不断完善信息披露制度。精简优化发行条件,建立适应科创企业特点的信息披露规则体系,发布专门的招股说明书格式准则,细化信息披露要求,增加行业特点、核心技术、未盈利及存在累计未弥补亏损企业风险揭示等针对性披露要求。

创新交易制度试点。科创板针对性地对交易机制和投资者适当性制度进行了创新,涨跌幅限制扩大为20%,上市前5日不设涨跌幅限制,设置适当的投资者门槛,在实际运行中发挥了较好的作用。做市商制度平稳落地实施,目前有100余只科创板股票开展做市业务,做市商报价积极,做市股票交易活跃度提升,市场反响良好。

科创板试点的相关经验,陆续被复制推广到创业板、北交所改革中,且为全面注册制奠定了坚实基础,推动资本市场基础制度、结构和生态发生积极性变化。

科创板改革再出发

在科创板开市五周年前夕,今年6月19日,证监会正式发布“科创板八条”,紧紧围绕服务高水平科技自立自强和新质生产力发展,推出一揽子改革举措,进一步发挥科创板改革“试验田”作用,提升对新产业新业态新技术的包容性,更好服务科技创新与新质生产力发展。

“科创板八条”针对市场反映较为集中的新股发行高价超募、活跃并购重组市场、加强上市公司监管等问题,均作出了相应安排,既积极回应市场关切,也为下一步全面深化资本市场改革积累经验、创造条件。

“科创板八条”发布当天,上交所即以答记者问方式,明确科创板试点执行3%最高报价剔除比例,拉开了“科创板八条”的落地序幕。一个月来,首发上市、并购重组、指数产品等方面陆续“上新”,落地一批典型案例,“科创板八条”从纸面走向实践。

IPO审核方面,6月20日,上交所受理泰金新能首发上市申请,这是科创板今年来首单受理企业。并购重组方面,“科创板八条”发布以来,科创板公司已陆续披露9单产业并购方案。

指数方面,科创板芯片设计主题指数、科创板半导体材料设备主题指数、科创板医疗指数和科创板人工智能指数均将陆续登场,科创板指数数量即将达到20条。

上交所表示,下一步,将以强监管、防风险、促高质量发展为主线,加强对人工智能、商业航天、低空经济等战略性新兴产业和未来产业新赛道的系统性研究,提升科创板行业领域覆盖面和多样性,支持更多新质生产力领域“硬科技”企业登陆科创板,同时持续推进关键制度创新,围绕科创企业特点,持续优化科创板再融资、并购重组、股权激励等创新制度。

随着“科创板八条”的持续落地落实,形成可复制可推广经验后,再平稳有序推向其他市场板块,科创板有望持续发挥深化资本市场服务高水平科技自立自强和新质生产力发展的功能,从改革“试验田”成长为发展“示范田”。