年内中国的出口金额份额仅小幅下降,区间为13.8%到14.2%。

今年以来,中国外需持续强于内需,出口是当前中国经济最重要的支撑。不过从5月PMI新出口订单指数和出口交货值同比等领先指标看,出口有边际放缓的压力。在海外补库推动下,WTO等国际机构预测2024年全球货物贸易量将上升,中国出口压力主要来自于份额占比的高位回落。

在回顾2019年以来中国出口份额变迁的基础上,预判未来中国出口份额趋势,对于判断经济形势、逆周期调节力度和资本市场,都有重要参考意义。

疫情前后对比,中国出口份额提升了1个百分点以上。根据驱动出口因素的不同,我们将2019~2023年分为三个时间段来讨论:一是2019到2021年,主导因素是疫情影响下中国产品的供给替代;二是2022年,海外生产恢复后中国出口份额下降;三是2023年,“以价换量”策略下中国出口数量占比重回15.0%的历史最高水平。

出口商品和区域结构的变化

对比2019年和2023年中国出口商品和区域结构的变化,发现有以下几个特征:

一是2019年到2023年,中国出口产品呈现转型升级之势。劳动密集型产品虽然仍是中国出口的优势产业,但出口竞争力是在逐步减弱的,与之相对的是资本密集型、技术密集型的出口产品占比上升。背后既有中国产业结构升级的影响,也和中国的劳动密集型产业对外转移有关。

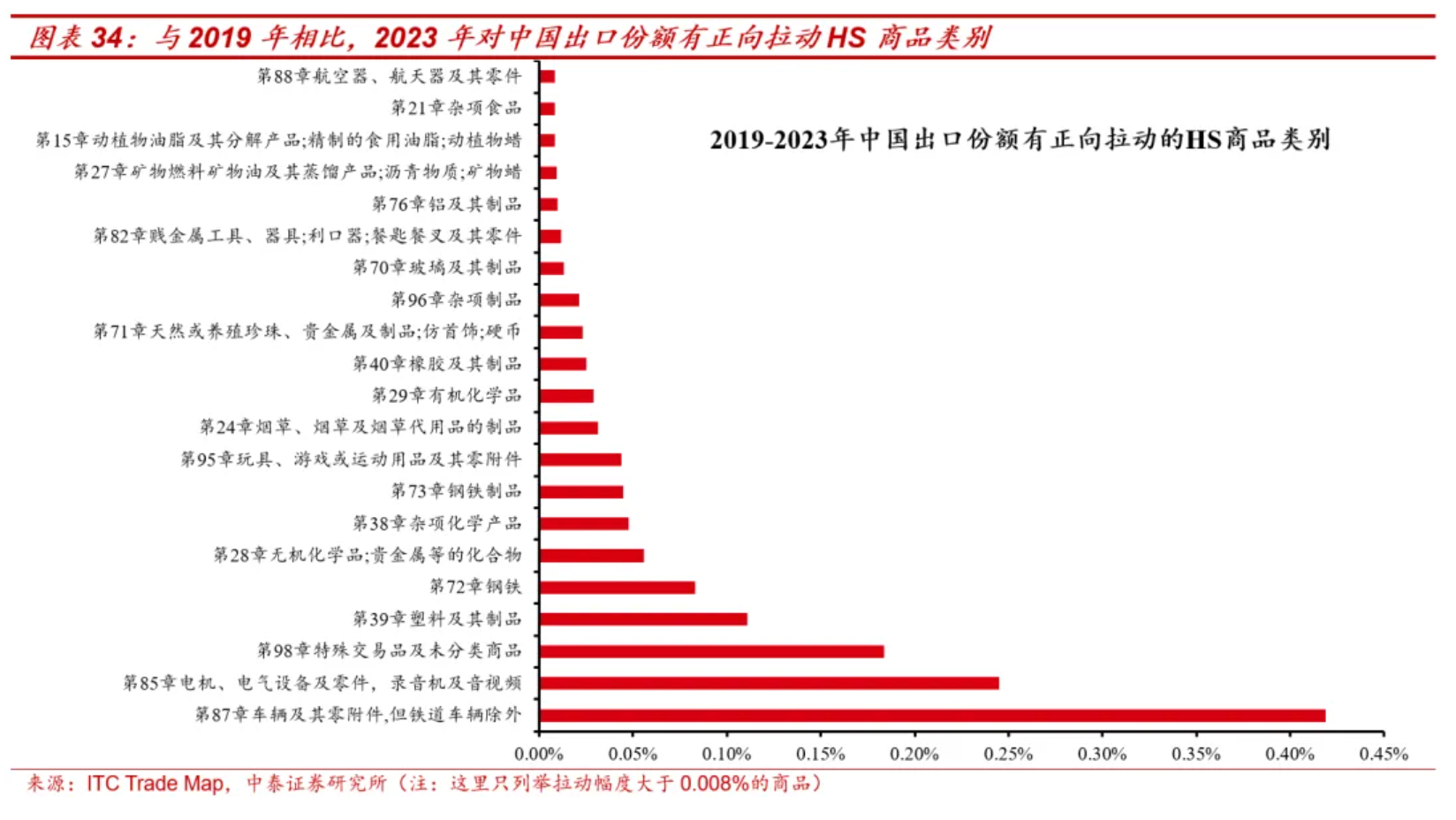

二是2019年到2023年,对中国出口金额占全球份额有明显正向拉动的HS商品类别有车辆(+0.42%)、电机电气(+0.25%)、特殊交易品(+0.18%)、钢铁及其制品(+0.13%)、塑料及制品(+0.11%)、无机化学品(+0.06%)、杂项化学产品(+0.05%)以及一些劳动密集型产品。中高端装备制造产品对中国出口份额的拉动亦有上升,比如航空航天器(+0.008%)、船舶(+0.005%)。

三是2019年到2023年,主要贸易伙伴中,占中国内地出口比例明显上升的有东盟(+1.15%)、俄罗斯(+1.29%)、墨西哥(+0.55%)、印度(+0.48%)、欧盟(+0.13%);占中国内地出口比例明显下降的有中国香港(-2.97%)、美国(-1.97%)、日本(-1.08%)、英国(-0.19%)、韩国(-0.04%)。2023年东盟已取代美国,成为中国内地最大的出口目的地。

总结一下,2019年到2023年,分产品看汽车、光伏组件、电商出海等新的出口优势产品或者新业态,以及传统的优势出口产品-电机电气,支撑了中国的出口份额提升;分国别和地区看,传统贸易伙伴里除欧盟外,中国内地对其他的出口占比多数回落,尤其是向美国、日本和中国香港的出口占比,合计下降了约6个百分点,增量主要来自于东盟、俄罗斯和墨西哥等新兴市场国家。

2024年前6个月,按美元计价,中国出口同比增长3.6%。可以用荷兰统计局公布的中国货物出口价格指数同比,来剔除价格因素的影响,进而计算中国实际的出口同比。今年1~4月,以美元计价的中国货物出口价格指数同比为-10.2%。1~4月中国出口名义同比增长1.4%,剔除价格因素的拖累后,可估算出中国出口实际同比增长11.6%,外需是支撑中国经济最重要的动能。

中国出口份额会继续维持韧性

展望2024年下半年,我们认为中国出口份额会继续维持韧性,预计2024年下半年中国出口不悲观。支撑2024年下半年中国出口份额继续有韧性的因素如下:

一是从国别和地区视角看,东盟、俄罗斯等“一带一路”沿线地区仍有较强的自中国进口需求,美国补库可能会阶段性缓和中国对其出口压力。

2019年~2023年,中国对东盟的出口占比提升了1.15个百分点,占比提升主要发生在2022年和2023年。推动力包括2022年RCEP生效后中国-东盟的经济合作加快、部分中国产业外迁到东盟、后疫情时代东盟承担了一部分转口贸易的职能,以及东盟的经济景气度强于全球平均等。这些推动因素短期仍在,2024年1~5月中国向东盟出口同比增长9.7%,中国向第一大贸易伙伴的出口年内有望延续高增长。

2019年到2023年,主要贸易伙伴中,中国对俄罗斯的出口占比提升幅度最大,达到了1.29个百分点。支撑因素是俄乌冲突后,俄罗斯加大了从中国的进口替代。2024年1~5月,中国向俄罗斯出口同比下降1.8%,主要因高基数的拖累,2023年1~5月中国对俄罗斯的出口同比高达75.6%。随着基数逐步下降,下半年中国对俄罗斯的出口同比有望回升。

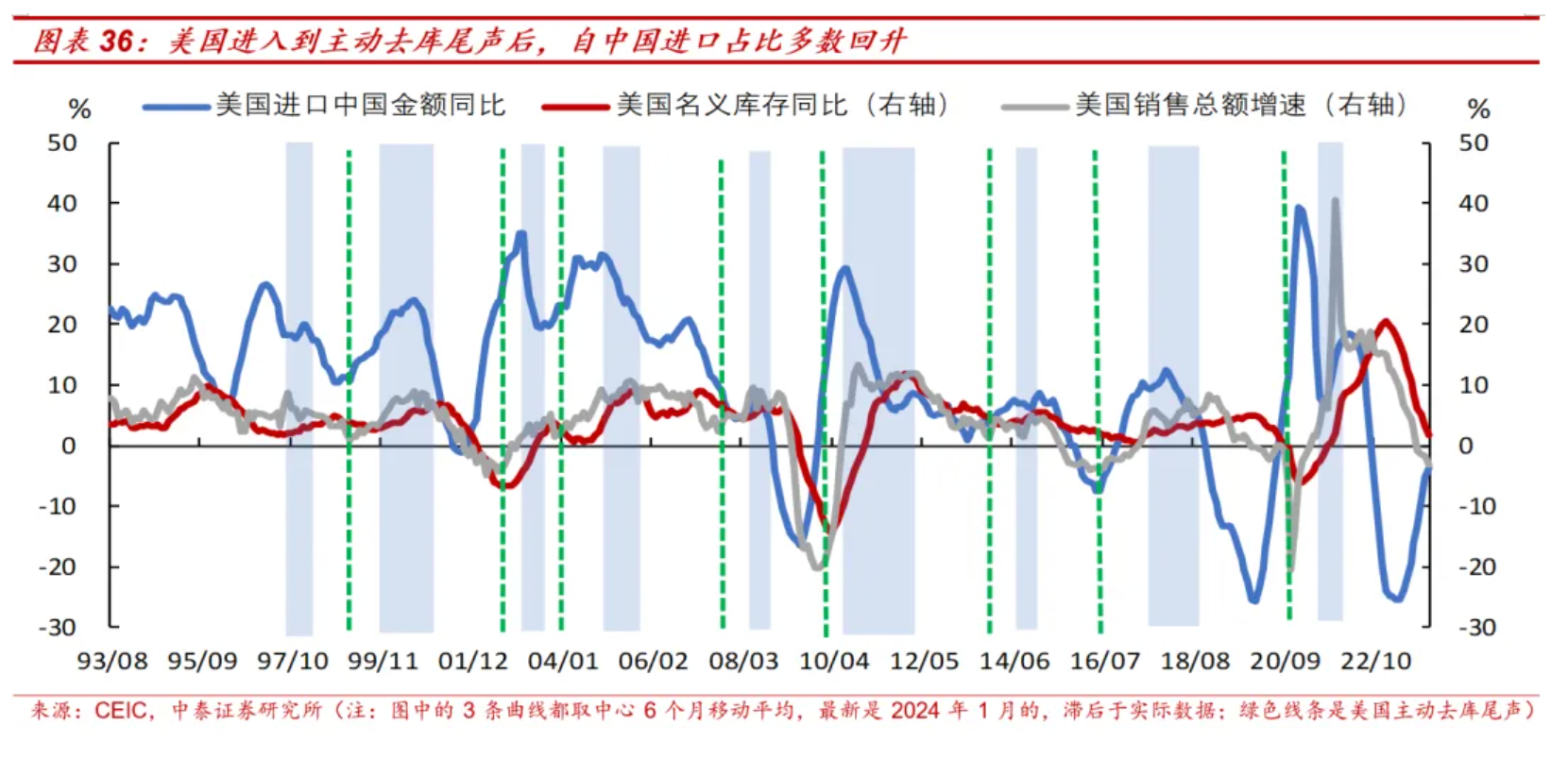

贸易摩擦会继续压制中国向美国的出口,但补库可能会阶段性缓和中国对美国出口的压力。1993年以来,美国共经历过八次完整的库存周期,其中有七次,当美国进入到主动去库尾声时,美国自中国的进口同比将见底回升,唯一一次例外是2007年,当时爆发了金融危机。

今年一季度开始,美国实际销售同比与实际库存同比开始同步上行,预示着美国可能已经结束去年下半年的被动去库阶段,进入主动补库周期。尽管由于中美经贸关系发生变化,历史经验的参考意义下降,但化工产品和服装等消费品,有望受益于美国的补库存。

二是从产品视角看,防疫物资给中国带来的出口份额短暂提升已基本消退,汽车、跨境电商等新产品新业态,以及电机电气等传统优势出口产品,有望继续支撑中国出口份额。

2019年到2023年,和防疫直接相关的产品中,仅塑料及制品对中国出口份额有0.11个百分点的提升,其他产品对中国这几年出口份额的影响多是拖累。可以理解为,防疫物资给中国出口带来的提振,在疫后已基本被消化了。

汽车是近年中国新崛起的出口竞争优势产品。2023年中国汽车出口量前十的国家分别是俄罗斯、墨西哥、比利时、澳大利亚、沙特阿拉伯、英国、菲律宾、泰国、阿联酋和西班牙,目前来自于俄罗斯及其他非欧洲贸易伙伴的的反倾销压力并不大。美国和欧盟针对中国的新能源汽车采取反制措施,欧洲是中国汽车出口的第一大目的地,但2023年中国向美国出口的汽车只占中国汽车出口的1.4%。

考虑到对俄罗斯汽车出口的高增长,以及东盟、中东和拉美地区的能源转型,我们认为即使欧盟和美国针对中国新能源汽车出台反制措施,2024年下半年中国汽车出口仍然有望维持相对较高增速。

疫情以来,跨境电商对中国出口份额一直有正向的提升。除了政策扶持外,也和企业主动选择电商出海有关。在国内“内卷”加剧的年代,电商出海将继续是一些企业的选择。

电机电气产品,是中国传统的优势出口产品。2022年和2023年,随着美欧生产疫后恢复,电机电气产品分别拖累中国出口份额0.23和0.03个百分点,拖累程度在收窄。疫情期间转移到中国的电机电气产品出口订单,大概率基本回流。在成本优势下,预计下半年电机电气产品可能不会再拖累中国出口份额。

在上述定性分析的基础上,我们同时从定量角度出发,对出口份额的变动分别从产品角度与国别地区角度予以测算。

从产品角度来看,按2023年我国出口产品的占比倒序排列,前30类产品的占比超过90%,集中于我国传统优势产品和近年的出口新增量产品。通过对前30类主要产品出口份额的测算统计,我们保守估计2024年我国出口份额总计可能回落0.4%至13.8%,乐观估计2024年我国出口份额基本稳定在14.2%,我国2024年的出口份额的整体趋势是小幅回落。

从国别和地区角度来测算,通过对前十大主要国别地区出口同比增速的测算统计,我们预计2024年该十大国别地区将拉动我国出口同比增速1.59%,其中最主要的增量在东盟,对我国出口同比增速预计可以贡献1.55%;考虑到这里没有涵盖中东、非洲等共建“一带一路”国家,因此保守估计2024年出口同比增速或可逼近2%,对比2023年出口同比-4.7%,预计回升6.7个百分点,可以佐证我们前面的观点,即年内出口不悲观,出口份额仍有韧性。

综上所述,我们认为年内中国的出口金额份额仅小幅下降,区间为13.8%到14.2%,中位数为14.0%。从国别和地区看,东盟、俄罗斯等“一带一路”共建国家对中国产品仍有较强的进口需求,而补库有望阶段性缓和中国对美国的出口压力。从产品看,疫情期间防疫物资和电机电气产品给中国带来了出口红利,随着疫情结束和订单回流,这种红利已基本消退,即延续2022年和2023年拖累中国出口份额的压力缓解。汽车作为近年新崛起的出口产品,东盟、中东和拉美地区的经济绿色转型,将一定程度上对冲美欧所出台的反制措施影响。

(作者系中泰证券宏观研究负责人)