来源:机构投资俱乐部

近期,由增聘基金经理引发的丘栋荣离职疑团,在公募基金领域再次搅起一番讨论。坊间人士一面猜测投资大咖的去向,一面感慨基金行业留不住人、难以培养投资大家……

Wind统计显示,截至2024年5月13日,今年以来公告离职的基金经理已达104位,其中不乏知名基金经理的身影。

目前,我国公募基金行业已走过26年,资产规模逾29万亿,基金经理3775名,然而基金经理平均年限却只有4.45年。

在任基金经理中,从业年限最长的3位——长城基金杨建华、博时基金过钧和国联安基金魏东,均系2004年4-5月开始担任基金经理,担任基金经理约20年。而更多早期基金经理,已消失在历史际遇、行业风云变幻和个人选择中。

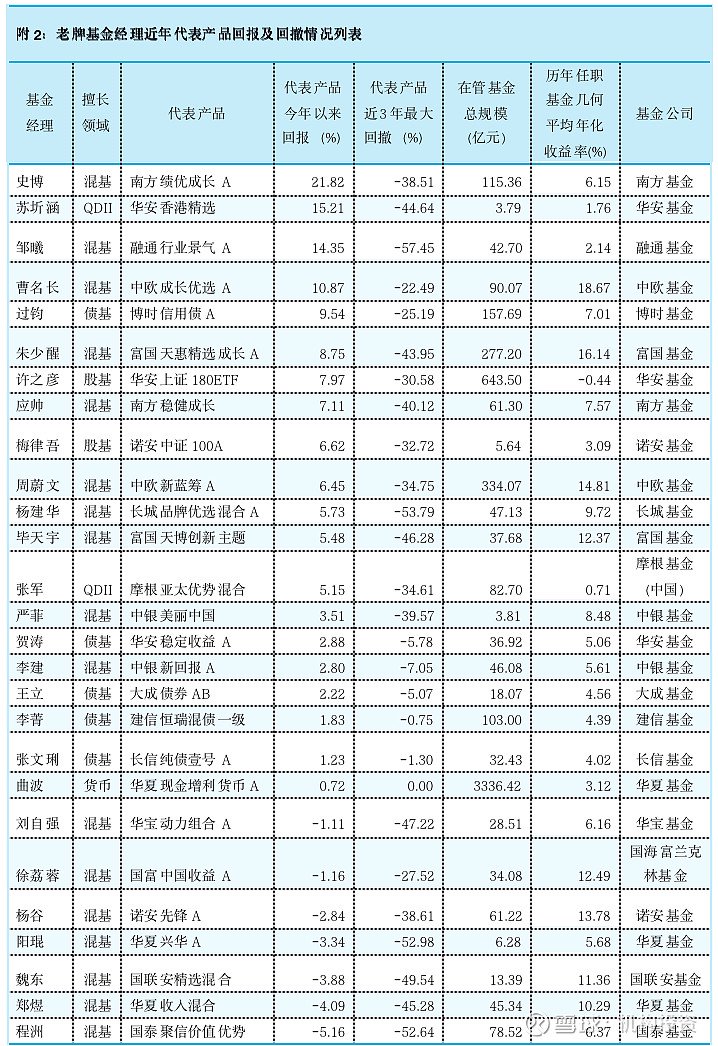

这些年,在资本市场的跌宕起伏中,早年成名的基金经理大多经历了一波惨痛的“祛魅”、走下神坛。尤其这两年,业绩回报排名榜单的前排,往往鲜见资深老牌基金经理的名字(详见文末附表《附1:今年以来混合型基金回报排名前10》和《附2:老牌基金经理近年代表产品回报及回撤情况的列表》)。

一些观点甚至认为,老牌基金经理的投资观念老旧,投资风格单一,跟当下新质生产力推动产业深度转型升级的经济发展格局不匹配。

老牌基金经理到底是不是那么不堪?本文按基金经理从业年限为序,对最资深的一批老牌基金经理历年的赚钱能力做了一次盘点。

考虑到业绩持续性和基金经理稳定性,剔除在管产品最长年限<7年的基金经理。像景顺长城毛从容、广发基金李琛、睿远基金饶刚、华宝基金闫旭等,这些堪称基金行业元老的基金经理,有的工作重心转向行政管理,卸任手上长期管理的产品,使得业绩积累中断,有的近年换了新公司,在管基金年限尚短,因此暂不纳入统计。

此外,大多数基金经理在漫长的产品管理过程中,涉及多只产品的管理及产品更替。为了方便统计,基金利润采用比较粗略的统计方法,统计周期以中报/年报为界,即若基金经理在上半年交接,则上半年的基金利润全部纳入统计,若下半年交接,则计以全年。

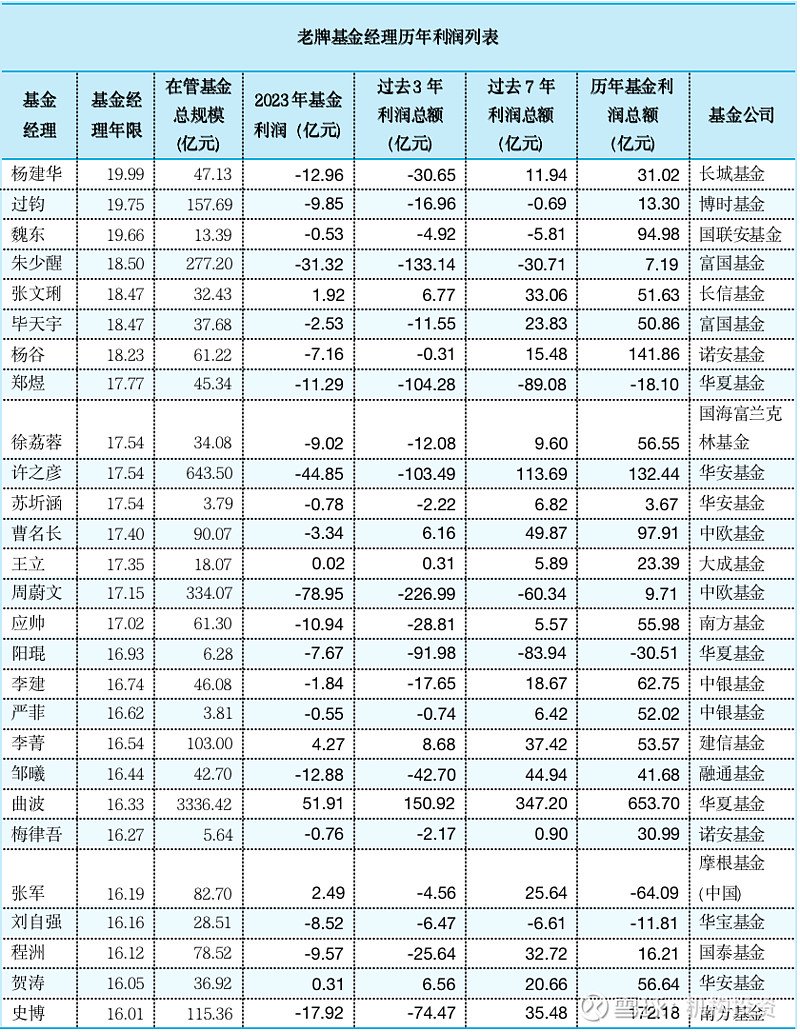

由此,得到这样一张名单:

老牌基金经理历年利润列表

这27位老牌基金经理包括许多耳熟能详的名字,比如我国初代固收名将过钧,“牛股挖掘机”魏东,19年“独宠”单一基金的朱少醒,素有投资界太极宗师之称的周蔚文,价值老将曹名长,指数基金领军许之彦等。

整体来看,这批元老级基金经理最早任职时间在2004-2008年之间,其中17位主攻混合型基金,5位侧重于债券型基金的管理,而擅长管理股票型基金和QDII的各2位,还有1位(华夏基金曲波)始终耕耘在货币型基金领域。

这批老牌基金经理自任职以来,历任基金的几何平均年化收益率是7.45%,超越基准几何平均年化收益率是3.12%;目前在管基金数量平均为12只,在管基金资产规模平均为93亿元(不包括货币型基金);历年累计为持有人赚了1786亿元。

不过,这些多次穿越牛熊的老牌基金经理,近年来的业绩发生了明显分化:有的依然斗志昂扬,在市场巨变中从善如流,坚守投资初心的同时,也能通权达变、因时制宜,持续为持有人创造稳健的收益;得益于从业早期积累了规模可观的利润,多数老牌基金经理历年利润总额仍为正值,然而亦有部分基金经理没能扛住市场的考验,遭遇巨大的回撤,整体利润迅速缩水甚至告负;少数曾在辉煌时手握百亿资产规模的基金经理,由于持续业绩表现萎靡,被投资者用脚投票,在管规模逼近个位数。

1

曹名长

前几年,“价值投资名将”曹名长被持有人骂惨了。

如今,他是这张表格中,唯一在“历年利润总额”“过去7年利润总额”“过去3年利润总额”三项均为持有人保有利润的权益类基金经理。

换句话说,即使2022年、2023年权益市场风浪颠簸、沙石俱下,曹名长亦有效控制了回撤,降低了亏损。

2015年6月,曹名长携6座金牛奖、5座明星奖,以投资10年平均年化近25%的傲人业绩,加盟中欧基金。他擅长价值投资,被冠以“中欧价值一哥”的标签。同年底,上证综指半年内几近腰斩,他逆势接手管理中欧潜力价值和中欧价值发现,并于次年在沪深300%继续下挫11%的情况下,令两只产品分别录得19%和12%的超额收益,一时名声大噪。

2017年底,在新基金普遍难卖的背景下,由曹名长管理的三年定开基金——中欧恒利一日售罄,大卖75亿元,令曹名长一夜之间跻身百亿基金经理行列。巅峰时期,曹名长旗下共管理7只产品(不同份额合并计算),资产规模接近250亿元。

然而,次年(2018年),沪深300暴跌25%,中欧恒利、中欧潜力价值、中欧价值发现回撤均超过19%,中欧恒利以及中欧成长优选、中欧睿泓、中欧丰泓沪港深甚至跑输基准——那年这7个产品一共亏了40亿。

持有人直接用脚投票——2018年底中欧价值发现的资产规模还高达108亿元,到2019年底就只剩不到30亿元了;而中欧恒利在三年封闭期结束之后的首个开放日,也被持有人大举赎回逾70亿,规模锐减至4.3亿元。

事实上,尽管资产规模断崖式下降,但2019年、2020年、2021年,曹名长旗下产品业绩大涨,累计依次为持有人赚到51亿、17亿、20亿的利润。

2021年,曹名长卸任中欧丰泓沪港深、中欧睿泓定期开放、中欧红利优享的基金经理,令所管理的产品数量减少到4只。从马后炮视角来看,对一名主动权益投资基金经理来说,在这个时间点减少产品管理数量,无论主动或被动为之,客观上减少了2021年、2022年连续两年市场下挫对前期利润的蚕食,也有助于投资思路更为聚焦。

目前,曹名长辖下资产规模为90亿元。这样的管理规模相当舒服了,基金经理组合管理的操作空间足够大,有机会创造更多超额收益。

今年截至5月13日,中欧潜力价值、中欧价值发现、中欧恒利、中欧成长优选分别录得6.32%、7.41%、7.16%和10.87%的回报,同期偏股混合型基金和灵活配置型产品的回报均值分别为0.53%和0.91%。

不过,曹名长对今年Q1的表现不算太满意。他在一季报中表示,虽然组合配置偏向低估值,也具备一定的红利特征,但由于中小盘价值持仓占比较高,一季度表现一般。

从持仓上看,曹名长的组合仓位偏高,持续坚持“价值投资”,重仓汽车等制造业产业链、消费相关行业以及地产产业链相关标的,同时持续关注并择机加仓低估值的大金融等大盘价值相关个股。如今曹名长重仓股的平均市盈率和平均市净率均大幅低于同类均值,仅为同类均值的一半左右。

曹名长对我国资本市场2024年全年乃至更长时期的表现持乐观态度。他认为,从2021年高点到今年1月底,市场震荡调整近三年,市场整体估值水平自2022年以来一直在历史低位附近徘徊。目前全市场PE(TTM)估值低于30倍的个股数量超过1800只,低于20倍的超过1000只,数量进一步增加。总的来说,当前市场估值在低位区域,而国内外宏观经济基本面和上市公司业绩将持续向好和改善,内外经济有望形成共振向上的格局。

2

②朱少醒、周蔚文

两位都是我国基金行业备受尊重的元老级投资大咖,亦是所在公司权益投资板块的灵魂人物。但近年他们的投资业绩表现跟其江湖地位不太匹配,尤其近两年伴随基金规模暴涨和股市震荡加剧而出现的大幅回撤,几乎将两位基金经理此前十数年积累的利润一举抹平——两位历年利润总额均仅余个位数。

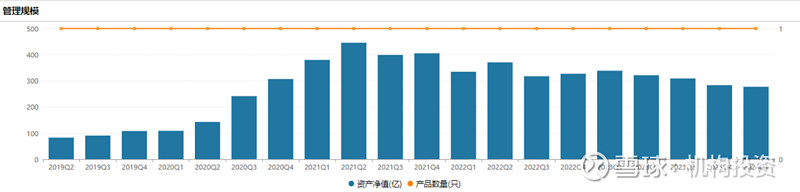

朱少醒现任富国副总经理兼权益投资部总经理。长期以来,朱少醒辖下产品仅为富国天惠精选成长,如此专一又长情,全市场仅此一例。这只产品的规模通常占富国基金旗下股/混产品总规模的10%左右。

2019年、2020年,富国天惠精选成长连续两年实现惊人的涨幅,分别实现62.16%、58.64%的回报,为持有人大赚35亿元和79亿元的巨额利润。一时间市场资金蜂拥而至,富国天惠精选成长从原先的百亿规模暴涨数倍,最高时资产规模在2021年中报接近450亿元。

2021年,富国天惠精选成长全年回报0.62%,虽然跑赢基准和沪深300,但没有达到偏股混合型基金的平均水平(7.68%),当年该基金小亏3.6亿元。而到2022年、2023年,富国天惠精选虽然整体跑赢了同类平均水平,但大幅回撤还是令组合出现了巨额亏损:2022年亏损98.2亿元,2023年再亏损31.3亿元。

换言之,在2021-2023年的三年间,富国天惠精选成长累计亏损133亿元,从而几乎将该产品从成立至2020年的15年里创造的144亿元利润吃干抹净。

作为权益投资顶流的存在,周蔚文原本投资和发展节奏是有条不紊的:2011年接管中欧新蓝筹、中欧新趋势;2016年接管中欧精选;2017年、2019年先后发行中欧瑞丰和中欧匠心两年……此时,周蔚文旗下有5只产品,规模在百亿上下,占公司旗下股/混产品总规模的比例也在10%左右。

跟朱少醒相似的是,2019年、2020年,周蔚文旗下产品均斩获颇丰,合计实现利润46亿元和123亿元,产品规模迅速向上突破400亿元。不同的是,2021年10月,周蔚文按计划发行了中欧洞见一年持有之后,又于12月火线接管了周应波的3只百亿规模产品——中欧明睿新常态、中欧创新未来、中欧时代先锋,令其管理产品数量增加到9只,资产规模骤增至约950亿元,占公司旗下股/混产品总规模的比例抬升到约1/4。

后来的事就像大家看到的那样,2021年、2022年、2023年,周蔚文旗下产品创造的利润分别是25.35亿元、-173.39亿元、-78.95亿元——三年累计亏损226.99亿元。

2023年下半年以来,周蔚文先后卸任中欧洞见一年持有、中欧创新未来、中欧明睿新常态的基金经理,加上此前于2022年卸任中欧瑞丰基金经理,目前其辖下管理的资产规模已降到334亿元。

两位顶流基金经理均认当前可高股息和红利价值带来的投资机会,并对对消费、上游资源品、AI产业、基础化工、金融、交通运输等领域均有布局。他们也强调权益市场处于不错的投资收益区间,需自下而上在优质股票中寻找价值,看好其中有长期价值但短期业绩趋势受挫于行业景气度的优秀公司。

规模暴跌暴涨,对基金经理来说是很难受的事情。这意味着原本稳定的组合将面临巨大的动态调整,进而显著放大组合的冲击成本和管理风险。基金规模过于庞大,往往也意味着能对产品净值发挥有效作用的可选标的变少了,因为市场上并没有那么多体量足够大、质量足够好的标的可供选择。尤其是,当权益投资市场进入逆风向时,规模暴涨将给组合带来难以估量的负面影响。

不难想象,2020-2021年于高位涌入的大量持有人,这几年的持有体验该有多糟糕。以富国天惠精选成长为例,2019年底,该基金的持有人约为35万户;到2021年底这个数字暴涨至约250万户;截至2023年底则是172万户。

3

过钧

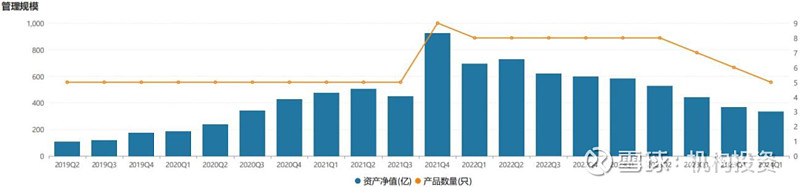

博时过钧是我国最早一批进军固收投资的基金经理,也是一名权益特征比较显著的固收基金经理。在其管理产品的结构中,不仅可以看到混债一级、混债二级、可转债、中长债等债券产品,还能看到灵活配置型产品、偏股混合型产品等权益属性较强的产品。

回溯过钧的投资历程,大部分年份能够实现牛市跟上涨幅,熊市获得绝对收益,拥有极强的大类资产配置能力。以其代表产品,也是其管理时间最长的产品——博时信用债A为例,其历史持仓长期保持顶配股票、超配可转债的状态,大类资产轮动,组合整体更偏权益。近十年来,这种投资风格及表现日益得到机构资金的认可:博时信用债A的机构持有比例长期保持在70%以上。

2019年到2021年,博时信用债A录得19.97%、17.28%、8.59%的收益,三年合计为持有人赚到10.74亿真金白银,且作为一只二级债基,博时信用债A的长期业绩甚至跑赢沪深300,一时风头无两。但随后在2022年和2023年合计大亏16.66亿元,一举清空前期积累的利润,狠狠摔了个大跟头。

今年Q1,博时信用债A的股票仓位19.96%,持股集中度很高,基本上十大重仓股就是其全部股票仓位,行业集中在有色、电新、石油石化等领域;同时可转债在债券资产中的占比接近90%,另外还有一些国债、金融债、信用债。

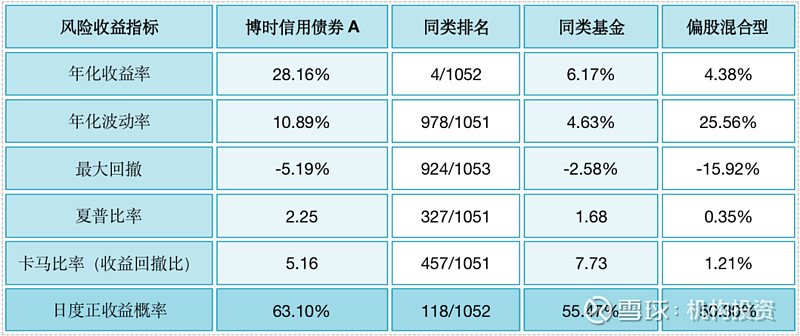

截至5月13日,博时信用债A今年以来实现9.54%的回报,同类排名4/1052,其重仓的紫金矿业、西部矿业、海兴电力等同期涨幅超过30%,为组合净值增长做出不小的贡献。尽管前两年遭受较大回撤,但该产品的长期业绩仍相当可观:自成立以来14.9年的投资周期中,年化回报达8.59%,同类排名首位,甚至强于不少同期的偏股混合型产品。

跟同期的偏债型基金经理相比,如长信张文琍、大成王立、建信李菁、华安贺涛等,过钧的固收投资带有更突出的“权益”特性,投资策略更激进,波动更显著,风险收益更明显,回撤也更大。今年以来,博时信用债A年化收益率达到27.58%,相当拔尖,而同期年化波动率10.89%、最大回撤-5.19%,同类排名几乎垫底。

某种程度上,过钧虽然以管理二级债基为主,但跟绝大多数二级债基基金经理比较稳健的投资风格相比,其表现更接近权益基金经理。

4

史博

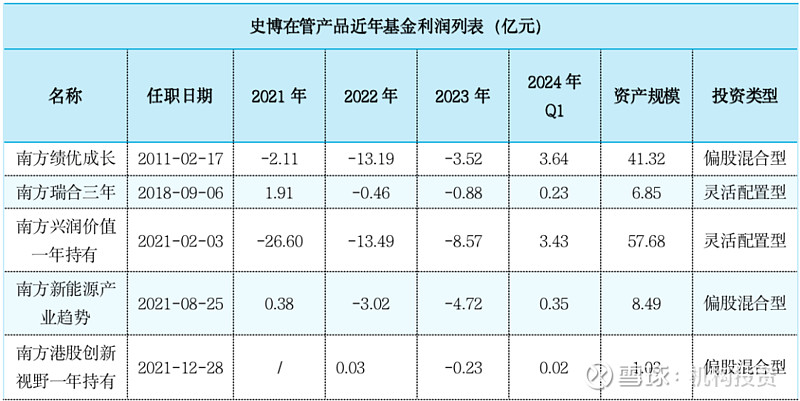

南方史博今年以来的业绩表现不错,在同期“出道”的一众老牌基金经理中颇为耀眼。

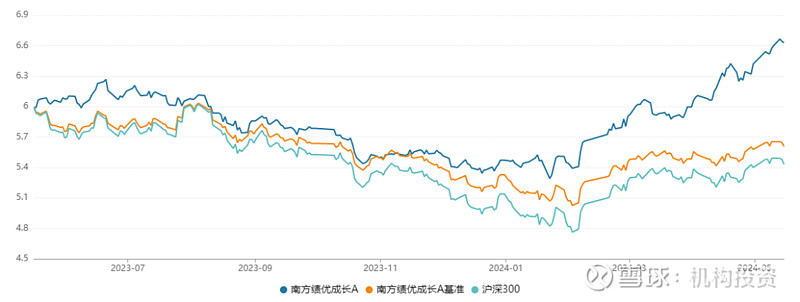

截至5月13日,其在管5只产品今年以来的回报均站上同类排名前10%;表现最好的南方绩优成长以22%的回报率,闯进同类排名前1%;就连成立后屡屡跑输同类、跑输沪深300而招致持有人广泛诟病,导致资产规模大幅缩水的南方兴润,也实现了17%的回报,颇有几分打出翻身仗的气势。

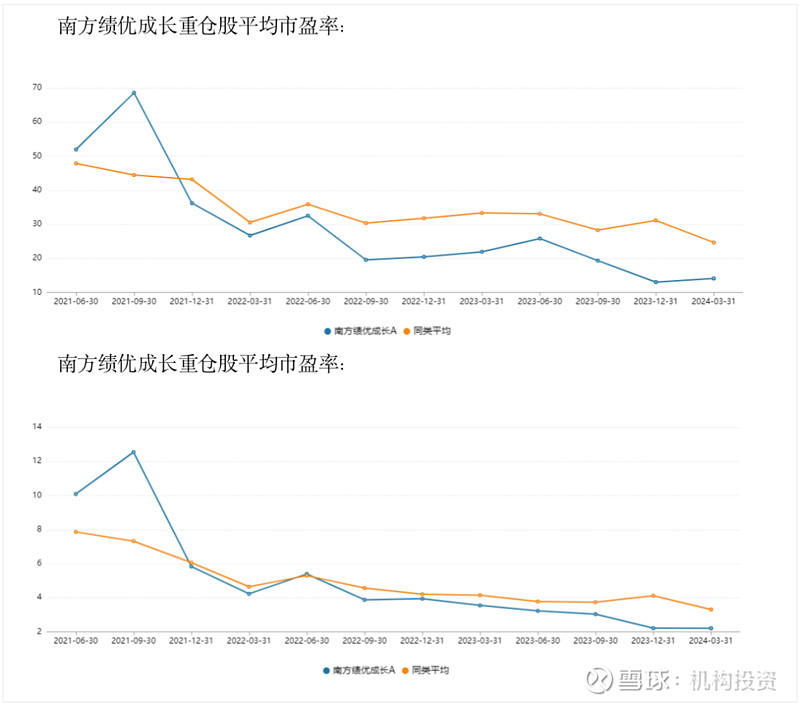

以南方绩优成长为例,从净值曲线上看,该基金在2023年Q4就逐渐摆脱下行趋势,与沪深300之间的剪刀差越来越大。事实上,史博至少从2023年Q2、Q3就开始有意识地提高低估值高股息资产的配置比例,尤其注重保持较高资本回报率、预期未来自由现金流稳健,以分红、回购等方式增强股东回报的上市公司。

从2023年Q1到2024年Q1,南方绩优成长重仓股的平均市盈率从21.93倍下降到14.12倍;同期平均市净率则从3.55倍下降到2.21倍。

截至2024年Q1,其组合十大重仓股有7只来自前述时间段的布局,比如陕西煤业、宇通客车、海信家电、美的集团、长虹美菱等,在一季度录得20%-65%的涨幅,成为组合净值增长的强大动力。而煤炭、家用电器和电力设备是组合收益贡献的前三大行业。史博强悍的择股能力、组合调整的前瞻性,由此可见一斑。

回溯可见,史博陆续重仓布局这些个股时,其走势并不明朗,比如海信家电为代表的家电股,2023年Q4纷纷下跌,一定程度拖累了当季组合净值的表现。但拉长时间线来看,会发现这套投资手法与史博的投资价值观相当契合。

史博曾说,不能单纯用对错来看问题,对错都是有时间区间的,在不同的时间区间投资,会有完全不同的结果。而对一名基金经理来说,追求60%胜率,尽可能赔钱的时候少赔一点,挣钱的时候多挣一点,就很优秀了。

可以说,南方绩优成长很大程度上体现了史博对成长投资和价值(周期)投资兼容并蓄的投资理念。他始终有一个观点,即不能把周期股和成长股对立起来,成长股也有周期,周期股也能成长。

作为1998年我国公募基金行业成立即入行的资深基金人,史博跟杨建华、过钧、魏东在同一年,即2004年,开始担任基金经理。不过早期因跳槽等原因,他曾短暂中断产品管理,因此基金经理年限较其他几位略短一些,为16年。

史博现任南方基金副总裁,自2009年加入南方基金后,曾任研究部总监、总裁助理、首席投资官(权益)。2011年,史博接管南方绩优成长并持续至今。截至2023年底,史博累计为持有人创造了逾172亿元的利润,其中南方绩优成长的贡献占1/3强。

不过,对史博来说,如何弥补南方兴润亏损的“大窟窿”,也许是件更急迫的任务。作为南方基金旗下规模最大的混合型基金,南方兴润于2021年在风头上成立时,一日募集逾150亿元的上限,妥妥的“日光基”。然而,这只被持有人寄予厚望的产品,成立三年、连亏三年,合计亏损近49亿元,资产规模亦快速缩水至58亿元,这在史博长达16年的基金经理任职史上是头一遭。这不仅事关颜面,也事关为其投资价值观正名。

在史博看来,A股资产开始重视当期现金回报,这一趋势有可能持续。只要A股整体持续提升现金盈利能力,并减少不必要的资本开支,提升分红意愿,A股将长期具备投资吸引力。从行业上看,更多投资机会将分布在上游资源品、公用事业、耐用消费品以及机械设备等领域。

附1:今年以来混合型基金回报排名前10

附2:老牌基金经理近年代表产品回报

及回撤情况列表