每经记者 李玉雯 每经编辑 张益铭

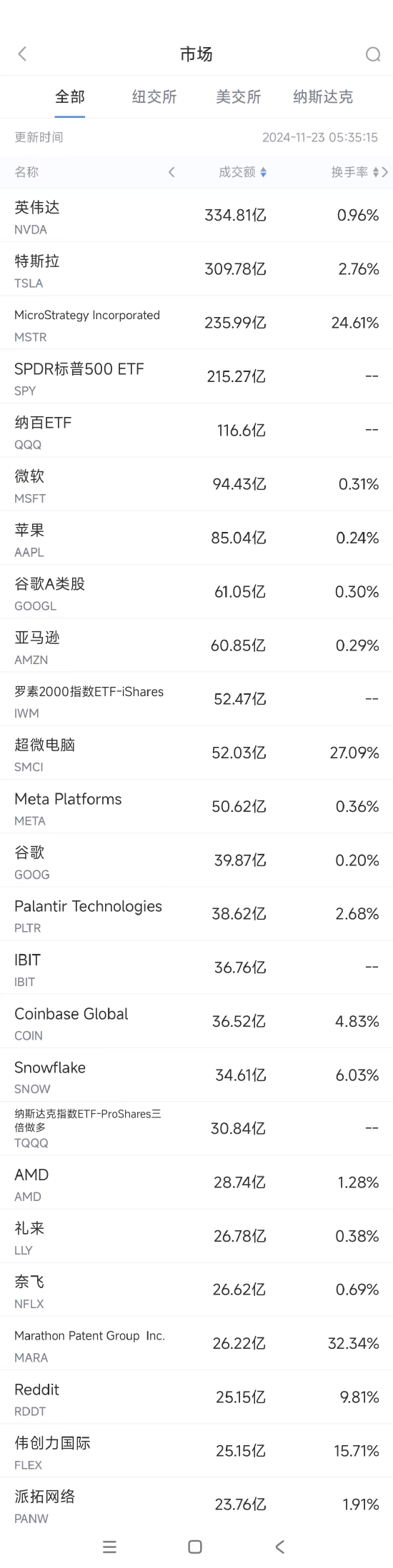

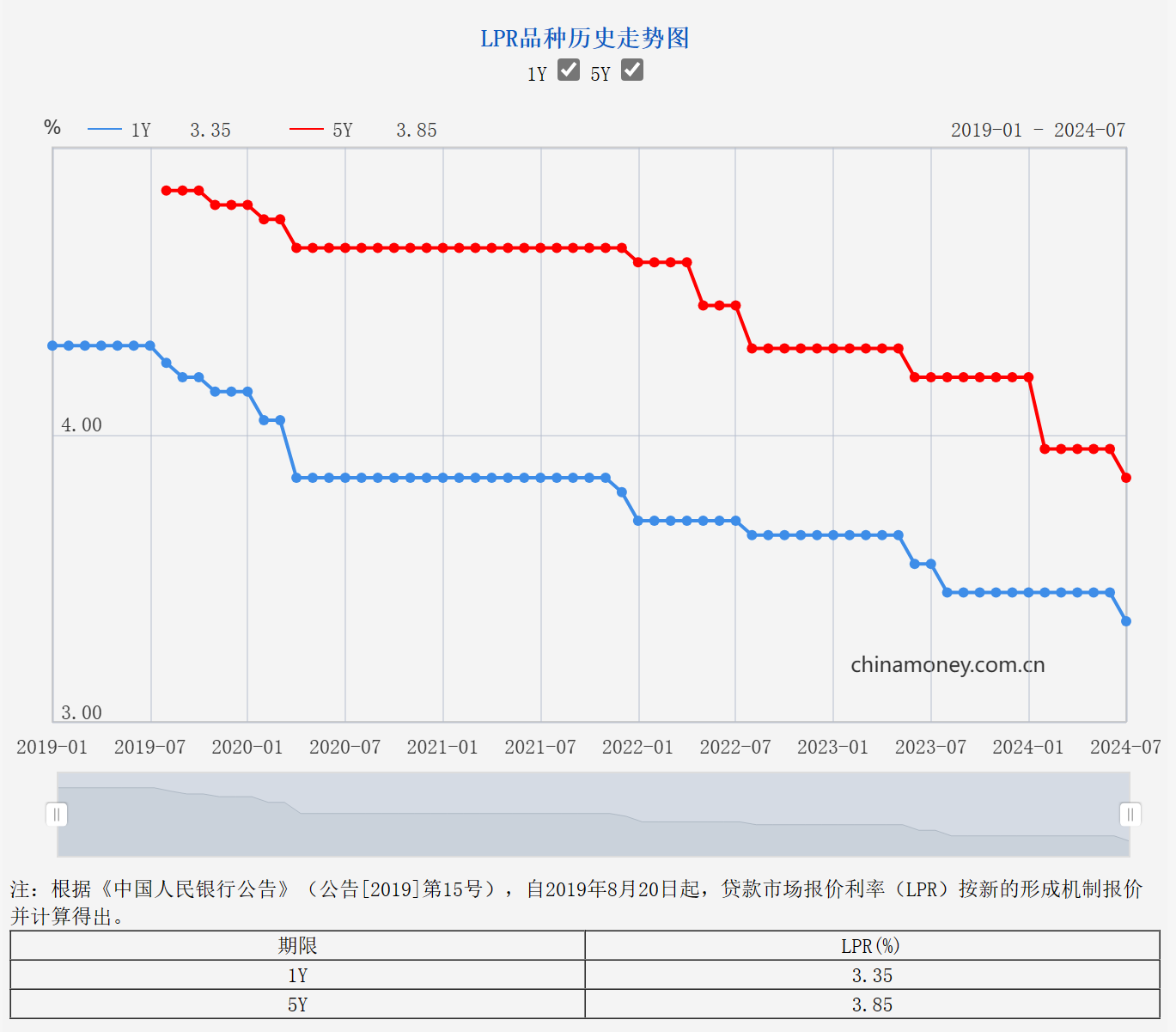

继7月22日最新一期LPR下调后,多地房贷利率也随之进行了调整。每经记者从上海地区多家银行了解到,首套房贷利率由3.5%下调至3.4%,二套房方面,市区房贷利率调整为3.8%,自贸区临港新片区、嘉定、青浦、松江、奉贤、宝山、金山房贷利率调整为3.6%。

此外,招行北京地区的工作人员表示,首套房贷利率目前降至3.4%,二套房五环内的利率为3.8%,五环外的利率为3.6%。工行广州地区的工作人员表示,首套房贷利率目前降至3.1%,二套房贷利率暂未对外公布,应该很快会跟随LPR下调至3.7%。

多地房贷利率跟随LPR下调

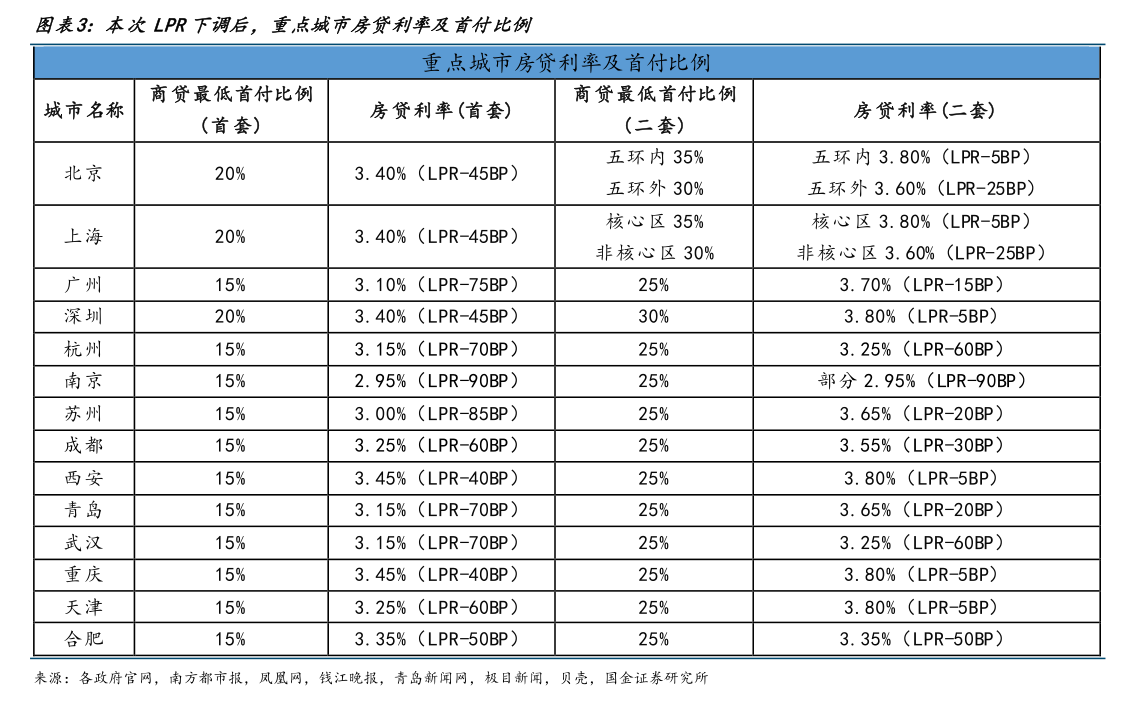

7月22日,最新一期LPR报价出炉,1年期LPR、5年期以上LPR均下调10个基点,分别由3.45%、3.95%调整为3.35%、3.85%。

随着LPR调整,多地房贷利率也相应下调。在上海地区,记者从建行、交行、招行、民生银行等多家银行了解到,当前上海房贷利率及首付比例为:首套利率为3.4%(首付比例20%);二套市区为3.8%(首付比例35%),二套自贸区临港新片区、嘉定、青浦、松江、奉贤、宝山、金山调整为3.6%(首付比例30%)。

此外,招行北京地区的工作人员表示,首套房贷利率目前降至3.4%,二套房五环内的利率为3.8%,五环外的利率为3.6%。工行广州地区的工作人员表示,首套房贷利率目前降至3.1%,二套房贷利率暂未对外公布,应该很快会跟随LPR下调至3.7%。

据记者测算,房贷利率下调10个基点后,以100万元贷款本金、30年等额本息的还贷方式为例,月还款减少约58元,总利息节省约20656元。

今年5月17日,房地产“一揽子”政策落地,央行取消了全国层面首套和二套住房商业性个人住房贷款利率政策下限,各省级分行可根据因城施策原则自主确定商业性个人住房贷款利率下限及下限水平。

据中原地产研究院统计数据,2023年6月全国主要城市房贷平均利率是4.1%,首套房利率在3.9%左右,6月份全国房贷平均利率已经调整到了3.5%,首套房利率已经跌到了3.3%,跌幅达到了60个基点,相比5月份的首套房平均的3.55%也出现了明显的下调。整体看,517政策后,全国房贷利率出现了大幅度的调整。

民生银行首席经济学家温彬在报告中提及,5.17房地产新政出台后,目前除北京、上海、深圳外(首套下限均为LPR-45bp),全国其余城市都已取消房贷利率下限。近期,多地首套房贷利率持续下探,广州、南京等城市最低“卷”至3%,与存量房贷利率的利差进一步走阔。受此影响,按揭早偿意愿再度抬头,使得居民中长贷净增额受到较大扰动。“在此背景下,下调LPR,进而带动明年初房贷利率等重定价,可以在一定程度上缓解居民的早偿意愿,稳定居民端信用。”

存量房贷利率下调呼声再起

此次LPR“双降”是年内第二次调整,上一次调整在今年2月。彼时,1年期LPR为3.45%不变,5年期以上LPR由4.2%大幅调降25个基点至3.95%。叠加本次调整,今年以来,5年期以上LPR已累计下降了35个基点。

记者注意到,随着新发放房贷利率的下行,当前新增房贷利率与此前存量房贷利率之差逐渐拉大。与此同时,社交媒体上关于存量房贷利率下调的呼声再起。

去年9月25日起,我国存量房贷利率已经历了一轮调整,央行在去年11月公告称,存量房贷降息工作基本完成,平均降幅0.73个百分点,惠及1.5亿人,每年减少利息支出1600亿元至1700亿元,户均每年减少3200元。

从调整情况来看,彼时多数城市存量首套房贷利率降至LPR左右水平,但北京、上海、深圳等城市部分购房人存量首套房贷利率仍保持着较高加点。

中原地产首席分析师张大伟撰文提及,存量房贷利率的调整是一个复杂的问题,涉及多方面的利益和市场预期。当下房地产市场最缺的是“信心”,稳楼市的目的是稳定经济,而经济复苏最重要的就是要拉动消费,如果存量房贷利率再降点,普通老百姓每个月就可以有更多钱去消费。

封面图片来源:每日经济新闻 刘国梅 摄