可转债市场近期持续火爆,成交金额接连刷新年内纪录。

5月30日,中证转债指数的总成交额超850亿元,年内首次突破800亿元整数关口。5月31日,中证转债指数总成交额超980亿元,再创年内新高,接近千亿元整数关口。

对于近期持续火爆的可转债行情,市场分析人士指出,一方面,可转债市场经历此前的资金出清阶段后,已进入回补周期;另一方面,在可转债供给缩量下,估值仍有一定支撑。此外,今年来,多家公司公告提议下修可转债的转股价,可转债的转股价值有所提升,从而促使可转债市场价格上涨。

转债市场明显回暖

近期随着A股市场的情绪修复,转债市场回暖,吸引增量资金流入。

今年5月以来,转债市场成交额明显放大,日均成交额在650亿元以上。近期,转债市场成交额更是接连突破整数关口,不断刷新年内纪录,反映了资金对转债市场的关注度明显提升。

5月30日,中证转债指数的总成交额达854.68亿元,成交量约为5.95亿张,成交额和成交量刷新年内纪录。5月31日,中证转债指数的总成交额进一步增加至984.07亿元,成交量约为6.18亿张,成交额和成交量再次刷新年内纪录。

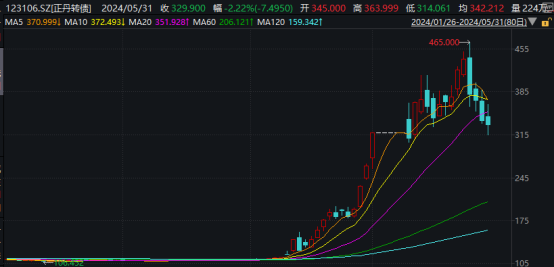

具体到个券方面,在正股接连强势表现的情况下,英力转债、华钰转债、正丹转债等多只可转债近期接连大涨,带动转债市场赚钱效应回归。与此同时,英力转债、华钰转债、正丹转债等可转债的成交额也持续保持高位水平。

行情数据显示,5月31日,英力转债大涨超15%,最新价格已超过200元,达204元/张。近5个交易日,该转债累计大涨近60%。同时,英力转债已连续3个交易日成交额在百亿元以上,5月31日的成交额达168.52亿元,收盘价与成交额均刷新该转债上市以来的最高纪录。

可转债上涨的同时,英力转债正股英力股份近期也大幅上涨。此前,公司曾宣称,普通笔记本电脑和AIPC结构件从工艺上并无太大区别,所以公司的结构件产品可以用于AIPC。

5月30日晚,英力股份发布股票交易异常波动公告称,公司供应的结构件产品并不和人工智能强相关。AIPC可能会带来新的换机需求,但截至目前公司的AIPC结构件产品订单总体占比仍较小。公司2022年、2023年度连续亏损,2024年第一季度刚实现扭亏为盈。

英力股份表示,公司股票交易近期已出现两次异常波动情况和一次严重异常波动情况,股票价格短期涨幅严重偏离创业板综合指数,显著高于公司所属计算机、通信和其他电子设备制造业行业平均值,存在市场情绪过热的情形。

华钰转债、正丹转债等热门可转债前期接连大涨,则主要因为公司产品涨价,带动正股接连大涨,华钰矿业(601020)、正丹股份(300641)等近期持续强势走高。不过,华钰转债、正丹转债近日已出现回调。

警惕过度炒作风险

近期可转债市场之所以表现亮眼,首先是缘于可转债市场经历了前期的资金出清阶段后,低估值转债迎来资金回补;再者,近期转债供给明显缩量,转债市场迎来修复;另外,可转债“下修潮”的出现,也提振了转债持有人的信心。

值得一提的是,近期可转债“明星券”的出现,更多是缘于题材炒作后,估值空间迅速放大。据Wind数据,正丹转债年内涨幅超180%,华钰转债、英力转债等年内涨幅超60%,金诚转债、诺泰转债、惠城转债等年内涨幅超30%。

市场人士提醒,在部分可转债涨幅惊人之际,须警惕过度炒作的风险,尤其是部分转债的转股溢价率较高,但在正股的带动下,仍实现大涨。

可转债的存续期一般为5年或6年,同时还有提前赎回机制。一旦触发提前赎回机制,有可能被强制转股,可转债也将提前到期。这意味着,若发行人行使提前赎回权利,持有部分高转股溢价率同时又是高价的可转债的投资者将面临大亏的局面。因此,参与估值过高的可转债炒作须谨慎。

及时进行信用风险排雷

除了炒作风险外,投资者还应警惕部分问题转债可能出现的信用风险。

5月31日,三房巷(600370)开盘后瞬间封死在跌停板上;同时,三房转债在低开后也快速下行,收盘跌幅超17%。

三房巷5月30日晚公告,公司近日收到上交所发出的信息披露监管工作函,要求公司对其2023年年报中的相关财务数据进行解释说明,公司持续盈利能力是否存在不确定性、是否存在流动性风险等。

5月28日晚,三房巷公告,联合资信将公司的主体长期信用等级和“三房转债”信用等级,从5月25日的“AA”,下调为5月27日的“AA-”。

联合资信在其出具的三房巷可转换公司债券2024年跟踪评级报告中指出,作为国内大型瓶级聚酯切片及PTA生产企业,三房巷仍具备较好的区位条件,规模和品牌优势较为明显,公司市场占有率上升。

不过,在跟踪期内,在主要产品产销量增加的带动下,公司营业收入保持增长,但聚酯瓶片市场供需矛盾突出,公司主要产品价格下降,毛利率大幅下降,盈利指标弱化、利润亏损。

联合资信指出,2023年,公司主业盈利能力减弱,采购结构发生变化导致应付账款下降,应收款项及存货增加,公司经营活动现金大幅净流出;年内公司完成25亿元可转换公司债券的发行,短期流动性和资本支出压力有所缓解,但目前绝大多数可转债尚未实现转股,公司有息债务大幅增长,债务杠杆显著上升,偿债能力指标明显弱化。

东方金诚研究指出,当前转债信用风险主要为跟随正股退市后大幅提升的违约风险,“新国九条”问世以来,监管环境与退市要求更加趋严,评估转债信用风险的重要性日益提升。

目前转债主体的信用风险主要由相关事件驱动,包括:信用评级下调、交易所出具财报问询函、受到监管处罚、正股ST、正股股权质押比例较高等。浙商证券(601878)表示,从相关事件出发,进行信用风险排雷,一定程度上可以避免转债低估陷阱。