界面新闻记者 | 袁颖琪

界面新闻编辑 | 陈菲遐

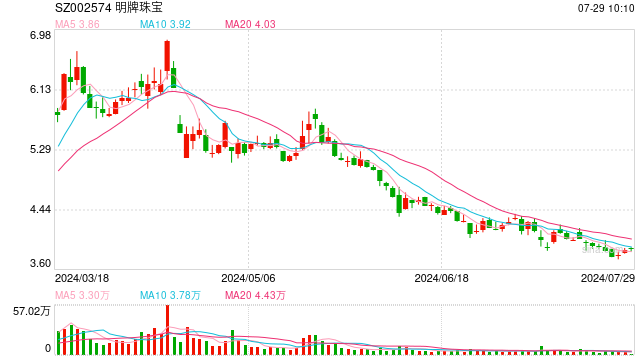

明牌珠宝(002574.SZ)最新发布的业绩预告显示,上半年预计归母净利润将在1200万元至1800万元之间,同比下滑73.5%至82.3%,第二季度业绩相较一季度加速下滑。

这则预告加剧了市场对明牌珠宝业绩的担心。自业绩发布之后,明牌珠宝股价三个交易日累计下跌6.32%,7月26日报收3.9元/股,接近历史新低。

近两年投资市场避险情绪增长推高了黄金价格,黄金饰品景气度达到高点,多数黄金饰品企业业绩都非常亮眼。虽然金饰品上市公司今年以来的业绩增长有放缓趋势,但明牌珠宝如此大幅的下滑在同行中仍十分罕见。这家公司遭遇了什么?

金价仍在高位,但业绩遭遇滑铁卢

2023年,明牌珠宝营业收入和归母净利润分别增长了13.35%和198.8%。今年一季度公司营业收入虽然仍增长了10.24%,但归母净利润却已经下滑55.1%。根据中报业绩预告,公司上半年归母净利润预计将同比下滑73.5%至82.3%。二季度归母净利润呈加速下滑趋势。

造成明牌珠宝归母净利润大幅下滑的主要原因之一是毛利率下降。

今年一季度,明牌珠宝的毛利率为10.25%,相较去年全年平均下降了2.23个百分点。此外,公司净利率也受到了来自管理费用和财务费用端的压力。今年一季度,公司管理费用占营收比例为2.24%,较2023年一季度提升了1个百分点。

造成这一原因的是光伏业务。2023年,由于新增光伏项目导致明牌珠宝的管理费用同比增长66%。财务费用方面,同样由于新增光伏项目导致贷款增加,明牌珠宝2023年的财务费用同比增长了77%。今年一季度,明牌珠宝的财务费用所占营收的比例已经从去年同期的-0.56%增加到0.36%,这一项相当于影响净利率0.9个百分点。

入局光伏项目?时间错了

2023年,明牌珠宝与绍兴柯桥经济技术开发区管理委员会签订《20GW新能源光伏电池片智能制造项目投资合作协议》。明牌珠宝设立全资子公司“浙江日月光能科技有限公司”作为项目具体实施主体推进项目开展。该项目分两期实施,一期计划建设10GW产能的TOPCon技术电池片,二期计划建设6GW产能的TOPCon技术电池片及4GW产能的HJT技术电池片,项目计划总投资约100亿元,其中项目固定资产投资65亿元。2023年4月,浙江日月光能科技有限公司以总价3798.75万元竞得柯桥马鞍2023-03a地块的土地使用权,用来实施该项目。

由于出现产能过剩,2024年光伏行业面临小企业出清,行业集中度快速提升的局面,这无疑对明牌珠宝刚刚布局的光伏项目未来盈利前景提出了挑战。目前看,上述两期项目仅实施了一期,就已经大幅恶化了明牌珠宝的财务情况。

截至2023年底,明牌珠宝的光伏电池片业务共计拥有资产33.5亿元,其中负债达28.6亿元,资产负债率为85.4%。2023年,明牌珠宝账面有15亿元在建工程,大部分也与光伏项目有关。2023年,明牌珠宝光伏项目实现营收2218万元,处于亏损中。

在错误的时间入了行,明牌珠宝确实“运气不佳”。目前,公司资产负债率已经达到60%,未实施光伏项目前是20%左右。随着二期电池项目持续推进,公司资产负债率仍可能进一步提升,届时将继续挤压原本就不高的净利率。

被多元化战略反噬

明牌珠宝跨界布局光伏产业虽令人意外,但也是其一贯多元化经营理念的延续。

近十年来,明牌珠宝最主要的股权收购案是瑞丰银行和苏州好屋两个项目,也同样和珠宝首饰“八竿子打不着”。但是,明牌珠宝的盈利能力并没有因为这些并购而增强。

2015年,明牌珠宝以7亿元获得苏州好屋25%的股权后,曾希望发行股票获得剩余75%的股权,但由于涉及重大资产重组以及苏州好屋业绩不及预期取消该交易。苏州好屋曾承诺2016年到2018年的累计净利总额达到7.5亿元。然而,苏州好屋没能完成业绩承诺,由苏州好屋其他股东以现金的方式向明牌珠宝进行了补偿。2020年到2022年,苏州好屋更是累计亏损5.85亿元。2023年,明牌珠宝与苏州好屋其他股东协商签订了一份“现金补偿+股权补偿”协议。通过这次协议,明牌珠宝对苏州好屋的持股从25%增加到64.38%。历经多年明牌珠宝终于把苏州好屋纳入合并报表范围,但此时房地产市场以及房地产经纪行业的都发生了较大变化。今年1月,明牌珠宝再度与苏州好屋签订补偿协议,此次作为补偿的股权份额为20.7%,过户后明牌珠宝持有苏州好屋的股权将增加至85.1%。同时,苏州好屋原股东陈兴、刘勇的业绩补偿债务将履行完毕,黄俊业绩补偿债务将减少588万元。

由于苏州好屋的业绩纳入合并报表不再单独列示,但从房地产市场的大环境推测,其业绩难言乐观。另外,苏州好屋与世茂集团尚有未结清的代销收入1亿元也一并计提坏账。

明牌珠宝最早从2015年陆续增持瑞丰银行股权,主要一笔投资是在2016年以2.54亿元增持后者3.33%的股权,增持后持股达到4.02%。2022年,由于瑞丰银行股价大跌,明牌珠宝对其公允价值计提减值2.77亿元。

正是因为这些非主业投资的干扰,明牌珠宝的业绩最近几年一直大幅波动。主业方面,黄金饰品的盈利能力也并不出众。2023年,明牌珠宝净利润1.586亿元,其中非主营业务投资收益(苏州好屋和瑞丰银行权益法下核算的投资收益)贡献3600万元,占税前总利润的17.7%;营业外收入达到9100万元,占税前总利润的43%,主要是因为获得苏州好屋投资损失赔偿。剔除两项之后,明牌珠宝主营业务只贡献了约7800万元的税前利润。对比珠宝37亿元左右的收入,珠宝业务的净利率不足2%。