21世纪经济报道 记者李愿 北京报道

在当前减量提质、整治资金空转、摒弃规模情结的宏观背景下,中小银行生存发展情况备受关注。

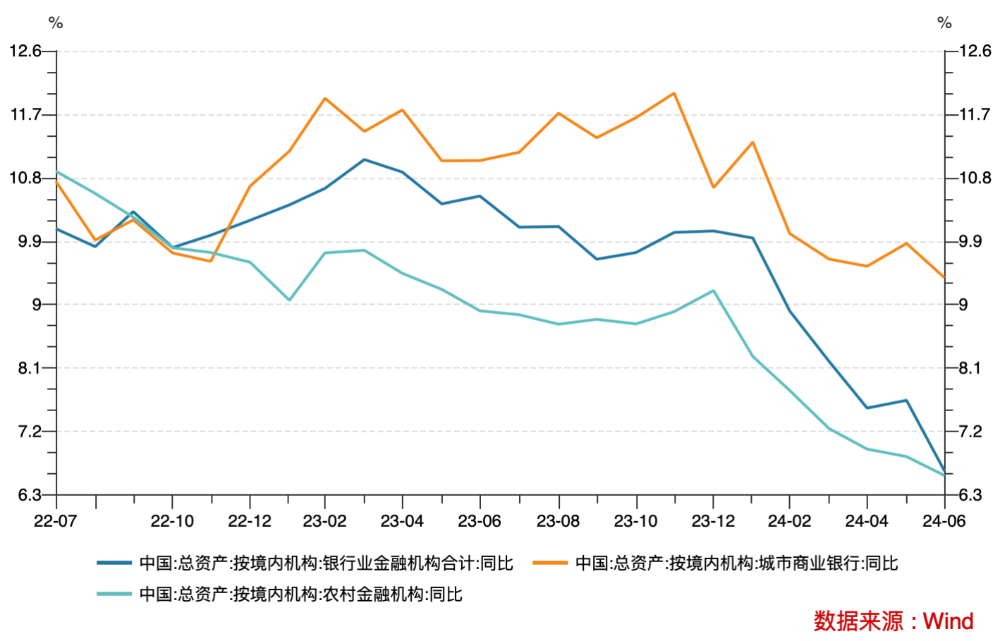

金融监管总局日前发布的数据显示,截至6月末,银行业金融机构总资产为4250996亿元,同比增速为6.6%,为今年以来最低,前5个月增速为9.9%、8.9%、8.2%、7.5%、7.6%。其中,城商行今年前6个月的同比增速分别为11.3%、10.0%、9.6%、9.5%、9.9%、9.4%,农商行分别为8.3%、7.8%、7.2%、7.0%、6.8%、6.6%。

上述数据显示,今年以来,无论是银行业金融机构还是非银金融机构,规模扩张均在放缓,商业银行中的中小银行尤其如此,增速不断下降。“规模扩张速度放缓主要是受金融挤水分和信贷需求较弱共同影响。”中金公司分析认为。

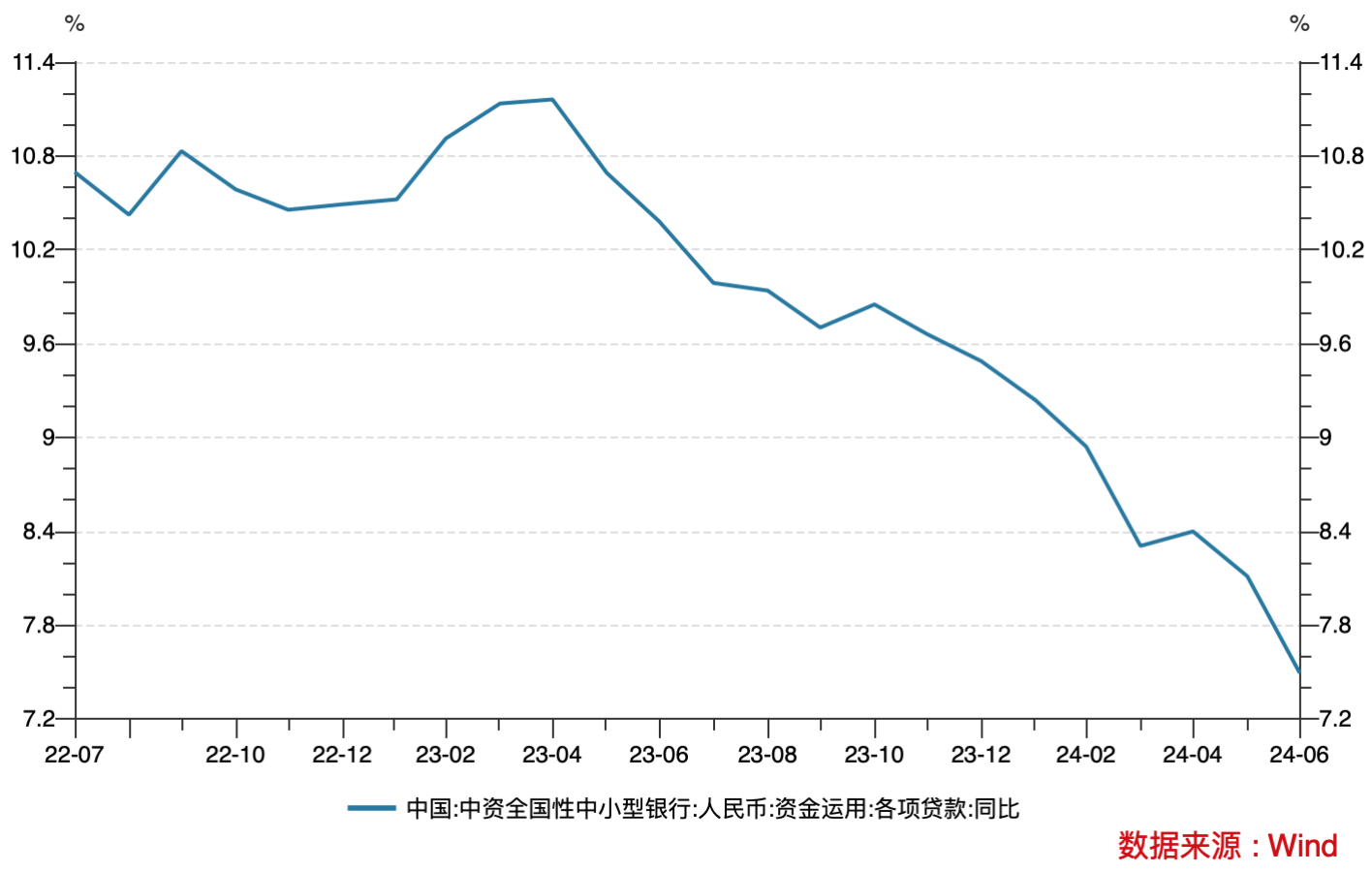

央行中资全国性中小型银行(注:央行口径中小型银行包括股份行等,与金融监管总局不同)人民币信贷收支表数据可以对上述分析给予佐证。数据显示,截至6月末,全国性中小型银行各项贷款余额为1195760.90亿元,同比增速为7.49%,自2023年4月以来不断走低,6月末为这期间最低增速,且首次低于8%。

在此背景下,今年上半年中小银行发展情况如何?由于目前上市银行还未正式发布2024年半年报,包括不少有债券存续的中小银行则通过中国货币网、中国债券信息网等渠道率先进行了披露。

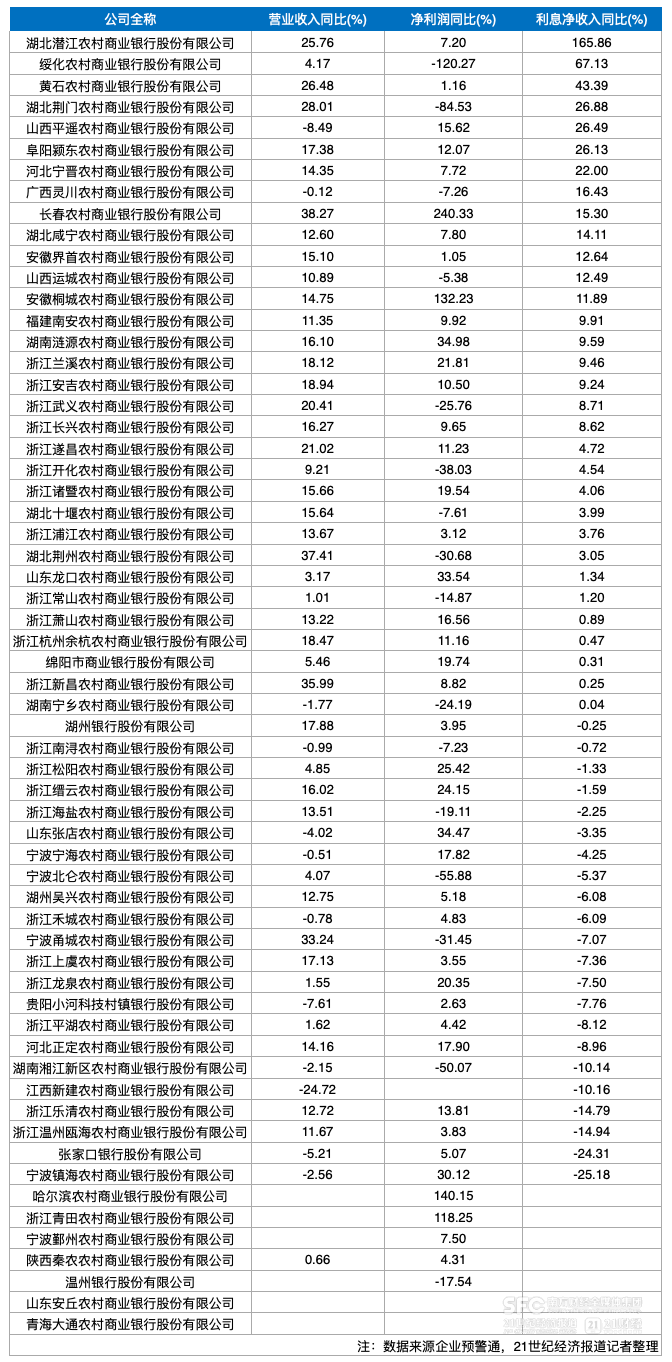

7月30日,21世纪经济报道记者据企业预警通统计,已有包括4家城商行、56家农商行、1家村镇银行,共计61家中小银行披露了2024年半年报。从地区来看,这些中小银行所在地以浙江居多,有31家。

从资产负债看,61家中小银行总资产均实现同比增长,3家银行增速低于1%,27家银行增速高于10%;24家披露贷款情况的中小银行,有3家银行同比增速为负,14家银行增速高于10%;57家披露存款情况的中小银行,有2家银行同比增速为负,23家银行增速高于10%。

业绩方面,55家中小银行披露了营业收入情况,其中43家实现正增长,12家负增长,最高、最低增速分别为38.27%、-24.72%,分化依然严重。58家中小银行披露了净利润情况,其中42家实现正增长,16家负增长,最高、最低增速分别为240.33%、-120.27%。

利息净收入是中小银行主要收入来源,54家中小银行披露了相关情况,其中32家实现正增长,22家负增长,最高、最低增速分别为165.86%、-25.18%;中间业务收入则一直以来是中小银行的弱项,有54家中小银行披露了手续费及佣金净收入情况,仅22家此项业务实现盈利,且最高仅1.52亿元,14家银行手续费及佣金净收入在0到0.1亿元之间,最低为-0.26亿元。

信贷增速普遍乏力

资产负债表是观察商业银行运营情况的两大报表之一,它可以直接体现一家银行的资产负债摆布情况,但未上市银行由于未对资产负债细项进行解读,因此无法观察到更详细的情况。

从上述61家中小银行来看,有27家总资产同比增速超过10%,排名前10的银行有9家位于浙江,包括宁波宁海农商行、温州银行、浙江缙云农商行、浙江青田农商行等,排名第10的是位于四川的绵阳市商业银行;青海大通农商行、绥化农商行、湖北咸宁农商行3家总资产同比增速低于1%,分别为0.11%、0.50%、0.84%,位居西部、东北和中部地区。

以增速居末位青海大通农商行为例,截至2024年6月末,该行总资产为109.32亿元,贷款余额为68.68亿元,存款余额为87.91亿元,这三项指标均较2023年末有所下降,2023年末分别为118.46亿元、73.32亿元、91.72亿元。

青海金融监管总局发布的数据显示,截至3月末,青海地区各项存款余额为7087.91亿元,较年初减少1.83亿元(去年同期增加36.37亿元),同比增长5.79%,各项贷款余额7657.00亿元,较年初增加71.48亿元(去年同期为139.17亿元),同比上升5.99%。前述数据显示青海存贷款数据在今年一季度增长乏力,一般来说二季度信贷需求会弱于一季度,上半年增长情况预计也不会很高。

作为对比,增速居首位的宁波宁海农商行总资产、贷款余额、存款余额在上半年均在继续扩张,总资产同比增长18.79%。中诚信国际对该行的评级报告显示,截至2023年末,该行存、贷款余额在宁海县的市场份额分别位列第1位和第2位,在当地金融体系中具有重要地位,当地共有27家银行业金融机构,同业竞争较为激烈。

“从资产负债结构来看,由于信贷增速放缓且存款保持较快增长,截至2023年末,该行存贷比降至84.42%,但仍处于较高水平。”不过,评级报告也指出。数据显示,2019年以来该行总资产增速均超过10%,2022年最高,为19.60%,同期存款增速为20.01%。

总资产增速第二的温州银行,日前被评级机构上调主体评级至AAA。评级报告称,该行凭借区域内广泛的营业网点与地方支持,在温州地区建立了稳固的竞争优势,存贷款业务得到进一步拓展,存贷款规模呈快速增长态势,且存款结构进一步优化。“温州银行与地方政府建立了良好的合作关系,在提升银行品牌形象的同时,得到了一定的企事业单位及政府项目的展业支持,存贷款市场占有率及排名均得到一定提升。”

央行浙江省分行数据显示,截至6月末,浙江省金融机构本外币各项贷款余额为232545.79亿元,同比增速为10.94%,而2023年全年增速为14.44%,即今年信贷增长也有所放缓。

从57家披露了存款增速的中小银行来看,有23家同比增速超过10%,也主要以浙江地区银行为主,有少数四川、贵州、河北、山西、安徽地区的中小银行;湖南湘江新区农商行、绥化农商行增速为负,分别为-1.20%、-2.74%。

值得注意的是,贵阳小河科技村镇银行存款增速位居第3位,为19.10%。财报则显示,截至6月末,该行总资产为9.65亿元,贷款余额为8.61亿元,存款余额为1.31亿元。“资金来源主要依靠发起行,自筹资金能力偏弱,随着贷款规模逐步增大,存在一定的流动性风险隐患,需探索多元化资金来源,逐步优化业务种类、期限,合理配置资产负债结构,找到适合自身发展的融资渠道。”该行在谈及流动性风险时介绍称。该行第一大股东为江苏大丰农商行,持股比例为48.57%。

息差拖累业绩增长

相比资产负债变化情况,市场对中小银行盈利能力更加关注,这不仅涉及其对实体经济支持的可持续性,在当前情况下更关注自身发展乃至生存问题。

上述61家中小银行中有55家披露了上半年营业收入相关情况,其中有43家实现正增长,12家负增长,最高、最低增速分别为38.27%、-24.72%,显示中小银行盈利能力分化依然严重。与资产负债增速较快的银行主要位于浙江不同,从营业收入增速前10名看,浙江仅有5家,吉林1家,湖北有4家,长春农商行增速为第一,湖北荆州农商行、湖北荆门农商行、黄石农商行、湖北潜江农商行,排名分别为第2、第5、第6、第7位;排名靠后的有江西新建农商行、山西平遥农商高、贵阳小河科技村镇银行等。

长春农商行财报显示,截至6月末,该行总资产为930.18亿元,贷款余额为548.77亿元,存款余额为754.51亿元。上半年该行实现利息净收入、手续费及佣金净收入分别为5.66亿元、2704.75万元,其中利息净收入增长明显,去年同期为4.91亿元,而手续费及佣金净收入去年为-2271.91万元。

不过,2022年、2023年长春农商行营业收入增速已经连续2年下降,而净利润则连续2年为负。“2023年,受减费让利背景下导致的净息差收窄以及逾期贷款规模增加带来的贷款收息水平下降等因素影响,长春农商银行营业收入有所下滑,信用减值损失规模较大,对盈利实现带来负面影响,当年为净亏损状态;考虑到信贷资产质量面临的下行压力以及投资资产的风险敞口,相关减值准备仍需提升,加之成本管控能力有待提升,未来盈利水平将持续承压。”联合资信对该行评级报告称。

评级报告还披露,2023年长春农商行生息资产规模虽保持增长,但受净息差收窄影响,加之逾期贷款规模提升,贷款收息水平下降,其利息净收入有所下滑。手续费及佣金仍保持净支出态势,净支出规模有所下降。财报显示,今年上半年该行手续费及佣金支出也出现大幅下降,由去年同期的3890.16万元降至今年的2397.44万元。

事实上,由于中小银行主要以利息净收入为主,净息差下降带来的营业收入承压是普遍情况,有54家银行披露相关情况,其中32家正增长,13家增速超10%,6家增速低于-10%。今年一季度,城商行、农商行净息差分别为1.45%、1.72%,去年全年为1.57%、1.90%,预计二季度可能会继续下降。

数据显示,上述61家中小银行不少净息差上半年已经低于1%,包括山西平遥农商行、湖北荆州农商行、宁波镇海农商行、湖北咸宁农商行、湖北潜江农商行、绥化农商行,分别为0.97%、0.93%、0.91%、0.83%、0.76%、0.54%,除湖北潜江农商行外,均较2023年出现下降。

上述61家中小银行中有58家披露了净利润情况,其中42家实现正增长,16家负增长,最高、最低增速分别为240.33%、-120.27%,长春农商行、哈尔滨农商行、安徽桐城农商行、浙江青田农商行4家净利润增速超过100%。值得注意的是,由于历史发展情况,部分银行可能存在指标变动较大的情况,包括长春农商行、哈尔滨农商行。

手续费及佣金净收入对于多数中小银行来说几乎可以忽略不计,甚至还成为拖累。上述61家中小银行有54家中小银行披露了手续费及佣金净收入情况,仅22家此项业务实现盈利,且最高1.52亿元,14家银行手续费及佣金净收入在0到0.1亿元之间,最低为-0.26亿元。

以农商行中手续费及佣金净收入最高的浙江萧山农商行为例,近几年该行手续费及佣金净收入稳步增长。财报披露,该行通过向客户提供各类服务收取手续费及佣金,主要包括代理业务手续费收入、结算业务手续费收入、其他业务手续费收入三项。“中小银行手续费及佣金净收入较少,一方面与其相对简单的业务有关,尤其是代销理财、基金等财富管理业务较少,另一方面与近年来银行业减费让利也有一定的关系,很多手续费都减免了,但相关服务还继续提供。”一位农商行人士告诉21世纪经济报道记者。

一家城商行人士则对21世纪经济报道记者表示,也有一些银行因为与第三方平台合作发放互联网贷款,而这些平台收取的手续费一般不低,也会导致这些银行手续费及佣金净收入较少。