专题:重磅!证监会发布减持新规 严格规范大股东减持,防范绕道减持

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

上市公司减持规则全面升级。5月24日,证监会发布《上市公司股东减持股份管理暂行办法》(下称《减持管理办法》)及相关配套规则。一方面,坚持分类施策,进一步规范大股东特别是控股股东、实际控制人的减持行为,督促其专注公司发展和经营、关注投资者回报水平,减少减持套利空间;另一方面,强化穿透式监管,全面封堵可能存在的规则漏洞,严格防范各类“绕道减持”行为。

有市场人士认为,《减持管理办法》致力于全面完善减持规则体系,有助于严格规范大股东减持行为、有效防范绕道减持、严厉打击各类违规减持,推动控股股东、实际控制人等关键少数专注经营、努力提升上市公司质量,助力资本市场信心回升,增强市场内在稳定性,维护市场交易公平和秩序,更好保护中小投资者权益,建设A股市场的良性生态。

减持新规约束力增强

一直以来,上市公司大股东、董监高的股份减持都是资本市场和监管机构关注的重点,因牵涉利益主体多元,关系市场秩序和公平性,近年来,证监会及交易所层面分别出台了若干针对大股东和董监高减持股份的规定。

为进一步规范股份减持行为,证监会发布《减持管理办法》,首次以规章的形式亮相,法律位阶明显提升,权威性、约束力增强,有利于更加明确市场预期,是规范减持行为的基础性规则。

作为配套,本次同步修订的《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》,以及本次未修改的创投反向挂钩规定,作为特别规定,共同构成了减持规则的“1+2”制度架构。在交易所层面,减持指引和询价转让指引也同步做了修改,与证监会规定做了衔接,整合了之前问答内容,进一步细化了相关要求。

南开大学金融发展研究院院长田利辉表示,《减持管理办法》由规范性文件升级为规章,制度稳定性进一步增强,通过加强对违规减持、绕道减持的打击力度,可以有效遏制市场不规范行为,对于规范“关键少数”减持行为、维护二级市场稳定、保护投资者特别是中小投资者的合法权益具有十分重要的作用。

值得注意的是,为了维护市场各方交易预期的稳定,《减持管理办法》与原《上市公司股东、董监高减持股份的若干规定》框架基本相同,保留了大股东减持预披露要求、爬行减持即每三个月的减持比例限制、首发前股份的减持比例限制等实践中运行较为成熟的核心条款。

同时,围绕近一段时间以来市场反映的突出问题,《减持管理办法》做了针对性调整完善,体现了着眼于“公”、立足于“严”的基调。进一步规范大股东特别是控股股东、实际控制人的减持行为,强化穿透式监管,全面封堵可能存在的规则漏洞,严格防范各类“绕道减持”行为,织密减持制度网。

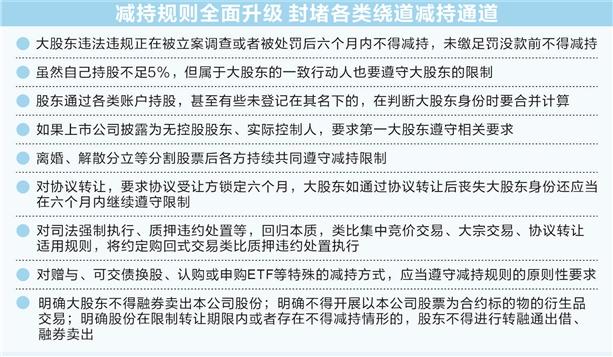

堵住各类绕道减持通道

《减持管理办法》主要从三个方面进一步加强对大股东减持的限制。一是增加大股东通过大宗交易减持前的预披露义务,充分保障中小投资者的知情权,增强交易公平性,减少信息不对称。

二是明确控股股东、实际控制人二级市场减持与上市公司股价表现、分红情况挂钩,督促控股股东、实际控制人专注公司经营、关注投资者回报和投资者关系管理。

三是增强对违法违规行为的约束。比如大股东违法违规正在被立案调查或者被处罚后六个月内不得减持,未缴足罚没款前不得减持;又比如公司可能触及重大违法强制退市,在风险警示期间至相关事项确定之前,控股股东、实际控制人不得减持。

同时,全面封堵各类绕道减持通道,针对去年市场出现的技术性离婚减持、转融通式减持等新问题,证监会堵住漏洞,《减持管理办法》从股东身份、交易方式、各类工具等角度对可能存在的“绕道”做了系统梳理,做了全面规范。

首先,《减持管理办法》对大股东的认定做了安排。比如,虽然自己持股不足5%,但属于大股东的一致行动人也要遵守大股东的限制;再如,股东通过各类账户持股,甚至有些未登记在其名下的,在判断大股东身份时要合并计算;还如,如果上市公司披露为无控股股东、实际控制人,要求第一大股东遵守相关要求,防止规避减持限制。对于离婚、解散分立等分割股票后各方持续共同遵守减持限制,《减持管理办法》延续了去年以来的政策。

其次,《减持管理办法》对不同的交易方式做了针对性安排。对协议转让,要求协议受让方锁定六个月,大股东如通过协议转让后丧失大股东身份还应当在六个月内继续遵守限制。对司法强制执行、质押违约处置等,回归本质,类比集中竞价交易、大宗交易、协议转让适用规则,将约定购回式交易类比质押违约处置执行。对赠与、可交债换股、认购或申购ETF等特殊的减持方式,提出应当遵守减持规则的原则性要求。

再次,《减持管理办法》对转融通出借、融券卖出、开展衍生品交易等新型手段全面予以规范,明确大股东不得融券卖出本公司股份,保障中小投资者交易公平性;明确不得开展以本公司股票为合约标的物的衍生品交易,防范借用衍生品变相实现减持;明确股份在限制转让期限内或者存在不得减持情形的,股东不得进行转融通出借、融券卖出,防止规避持有期限限制;要求股东获得有限制转让期限的股份前,需先行了结已有融券合约,避免通过提前布局绕开限制。

从严打击各类违规减持

对于大股东违规减持、绕道减持等行为,《减持管理办法》明确了相应的监管措施,特别是加大责令改正行政监管措施运用力度,可以责令当事人一定期限内购回违规减持股份,并向上市公司上缴价差。这将有利于股东充分认识违规的类型,便利监管执法。对拒不及时纠正或情节严重的,将依法惩处。未来,加上交易所自律监管措施,预计违规减持监管执法将形成多层次惩治体系。

近段时间以来,责令购回措施运用取得较好效果,受到了市场的欢迎。《减持管理办法》进一步巩固了这项措施,及时矫正违规行为、防止相关主体违规获利,也能够最大限度减轻对中小投资者的损害。

具体来看,责令购回机制能够迅速执行,起到及时矫正违规行为的效果,避免传统惩处手段相对较长的等待时间;同时,还能够恢复到合规状态,使违规主体不仅无法获益,反而可能付出更大成本和代价;又能增强监管措施的实效,改变以往“罚酒三杯”的局面,需要拿出真金白银,威慑作用提高。

田利辉指出,证监会持续扎紧制度“篱笆”体现了精准监管、科学问责的监管与自律监管导向,进一步规范了上市公司大股东的减持行为,有利于保护中小投资者利益,推动资本市场信心回升,助力建设A股市场的良性生态。