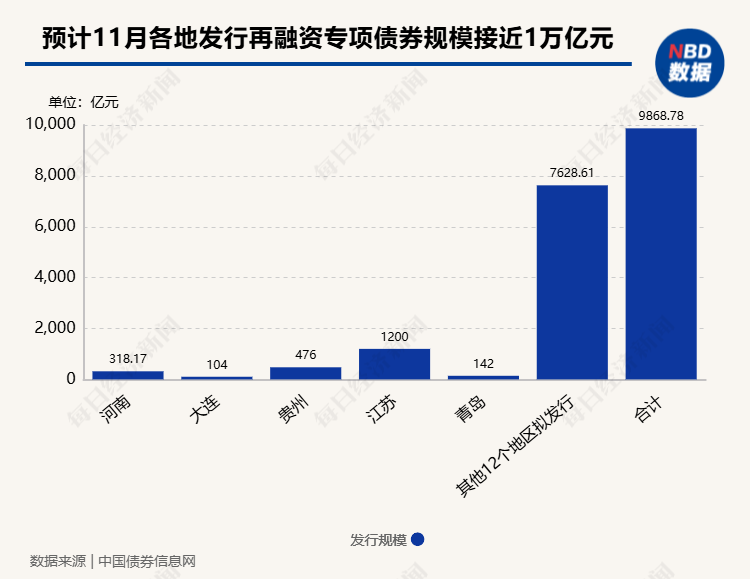

专题:亚太股市遭遇“黑色星期一” 日股暴跌 东证指数触发熔断

金十数据

亚太股市本周一继续暴跌,东证指数和日经225指数已进入熊市,自7月高点下跌21%。这是自2011年福岛核泄漏以来最糟糕的表现。日元升值超过1%,因为人们押注日本央行将继续提高利率。

午后,日经225指数日内重挫9%,日内跌超3200点,日本东证指数跌超10%。日本5年期国债收益率下跌16个基点,报0.415%。日本日经225波动率指数暴涨95%,创下自1990年以来最大单日涨幅。

韩国创业板指(KOSDAQ)暴跌8%后触发熔断机制。澳大利亚股市也未能幸免于抛售,基准股指下跌超过3%,创下自2022年6月以来的最大单日跌幅。台股早盘大跳水一度下杀逾1700点,短短两天狂崩逾2700点。美国股指期货下跌,纳斯达克100指数期货下跌超过2.6%,标普500指数期货下滑1.7%,加深了上周的损失,人们对经济的担忧加剧,同时也在避开过热的人工智能行情。

受外围股市大跌带动,多只跨境ETF持续走低,纳指科技ETF(159509)跌超9%,日本东证指数ETF(513800)、日经225ETF(513880)跌超7%,纳斯达克ETF(513300)、日经225ETF易方达(513000)、纳指ETF(513100)、日经ETF(159866)等跌超5%。

随着全球股市下跌,投资者纷纷购买期权以保护自己免受进一步抛售的影响。上周五出乎意料的非农就业增长疲弱,加剧了人们对美联储等待太久才降息的担忧,波动性也在上升。

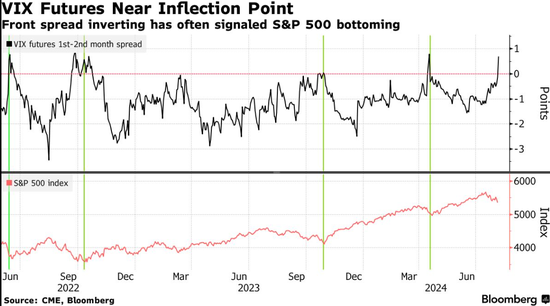

因此,芝加哥期权交易所波动率指数(VIX)期货已经倒挂,这是一个信号,表明眼下的不确定性高于未来。

8月份的VIX合约交易价格为24.4,而9月期货合约为23.8。过去四次,当当月合约收盘价高于次月合约时——分别是2022年6月和10月,去年10月和今年4月——标普500指数接近低点。

“我们在上周五看到如此巨大的波动性飙升,这象征着股市短期负面走势的结束,”盈透证券首席策略师史蒂夫·索斯尼克(Steve Sosnick)说。“但这并不一定能告诉你关于长期周期的情况。”

上周五,VIX指数飙升至29.66,最终收于23.39,比上周四收盘价高出5个点。波动率的波动指标VVIX指数飙升至自2022年3月以来的最高水平,创下自2017年以来最大的周增幅,这是另一个迹象,表明市场对对冲大幅波动的需求突然增加,而市场此前一直相对平静。

“如果VIX的波动性保持较高,可能表明预期会有更多波动的时期,”彭博智库首席全球衍生品策略师Tanvir Sandhu在一份备忘录中写道。

这次广泛的抛售行为已经遏制了对偏爱小市值股票情绪的转变。SPDR标普500 ETF信托基金的一个月看跌期权偏离度创2023年6月以来最高,而Invesco QQQ信托第1系列跟踪纳斯达克100指数的看跌期权偏离度自10月以来最宽。即使是iShares Russell 2000 ETF的看跌期权溢价也从周中低点反弹。

实际波动性也在急剧攀升,因为市场波动——无论是上涨还是下跌——已经扩大,自7月初以来翻了一番多,达到了去年11月以来的最高水平。这可能会限制一些旨在限制波动性的基金的投资。与此同时,股票相关性已经从历史低点上升,当时投资者追逐人工智能和科技巨头股票的涨势。

Sandhu称,“股市实际波动率从低位上升,对于将其作为自动确定风险敞口规模的系统性策略来说是个问题。如果实际波动性持续上升,将限制这些基金在反弹中使用多少杠杆。”

盛宝银行外汇策略主管Charu Chanana表示:“这是一种相当戏剧性的说法转变,显示出近期趋势在多大程度上受到了对美国软着陆预期的支持。美国软着陆假设受到的质疑越多,我们可能会看到股票和以低收益货币为资金来源的策略进一步回调,这些货币的头寸已经严重扭曲。”

股市抛售的规模如此之大,尤其是日股,以至于一些市场参与者认为,散户投资者现在正被迫抛售他们以保证金买入的股票,从而加剧这场溃败。

散户投资者的融资买入头寸在7月底达到18年来的高点,尽管日经指数从历史高点下跌。使用信贷购买股票的投资者在股价下跌超出预期时通常被迫平仓,除非他们有足够的额外现金作为抵押品。

“我们看到散户投资者似乎在被迫抛售。他们似乎受到了损害,”瑞士百达资产管理公司策略师Takatoshi Itoshima说。“虽然有可能我们即将达到短期内的抛售高潮,但我不能确定。”随着日经225指数即将抹去自年初以来几乎所有的涨幅,熊市将考验日本散户对国内股票的新兴趣的持久性。

“在投资方面经验不够丰富的人可能没有经历过像这样的大幅市场下跌,所以冲击可能会相当大,”三井住友DS资产首席策略师市川正弘说。“我认为市场在经历如此大幅下跌后需要更多时间来稳定下来。”