我的钢铁网讯:回顾8月炼焦煤市场总体震荡下行,各煤种价格价格加速下跌,需求走弱带动原料价格承压,供给弹性增加需求边际下游,市场库存累库风险逐渐累积,进入9月,需求下游空间逐渐缩小,钢厂高炉复产和钢材需求金九银十季节性回升的预期回升,市场是否进入涨价阶段,分别观察下价格、供应、需求、库存变化情况。

No.1

炼焦煤价格

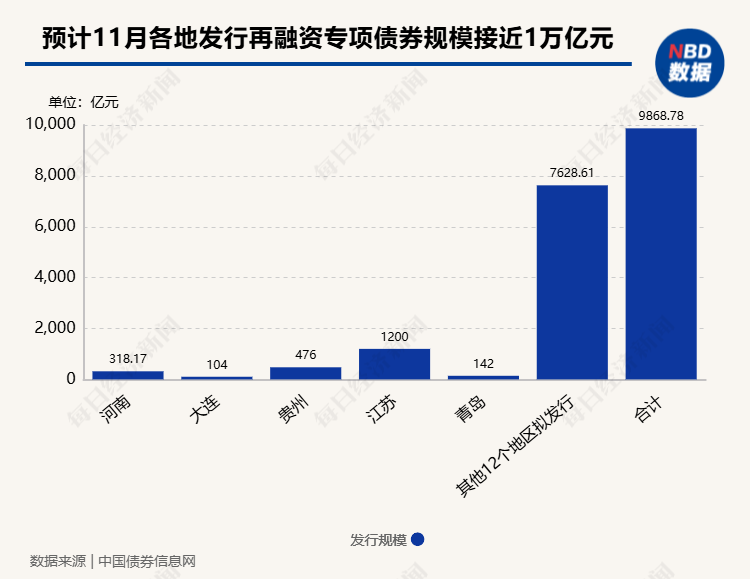

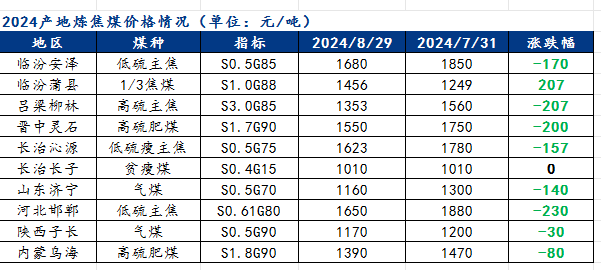

(1)产地炼焦煤价格

8月炼焦煤价格总体偏弱运行,各煤种价格下行80-250元不等,炼焦煤供应宽松叠加市场库存较高,铁水产量继续下滑对原料价格有力打压,随着月底铁水下移筑底以及钢材价格走强,带动贸易环节拿货,竞拍市场率先小幅反弹。月底焦钢企业对于炼焦煤近期少量补库,煤价继续反弹仍有预期。

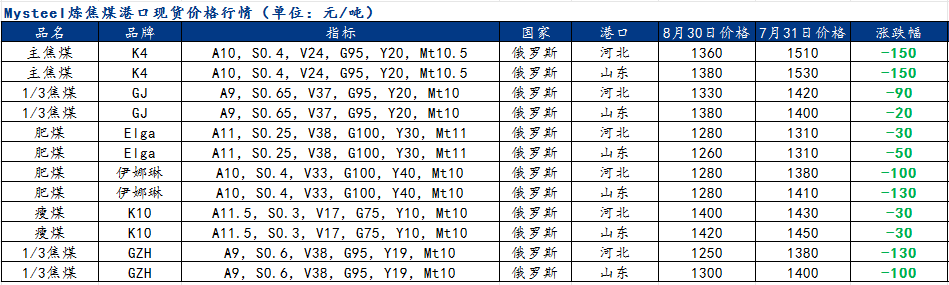

(2)进口炼焦煤

8月进口煤价格震荡下行,走势和国内煤价相对一致。进口蒙煤方面,焦炭价格连续跌价以及口岸库存较高压力下,进口蒙煤市场市场情绪转差,成交氛围持续降温。进口海运煤方面,港口现货仍处库存高点,新到船只环比有减,多数贸易商处去库阶段,8月价格震荡下行,市场走弱,询盘声稍有减弱,供需宽松基本面下,市场成交多为刚需采购为主。

No.2

炼焦煤供应

(1)国内供应

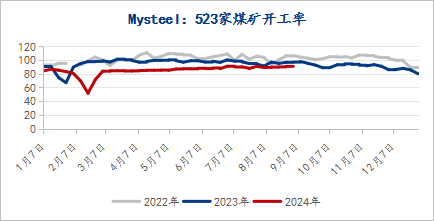

8月炼焦煤供应缓慢上升,整体生产较为稳定,局部地区产量有所恢复。供增需减下,上游端出货压力加码,8月煤矿端库存多有累库,阶段性供应宽松,上游端出货节奏放缓。

8月Mysteel统计523家炼焦煤矿山样本核定产能利用率月均为90.11%,环比上月增0.31%。

(2)进口供应

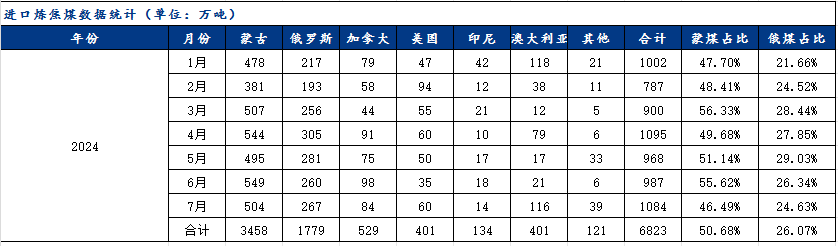

据海关总署最新数据显示,2024年7月份,中国进口炼焦煤总量达1084.1万吨,环比上涨9.87%,同比上涨51.98%。1-7月,中国进口炼焦煤累计总量6823万吨,同比上涨29.37%,其中蒙煤进口量占比50.68%,俄罗斯煤进口量占比26.07%。

No.3

炼焦煤需求

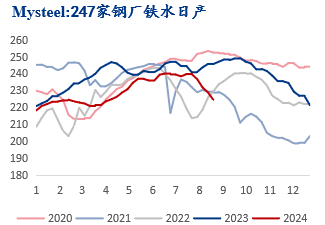

8月需求下移明显,铁水产量继续保持较高的下降速度,对市场压力较大,复产高炉恢复延迟,检修高炉增加明显,铁水下移今年低位水平。随着焦钢价格走弱,利润持续收缩,下游需求预期转弱,市场贸易流通性较差,临近月底,成材价格上涨带动市场情绪走强,焦煤价格逐渐筑底开始企稳反弹,投机需求明显增加。

No.4

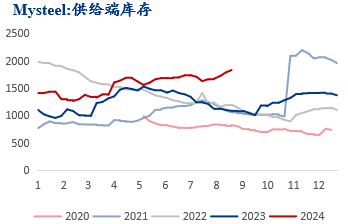

炼焦煤库存

8月炼焦煤累库趋势明显,下游去库趋势,中间环节库存流通较慢。月底市场情绪有所转变,下游补库驱动渐显,下游焦钢库存有回升迹象。8月Mysteel统计523家炼焦煤矿山样本,原煤库存404.61万吨,环比7月底增30.25万吨 ,精煤库存309.86万吨,环比7月底增19.16万吨。Mysteel统计独立焦企全样本,炼焦煤总库存851.69环比7月底降52.59万吨。

No.5

展望

9月炼焦煤市场逐渐企稳反弹,驱动力主要来源以下两个方面,第一下游季节性需求回升,第二铁水继续减产空间有限。就市场来看,煤焦价格短期基本到了筑底的阶段,也有部分贸易商提早进入市场趋买货,带动了煤价企稳反弹。下游未来趋势减产预期减弱,从检修计划和钢材市场情绪看,8月底铁水基本见底,9月钢厂利润有所改善,高炉逐渐开始复产,对原料需求增加。

值得注意9月供需基本面上后期是有所修复的,成材需求没有规模性增产预期,如果原料上涨提前,钢材价格没有跟上来,大幅上涨逻辑也不成立,所以反弹预期有限,短期市场节奏相对稳定,炼焦煤市场具有上涨预期,9月市场谨慎乐观。