近期,9家A股股份制银行披露了2024年半年报数据。《每日经济新闻》记者注意到,对于普惠金融的实施情况,各家银行均进行了重点介绍。

具体来看,光大银行、华夏银行、民生银行、兴业银行、中信银行、平安银行、浦发银行、招商银行、浙商银行等9家A股股份制银行均披露了普惠型小微企业贷款余额数据,合计45333.03亿元(光大银行统计口径为“普惠贷款余额”),年化利率在3.51%至4.47%之间。

在普惠金融战略规划上,上述各银行也在半年报中进行了披露,从顶层设计到产品细节,还有银行将普惠金融指标与考核挂钩。

去年的中央金融工作会议提出,做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。日前,《每日经济新闻》记者注意到,9家A股股份制银行均将普惠金融助力小微企业发展放在全行重要位置,并已取得阶段性成效。

财报数据显示,光大银行(SH601818,股价3.03元,市值1790亿元)、华夏银行、民生银行、兴业银行、中信银行、平安银行、浦发银行、招商银行、浙商银行等9家A股股份制银行均披露了普惠型小微企业贷款余额数据,合计45333.03亿元(光大银行统计口径为“普惠贷款余额”),年化利率在3.51%至4.47%之间。

其中,招商银行以8565.25亿元领先,普惠型小微企业贷款余额超过5000万元的银行还有兴业银行(5485.28亿元)、中信银行(5817.15亿元)、平安银行(5150.51亿元)。

在普惠型小微企业贷款户数上,今年以来也有较大增长,总户数为395.3万户(华夏银行未披露,光大银行统计口径为普惠贷款户数)。此外,已披露增量情况为,上半年招商银行增长9.08万户,中信银行增长2.06万户,浙商银行增长0.58万户。

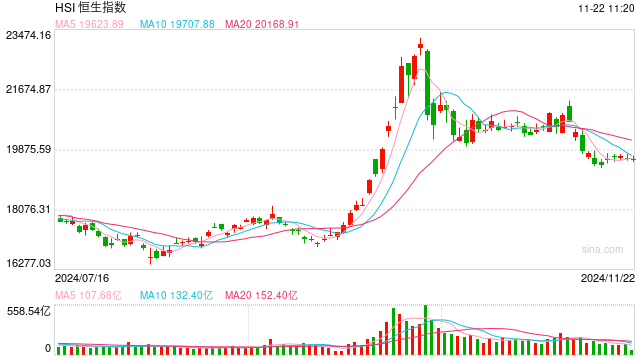

央行数据显示,今年以来,我国普惠金融领域贷款保持较快增长。截至今年二季度末,我国普惠小微贷款余额32.38万亿元,同比增长16.9%,增速比各项贷款高8.1个百分点,上半年增加2.99万亿元。

2013年,党的十八届三中全会正式提出“发展普惠金融”;2023年,中央金融工作会议要求,做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。

十多年间,发展普惠金融的重要程度日益增加,普惠金融服务的可得性、覆盖面、便利性显著提升。《每日经济新闻》记者注意到,在半年报中,多家A股上市股份制银行均披露了在普惠金融方面的战略规划,或者具体实施细节,也有银行将普惠金融指标与分行负责人绩效考核挂钩。

例如,中信银行(SH601998,股价6.03元,市值3223亿元)称,将普惠金融指标与分行负责人绩效考核挂钩并将其在分行综合绩效考核中的权重保持在10%以上,配置考核利润补贴、薪酬奖励和营销费用,保持风险容忍度,落实尽职免责政策。

此外,浦发银行(SH600000,股价8.25元,市值2421亿元)指出,董事会下设战略与可持续发展委员会(普惠金融发展委员会)。民生银行(SH60016,股价3.43元,市值1501亿元)称,截至6月末,该行2461家网点面向小微企业客户提供综合金融服务。

此外,华夏银行(SH600015,股价6.28元,市值999.4亿元)则表示,将完善小微企业服务体系,持续推动组织机构优化和服务下沉,境内43家一级分行均设立普惠金融部,一级分行辖属支行网点均可办理普惠业务,建立与业务发展相适应的普惠客户经理队伍。

产品方面,招商银行(SH600036,股价31.62元,市值7974亿元)表示,将聚焦普惠金融大文章,以打造具有特色的普惠金融发展新模式为整体思路,重点推进标准化产品与业务模式创新,持续提升服务实体经济整体质效。

平安银行(SZ000001,股价10.08元,市值1956亿元)表示,将优化普惠信贷服务体系,将“真普惠、真小微”落到实处。构建“信贷+”服务模式,提供结算、代发等综合服务;积极响应监管机构减费让利号召,通过发送利息券、减免结算费等方式,进一步降低小微企业服务成本。

兴业银行(SH601166,股价16.36元,市值3398亿元)则表示,将围绕“产品线上化、场景数字化”主线,拓展线上场景专案,完善线下产品和服务,全力支持普惠金融高质量发展。

浙商银行(SH601916,股价2.54元,市值697.6亿元)表示,将加大普惠小微业务发展力度,加强优势产品推广运用,提升小微金融服务质效。

对于银行发力普惠金融成效,信达证券研究指出,普惠金融发展已经取得了较为突出的成绩,金融机构持续支持普惠小微贷款意在实现从量到质的转变,提高中小微企业的持续生存与发展能力。在这一进程中,银行可以更加将更多的资源和精力倾斜到中小微企业中,加大贷前贷中贷后的识别力度,在控制风险的前提下为企业提供抵押、信用等贷款,更加切实地支持中小企业的融资需求。