原标题:超1万亿元额度已获批!涉及50家银行→

来源:金融时报

近一段时间以来,商业银行频频获批发行资本工具“补血”。

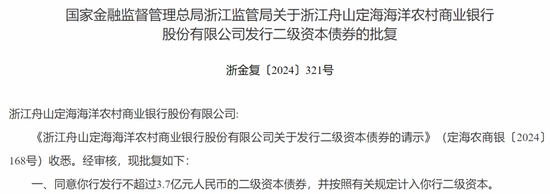

9月5日,金融监管总局浙江监管局发布的一则批复显示,同意浙江舟山定海海洋农村商业银行发行不超过3.7亿元人民币的二级资本债券,并按照有关规定计入该行二级资本。批复同时要求,银行应制定并不断完善与自身发展战略和经营管理能力相适应的中长期资本补充规划,加强资本管理,强化资本约束,确保资本的节约与有效使用。

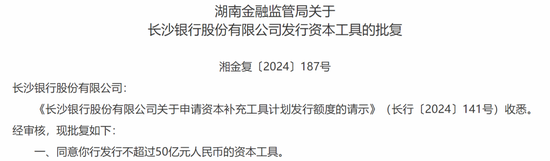

8月29日,湖南金融监管局发布的批复显示,同意长沙银行发行不超过50亿元人民币的资本工具。该行可在批准额度内,自主决定具体工具品种、发行时间、批次和规模,并于批准后的24个月内完成发行。

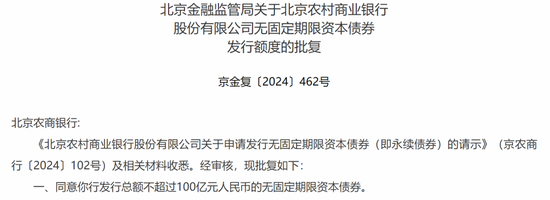

8月2日,北京金融监管局同意北京农村商业银行发行总额不超过100亿元人民币的无固定期限资本债券。

商业银行发行二级资本债用于补充二级资本,发行永续债用于补充其他一级资本。《金融时报》记者根据企业预警通数据初步梳理,截至9月5日,今年以来,共有50家银行发行二级资本债和永续债(或资本工具)的申请获批,累计获批额度达11080.2亿元。其中,单次获批发行额度最高的是工商银行,额度为3700亿元,其次是浦发银行获批发行额度1500亿元,平安银行和华夏银行获批发行额度均为800亿元。另外,包括福建海峡银行、东营银行、浙江南浔农商行、广西北部湾银行等在内的多家中小银行亦获批发行资本工具。

一边是加快获批,一边是发行提速。《金融时报》记者根据东方财富Choice数据初步统计发现,截至9月5日,今年以来我国商业银行发行二级资本债规模达8123亿元,永续债4907亿元,发行规模合计超过1.3万亿元,远超去年同期。2023年同时间段,商业银行发行二级资本债规模3737亿元,永续债规模1517亿元,发行规模合计为5254亿元。

兴业证券经济与金融研究院发布的研究报告指出,近几年,商业银行二级资本债发行规模稳中有升。分银行类别来看,中小银行发行数量占据绝对比重,而国有大行和股份行二级资本债的发行规模显然更大。2019年至2021年银行永续债发行兴起并稳步提升,2022年以来发行有一定程度回落。

上述研究报告提供的数据显示,截至2024年8月2日,国有大行二级资本债存量数量103只、规模达2.6万亿元,规模占比超六成;中小银行二级资本债存量只数最多,达368只,存量规模和股份行相差不大。永续债方面,截至8月2日,国有大行存量规模超过1.3万亿元,占比超五成,股份行存量规模占比约为1/4,中小银行占比为19.6%。

多位专家表示,未来二级资本债和银行永续债供给仍较为刚性。特别是相较于国有大行和股份行,城商行、农商行等中小银行资本补充渠道相对较少,并且资本充足率现有水平相对偏低,二级资本债和永续债是这类银行补充资本的主要渠道。

银行加速发行二级资本债和永续债,一方面是因为补充资本对于外源性工具需求增大,另一方面则是因为到期规模较大,需要续发行。国盛证券杨业伟固收团队指出,年内来看,3、4、8、9、11月是二级资本债集中偿还的月份,6月至9月是银行永续债集中偿还的月份。8月和9月二级资本债分别需偿还966亿元和772亿元;7月至9月银行永续债分别需赎回1100亿元、850亿元、1400亿元。华福证券固收研究团队发布的研究报告指出,从历年的发行节奏上观察,二级资本债和永续债的供给高峰主要集中在下半年,如果今年发行节奏保持平稳,下半年发行将进一步提速。