专题:美的集团港股IPO:明明“不差钱”为何还要赴港融资?

港股年内最大IPO要来了。

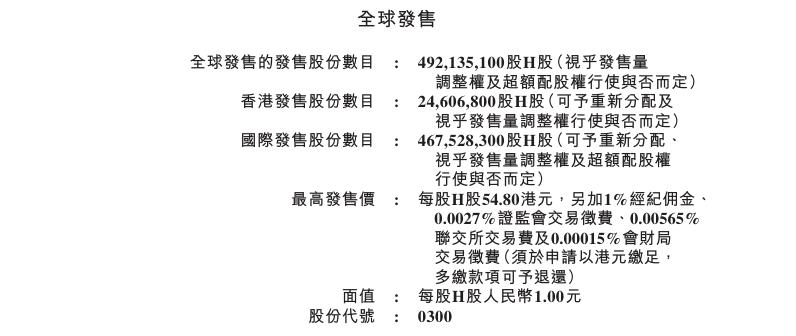

美的集团9月9日早间在港交所公告,拟全球发售4.92亿股H股,其中香港发售股份约2460.68万股,国际发售股份约4.68亿股;发售价52港元/股—54.8港元/股;2024年9月9日至9月12日招股;预期H股将于2024年9月17日在港交所开始买卖。

据此计算,美的集团最高将募资约270亿港元。2024年上半年共25家公司完成IPO进程,期内募资金额最高的茶百道为25.86亿港元。美的集团的融资规模或将成为今年港股最大的IPO项目。

截至9月6日收盘,美的集团跌0.9%,总市值4402亿元。

美的集团是中国领先的家电制造商之一,其产品涵盖空调、冰箱、洗衣机、厨房电器等多个领域。如果能够成功登陆港交所,美的集团有望成第二个“A+H”上市白电巨头。这不仅对美的集团自身是一个重要的里程碑,也可能对整个家电行业产生积极的影响,推动行业的进一步发展和国际化进程。

从时间上来看,美的集团从宣布赴港上市至今,已历时一年。去年8月,该公司首次宣布将赴港交所二次上市。紧随其后的10月美的集团就向港交所提交上市申请书。2024年4月,美的集团向港交所二次递交了更新的发行申请,并在港交所网站刊登发行更新申请资料。今年7月,美的集团公告,收到相关备案通知书,公司拟发行不超过6.51亿股境外上市普通股并在港交所上市。

全球家电市场规模庞大,2022年销售额达人民币36594亿元,销售量达3065.7百万台。预计2027年销售额将达到人民币46586亿元,2022年至2027年复合年增长率为4.9%,2027年销售量将达到3391.7百万台。

按销售额计,中国内地、北美及欧洲是全球家电三大市场,在2022年共占全球总销售额超过66%,预计从2022年到2024年的复合年增长率分别为5.1%、3.6%及3.2%。其中,中国是全球家电销售量最高的国家。2022年中国内地市场的销售额为人民币8167亿元,销售量为753.9百万台,分别占全球市场的22.3%和24.6%。

据招股书,按照2023年销量及收入计,美的集团是全球最大的家电企业,按销量计市场份额为7.9%。按销量计,2023年公司在家用空调、洗衣机、冰箱以及厨电及其他家电领域均跻身全球前三名,市场份额分别为23.7%、14.2%、10.5%及6.0%。

财务方面,2021年、2022年、2023年及2024年截至4月30日的四个月,美的集团收入分别约为人民币3433.61亿元、3457.09亿元、3737.10亿元、1457.80亿元,同期年度/期内利润分别约为290.31亿元、298.12亿元、337.47亿元、136.46亿元。

根据集团官网的信息,1968年成立于佛山顺德的美的集团是一家覆盖智能家居、楼宇科技、工业技术、机器人与自动化和创新型业务五大业务板块为一体的全球化科技集团,过去5年研发资金近600亿元,形成美的、小天鹅,华凌、COLMO,库卡,威灵、合康、科陆、高创、万东和菱王等多个品牌组合,每年为全球超过5亿用户,各领域的重要客户与战略合作伙伴提供满意的产品和服务。迄今,美的在全球拥有超400家子公司、33个研发中心和43个主要生产基地,业务覆盖200多个国家和地区。

美的集团股份有限公司董事长、总裁方洪波此前曾表示:“西方国家百年企业给我们的启示是,要穿越产业周期、技术周期,必须进行产业升级,找到新的第二曲线、第二引擎。”

2013年9月18日在A股上市的美的集团,近日也正式发布2024年半年度报告。报告显示,美的集团上半年营业总收入达2181亿元,同比增长10%,继一季度营收1065亿元创集团单季新高后,又在二季度收获1116亿元,首次实现连续两季度突破千亿;归母净利润208亿元,同比增长14%。美的智能家居业务(ToC)与商业及工业解决方案(ToB)分别实现11%和6%的同比增长,国内和海外收入分别实现8%和13%的同比增长,再次展现新周期的强劲势头。