受到存量房贷利率下调预期升温、房贷余额持续缩水等多重因素影响,A股银行板块9月以来继续下跌。

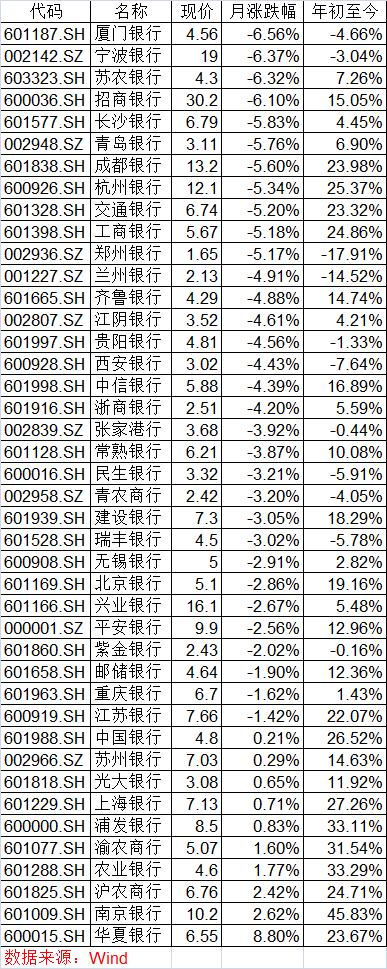

截至最新收盘日(9月10日),尽管银行板块迎来小幅回升,但中证银行指数(399986.SZ)月内跌幅达2.74%,超过七成个股录得下跌,招商银行等跌幅超6%。42只上市银行市值总体缩水约2827亿元,以当日收盘价计算,相当于跌掉了半个交通银行(约4313亿元)市值。

业内人士认为,调降存量房贷利率短期来看会对上市银行的利息收入造成影响,从而挤压利润空间,但长期来看,受到高早偿率拖累持续缩水的住房按揭贷款规模,在存量房贷利率调降后有望企稳并进一步增长。

银行板块月内跌幅近3%

进入9月份,A股市场继续调整,上证指数月内跌幅达3.45%,已超过上月全月的跌幅。占A股市值约十分之一的银行板块,也在这轮下跌中遭遇重挫。截至10日收盘,中证银行指数本月跌幅达2.74%,板块内有32只个股录得下跌,其中厦门银行、宁波银行、苏农银行、招商银行累计跌幅均超6%。

银行板块市值因此出现较大缩水。截至10日收盘,板块总市值缩水2827亿元,缩水幅度最大的是工商银行,减少约1103亿元。建设银行、交通银行也分别缩水约438亿元、282亿元。

多家大型股份行市值也出现明显缩水。招商银行幅度最大,市值约下降541亿元至7446亿元。要知道,该行今年市值一度达到9124亿元,逼近万亿元大关。中信银行、兴业银行、平安银行、浙商银行均出现不同程度的市值下滑。

继8月末突然下跌后,9月以来,银行板块呈现阴跌行情,资金流动速度明显快于前期。多位受访人士对记者表示,银行股近期下挫,与市场上对存量房贷利率调降预期升温有关。上海易居房地产研究院副院长严跃进表示,整体来看,存量房贷降息预期升温,对银行股近期表现造成一定影响,“如果存量按揭贷款转按揭改革确认推行,对于整个板块来说属于利空消息。”

事实上,作为银行优质资产的住房按揭贷款规模正在持续缩水。从半年报来看,Wind数据显示,42家上市银行今年上半年个人住房贷款余额约为34万亿元,较去年同期减少1.97%,其中六大行个人住房贷款余额为26.12万亿元,较去年同期减少约6548亿元。这也就不难解释,在银行板块这轮下跌中,多家国有行跌幅居前。

此外,净息差不断缩窄,也冲击银行板块股价表现。监管公布的数据显示,截至二季度,商业银行净息差为1.54%,同比降低20BP(基点),为有统计以来历史最低水平。其中,大型银行二季度净息差为1.46%,同比降低21BP,也出现了有统计以来最低水平。半年报显示,除了邮储银行外,其余5家大行均出现净息差同比下滑态势。

存量房贷利率下调潜在空间多大

存量房贷利率会否调降、如何调降,影响市场对于银行住房按揭贷款业务后续发展的判断,进而牵动着整个板块的股价走势。

当前来看,新增房贷利率与存量房贷利率的剪刀差不断扩大已是不争的事实。今年以来,新增房贷利率不断下调,全国多个城市取消利率下限,部分城市首套住房贷款利率降到了3.2%左右,与存量房贷最高利差达到150BP。与此同时,不少居民选择提前还贷,根据中金公司披露的数据,目前银行按揭早偿率仍位于14%左右的高位。

在这一背景下,市场上对存量房贷利率调降的呼声连绵不绝。普遍的观点认为,新增与存量房贷利差不断扩大,带动居民早偿率走高,存量房贷利率下调存在潜在空间。

兴业研究公司宏观市场部高级研究员何帆、郭于玮分析,平均来看,存量房贷加点幅度的下调空间可能在70~80BP。从涉及的贷款规模来看,2024年第二季度末存量房贷规模为37.8万亿元,在银行生息资产中占比约11%,存量房贷利率上述调降幅度,对银行资产收益率的影响幅度在8~9BP。

存量房贷利率下调的路径中,对转按揭和重定价呼声最高。但无论采用哪种方式,对于银行来说,都将面临利润的较大压缩,调降幅度考验银行承压能力。当下市场估算存量房贷利率下调点位多在40~70BP左右。

中金公司一份报告测算,假设全部按揭贷款利率通过转按揭和自主调整的形式下调至新发放利率水平,利率下降60BP,预计每年为借款人节省约2400亿元利息支出,超过2023年那波存量房贷利率下调。这将导致银行净息差收窄7BP,营业收入下降4%,净利润减少7%。

另一种情形是,转按揭仅适用于首套房房贷(占存量房贷的90%),那么利率预计将下降54BP,每年为借款人节省约2000亿元。这将导致银行净息差减少6BP,营业收入下降3%,净利润减少7%。

也有观点认为,存量房贷利率调降将有助于银行住房按揭贷款规模企稳回暖,长期来看还能进一步维护净息差。中泰证券银行业首席分析师戴志锋分析称,当前压制房贷规模增长的不是投放规模,而是早偿率较高,若调降存量房贷利率,在实际投放回暖的基础上,银行按揭贷款规模将企稳,从长期看有助于缓解银行零售资产端增长以及居民还款压力,进一步优化银行资产结构,维护息差,优化零售端资产质量。

“假设存量按揭利率下调,虽然短期内抑制银行股价表现,但也意味着中期风险的提前缓释。”中金公司银行业分析师林英奇也认为,存量按揭利率调整影响银行息差,国有大行按揭占比高于中小银行,受影响更大,但假设负债成本同步调整,预计对于息差的总体影响是中性的。