来源:读数一帜

每一场基金寒冬都会带来行业的集体反思,究竟如何真正与投资者站在一起?

近日,一只基金的净值异常上涨刺破了市场的沉寂。9月5日,南方瑞合净值上涨4.61%,其中大部分涨幅来自于南方基金退还给投资者的三年管理费。这也是公募基金首次出现全额退还投资者管理费的情形。

南方瑞合成立于2018年9月,是业内首只推出“不挣钱不收管理费”的产品。

目前,该基金已经历了两轮完整的封闭期。数据显示,2021年9月16日至2024年9月6日,期间收益-10%(该收益已包含退还的管理费部分,约为4.2%)。根据合同约定,由于没有给投资者挣到正收益,需要将这三年的管理费全额返还。

每一场基金寒冬都会带来行业的集体反思,究竟如何真正与投资者站在一起?南方瑞合诞生于基金业上一轮寒冬期,“不挣钱不收管理费”的做法备受业内瞩目。彼时,南方基金希冀通过这种做法将基金公司的利益与投资者的利益更好地绑定在一起。

遗憾的是,随着时间的流逝,南方瑞合的声音也逐渐沉寂,而基金业内再也没有出现“全额退还管理费”的产品设计。目前最新探索的让利形式,是在没有收益的情况下,只收取50%的基础管理费。也就是说,在保全运作成本的基础上,尽可能与投资者站在一起。

南方瑞合的六年

每一轮基金业的寒冬都孕育着新一轮的改革,南方瑞合正是上一轮基金寒冬里的产物。

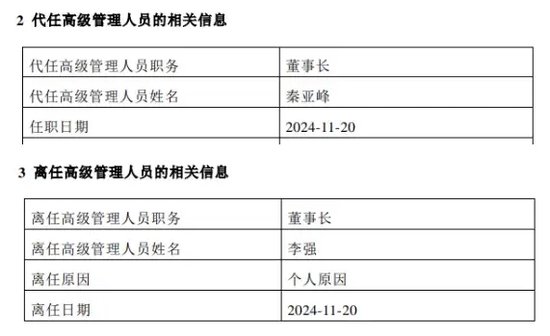

2018年,伴随着A股的低迷,基金业也进入了发行冰点。9月,南方基金推出由副总经理史博挂帅的南方瑞合,并承诺“赚钱才收管理费”。消息一出,引发广泛关注。

根据基金合同,该产品每三年进入一个封闭期。在每个封闭期的最后一日,若基金份额的期末净值小于或等于期初净值,则该封闭期及前一开放期内的管理费全额返还至基金资产。

简单地说,如果封闭期结束后基金没有给投资者挣到钱,那么三年的管理费将全部退还则不收取管理费。根据招募说明书,这笔费用为每年1.5%。南方瑞合最初的管理费设定为每年1.5%,与普通的权益类基金相当。2023年7月开始跟随基金降费大势,下调至1.2%。

目前,该基金已经历了两轮完整的封闭期。第一个封闭期为2018年9月6日至2021年9月3日,期间收益81%。第二个封闭期为2021年9月16日至2024年9月6日,期间收益-10%。

根据公司公告,管理费已于9月5日全额返还至基金资产,当日净值上涨4.61%。这笔收益也令该基金成为当周全市场涨幅最高的产品。根据定期报告的财务数据显示,2021年中至2024年中,南方瑞合的管理费合计3447万元。

回顾发行之初时的情形,对于南方瑞合的模式,基金经理史博接受《财经》采访时直言:“我们希望通过创新的形式,发挥南方基金的投研所长。南方瑞合‘赚钱才收管理费,多赚不多收’的模式,明确地将基金公司跟投资者的利益绑定在一起,封闭期设置成三年,有利于基金经理的长期投资管理。”

这种具有颠覆性的创新形式也引来了投资者的围观。有人给予了正面评价,认为这是基金公司和持有人利益的一种更深度的捆绑。也有一些投资者表示,“除了费率以外,更在意的是收益。”有人质疑这是“营销噱头”,也有人担心“这种设计会逼得基金经理变保守”。

对于投资者的担心,南方基金的做法是将产品的权益类比例限定在40%以上。史博表示,“权益类仓位的设置正是体现了南方基金负责任的态度。我们的设计初衷是在控制风险的情况下,为客户持续创造价值。”

从过去六年的操作来看,南方瑞合生于市场冰点,第一轮封闭期恰好赶上A股大牛市(2019年至2021年)。虽然三年时间获得了81%的收益,但与当时动辄收益翻番的“明星”基金相比,这个成绩或许并不能令投资者们不满意。第一个封闭期结束后,基金赎回超六成。

从资产配置情况来看,基金经理对于股票仓位的调整较为频繁。2019年年报中曾解释,“由于产品定位为稳健增长,为了抵御下行风险以及积累足够厚的安全垫,在结构上债券仓位较高。”

前期相对保守的仓位选择也令该基金在牛市期间表现相对平淡,但在第二个封闭期内,这种相对保守的风格转而成为优势。与同类基金对比,南方瑞合第二个封闭期的表现远超平均水平。天天基金网9月11日数据显示,过去三年同类基金平均收益-31%,沪深300指数下跌36%,南方瑞合仅下跌13%。与参考基准相比,刚刚披露的半年报显示,过去三年超越业绩比较基准近9%(业绩比较基准为沪深300指数收益率*40%+上证国债指数收益率*40%+中证港股通综合指数(人民币)收益率*20%)。

不过,由于没有给投资者挣到绝对收益,按照约定基金管理费仍需退还。

如何更好与投资者站在一起?

对当时的南方基金来说,南方瑞合承载着重要的试验意义。为了宣传这只产品,时任南方基金董事长张海波通过视频访谈专门讲述南方瑞合成立的台前幕后。

张海波也曾坦言对行业带来的扰动和顾虑。“但我们最后形成的理念就是,只要对投资人有利,那行业本身它也面临着一个重新生长、重新洗牌或者重新优化组合的过程。南方基金不做,其他基金公司也会这么做。更何况降低管理费从世界来看,也形成一种倾向和趋势。”

彼时,张海波表示,其实大家也都是朝着这个方向在进行探索,只是南方基金早走了一步。如果实践检验是成功的,南方基金一定会按照这个路子走下去。

遗憾的是,今天回看这只“不挣钱不收管理费”的基金,仍然是业内少有的创新产品,放眼整个公募业,再也没有出现“退还全额管理费”的情形。而南方瑞合这只产品,也在发行之初的轰轰烈烈之后,也逐渐悄无声息。

发行之初,基金经理对这只基金的未来充满期待。“如果南方瑞合能够帮助投资者产生赚钱效应,下一个三年有望得到更多投资者的认可。”史博说。

然而,2021年9月第一个封闭期结束后,南方瑞合被赎回近10亿份,资产规模从近20亿元骤降至7.5亿元。值得注意的是,期间新进申购资金极少,仅有三千万份左右,这只成立于市场冰点的基金,在市场火热的时点被冷落。

另一边,新发基金的脚步并未停歇。同年2月,同为南方瑞合基金经理的史博发行了南方兴润价值一年持有期基金,首募规模148亿元。同年12月,史博再度出山,发行南方港股创新视野一年持有,首募规模2亿元。

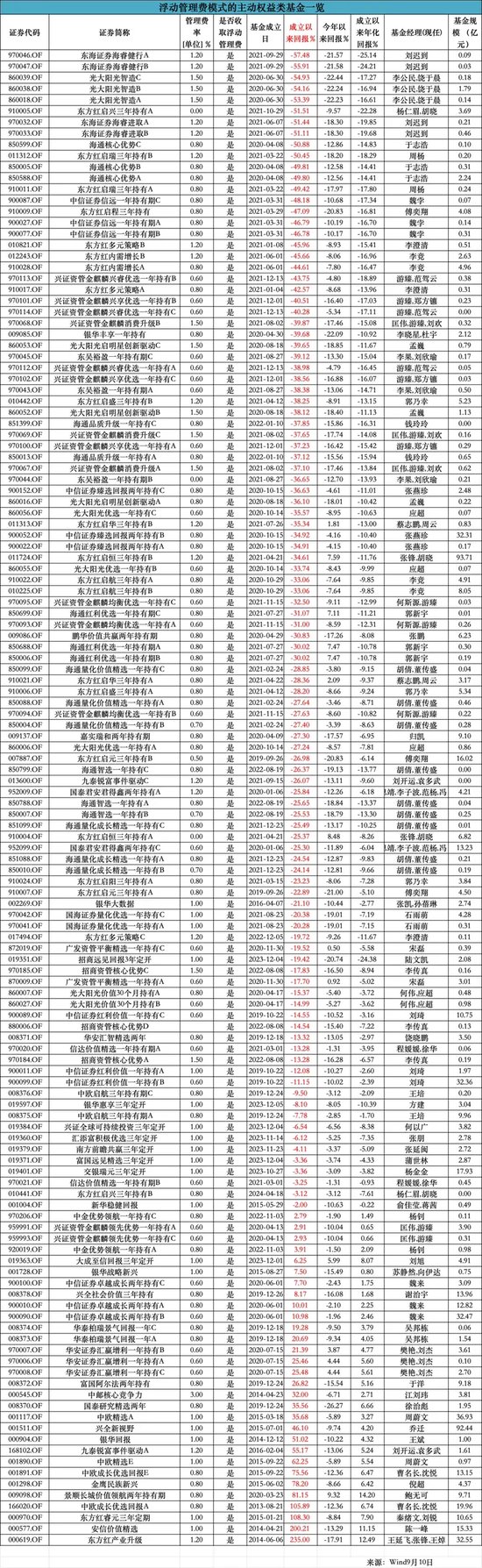

直到2023年,在新一轮基金业改革浪潮下,让利型基金有了实质性新进展。国内大中型基金公司集中发行了一批浮动费率基金,其中部分产品设计了“无正收益的情况下仅收取50%基础管理费”的条款。

Wind数据显示,目前全市场共有134只主动权益类基金采取了浮动费率的方式。不过,从产品整体业绩来看,浮动费率基金并未体现出明显优势。目前仅有29只基金取得正收益,24只基金成立以来亏损超四成,表现最差的基金亏损幅度近六成。

晨星(中国)基金研究中心高级分析师李一鸣接受《财经》采访认为,浮动费率基金并不能从根本上解决基金赚钱的问题,只能起到锦上添花的作用。

“费率只是我们挑选基金的一个维度,投资者真正要去关心的是基金持续优异的费后收益,如果基金持续亏损,即使管理费用分文不收,对于投资者也是无益的。而且,收取与业绩挂钩的业绩报酬费并不一定能够真正起到提振基金业绩表现的作用,因为基金经理有可能去冒更大的风险只为博取高收益来获取业绩报酬,这种冒险行为有可能会给基金运作带来高风险。”