每经评论员 杜恒峰

近日,证监会研究起草了《上市公司监管指引第10号――市值管理(征求意见稿)》(以下简称《指引》),向社会公开征求意见。

这标志着市值管理改革的大幕正式拉开。市值管理以提升上市公司质量为基础,旨在提高投资者回报。《指引》对市值管理工作提出了极具针对性的要求,特别是对市场影响力大、估值表现落后的公司予以重点关注。

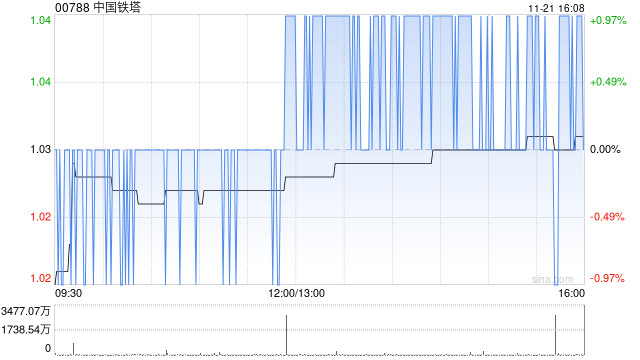

主要指数的成分股直接影响市场整体表现,因此成为市值管理的重点。《指引》要求,主要指数成分股公司应当制定并披露市值管理制度,明确具体负责部门或人员,界定董事和高管的职责,并制定应对股价短期连续或大幅下跌情形的措施。主要指数包括沪深300指数、科创50指数、科创100指数、创业板指数和北证50指数等。这些指数的成分股通常是所在市场中市值排名靠前的股票,只有成分股的市值管理做好了,整个指数的投资价值才能充分体现。

长期资金和耐心资本往往追求稳定的长期平均收益,宽基指数是它们天然的投资对象。因此,证监会主席吴清在24日的发布会上透露,将大力推动宽基ETF等指数化产品的创新,并适时推出更多包括创业板、科创板在内的中小盘ETF基金产品。要发展这些产品,同样需要成分股做好市值管理。

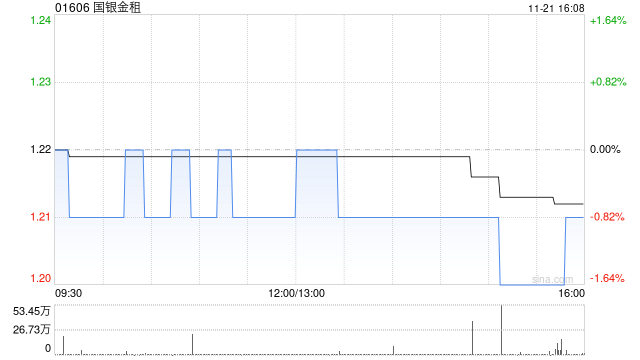

长期破净的个股虽然估值表现落后,但提升潜力巨大。截至9月26日收盘,总计有626家公司的股价低于其每股净资产,主要分布在房地产、金融、可选消费、原材料、公用事业等行业,总市值为19.23万亿元。如果这些个股市净率达到1,则总市值将增长到29.69万亿元。

《指引》提出,长期破净公司应当制定并经董事会审议后披露估值提升计划,包括目标、期限及具体措施,并在年度业绩会上说明相关工作的进展情况。然而,不同行业、不同公司破净的原因各不相同。

例如,房地产受行业周期影响,金融行业受金融政策和国资监管政策影响,一些工业企业则受制于经营质量不高。因此,不同企业改善破净程度或摆脱破净状态的路径也各不相同。《指引》可以将这些路径具象化,为投资者提供重要的决策参考。

市值管理改革对于推动上市公司治理变革也具有重要意义。由于历史原因和发展阶段的限制,上市公司和股东之间、大股东和中小股东之间的利益并不完全一致。在公司治理上,通常表现为大股东或管理层完全主导企业发展方向,缺乏有效的监督和制衡机制,导致中小股东参与度不高,中小投资者的利益保护不足。

《指引》将市值管理升级为“硬约束”,对上市公司董事会、董事长、高管、控股股东或实际控制人提出了明确的要求或指引,这将深刻改变“关键少数”只重视自身利益最大化的行为逻辑。

通过在公司治理层面纳入市值考核的相关要求并接受各界监督,可以推动上市公司提升经营效率、完善信息披露、加强投资者沟通,并加大分红和回购力度,以回馈投资者。这才是上市公司和资本市场应有的互动方式。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]