来源:柒财经

在面向中国农村市场的普惠信贷公司中,排名第一的中和农信,再次向港交所递表。

数据显示,中和农信已累计向超10万个村庄的300万农民发放过1618亿元小额贷款。

不过,打着“普惠”的口号,中和农信给小农户贷款的实际利率却大多在17.5%以上,但即便如此,其盈利能力却不强。

那么,这家以“熟人经济”模式开展业务的公司,成色究竟几何?

01

上半年贷款利率达17.8%

中和农信最早可追溯至1996年,当时还是一个公益性的小额信贷扶贫试点项目。

2000年,该项目由中国乡村发展基金会全面接管。2008年,中国乡村发展基金会组建了中和农信农业集团有限公司,即中和农信的主要营运主体。

天眼查最新的信息显示,中和农信的法定代表人为刘冬文,注册资本19.5亿元。

中和农信成立后,吸引了诸多有影响力的基金的投资,像淡马锡、中金公司、蚂蚁集团、TPG等。

其中,2018年及2020年,TPG(德太资本)旗下2家联署公司The Rise Fund和NewQuest通过增资等方式合计持有中和农信28.66%股权,为其第一大股东。

蚂蚁集团为其第二大股东。资料显示,其全资附属公司上海云鑫创业投资有限公司早在2017-2018年就通过增资及股权转让等方式,以7.98亿元入股中和农信,获得27.36%的股份。2020年,该股权转至蚂蚁集团全资子公司API名下。

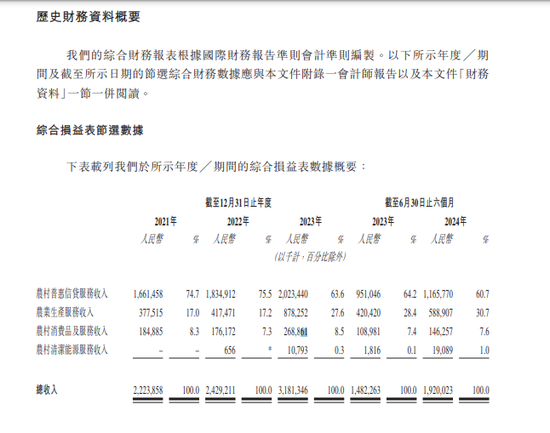

从收入上看,招股书显示,2021年至2023年及2024年上半年(也称报告期内),中和农信分别实现营收22.24亿元、24.29亿元、31.81亿元、14.82亿元。

收入来源上,招股书显示,中和农信专注于中国农村市场,通过提供技术驱动的综合性产品和服务:包括农村普惠信贷服务、农业生产服务、农村消费品及服务和农村清洁能源服务等,赋能小农户和农村小微企业主。

这其中,农村普惠信贷业务是其主要收入来源。报告期内,中和农信该项业务分别实现收入16.61亿元、18.35亿元、20.23亿元及11.6亿元,占总营收的比重分别为74.7%、75.5%、63.6%及60.7%。

且农村普惠信贷业务的收入主要来自表内贷款、客户垫款的利息和佣金收入。截至今年6月末,公司该业务有累计300万客户,通过平台获得约760万单、1618亿元的小额贷款。

另外,从信贷客户画像中也可以看出,小农户占比89.2%,初中及以下学历占比64.4%。

这些客户在获得贷款后,有89.7%用于生产经营,其中,用于农业生产、批发零售、生产加工的比例分别为48.1%、14.5%及7.9%。

通俗来说,背靠众多国内外明星投资机构的中和农信做的是向农民放贷的生意。

众所周知,因为贷款抵押物缺乏,信用和担保体系不完善,对于农民来说,贷款并非易事。

而中和农信通过30年的深耕,却建立了完善的直达乡村的线下服务网络和深厚的数智化服务能力。截至2024年6月30日,公司的业务覆盖全国23个省份的550余个县域,扎根超过10万个村庄,辐射近2亿农村人口。

根据弗若斯特沙利文的报告,中和农信是面向中国农村市场的最大非传统金融机构,市场份额约为8.6% (按截至2023年12月31日总贷款余额计)。

02

依赖“熟人经济”成本高企

这背后是其建立的行之有效的“熟人经济”放贷模式。其农村放贷员,大多是当地农村的“能人”,比如退休教师、乡派出所所长等,这些人在本地有威信且对本地人情较为熟悉。

正是这种“熟人经济”,中和农信的逾期率不高。截至今年上半年末,中和农信促成的贷款余额中逾期30天以上及90天以上的风险贷款率分别为2.08%及1.52%。

招股书也披露,中和农信自从事信贷业务至2024年6月30日,农村信贷服务的整体累计实际信贷损失率为0.51%。根据弗若斯特沙利文报告,这一风控水平仍然低于同业。

与此同时,中和农信的放贷利率不低。在上述报告期内,中和农信为农户提供贷款的实际年利率分别为17.5%、17.9%、17.7%及17.8%。而值得一提的是,2020年8月最高法宣布民间借贷利率上限不超一年期LPR的4倍。而据今年8月份市场最新报价,该上限为13.4%。

在逾期率低、放贷利率高这种一高一低的乐观指标之下,按理说中和农信的盈利能力应该很强。事实并非如此,与A股上市小贷公司近三年资产回报率普遍在6%以上,不少公司超过10%相比,中和农信的这一数据仅在4%左右。

从净利润上看,报告期内对应的年内利润分别为-3643.8万元、-1.99亿元、2.06亿元及7909.1万元,即2023年才扭亏。

刘冬文在2019年接受媒体采访时即表示,实际上公司运营只是“保本、微利、可持续”。

这主要与其庞大的运营成本有关。因为主要依赖“熟人经济”,中和农信设立了550个农村本地服务网点,派驻超7200名服务团队成员,发展了12.7万人村级合作伙伴。近三年来其销售及营销开支、一般及行政开支合计占了总收入均超过40%。

反映在数据上,以销售成本为例,这一数据从2021年的4.89亿元逐步增长至2023年的10.08亿元,今年上半年,该数据又同比增加41.76%至6.45亿元。

另外,中和农信单个借款人的贷款需求平均仅为5.39万元,单笔贷款规模平均则仅有2.12万元。换言之,农户们的平均贷款额度较低。这也一定程度上推高了运营成本。

因此,此次二次递表,中和农信能否赢得投资者的青睐,让我们拭目以待。