股权质押风险分析及其对投资者的警示

股权质押是一种常见的融资手段,然而其中蕴含着一定的风险。对于投资者而言,深入了解并准确分析股权质押的风险至关重要。

首先,从控股股东的角度来看,过度的股权质押可能暗示其资金链紧张。如果质押比例过高,一旦股价下跌触及平仓线,控股股东可能面临失去控制权的风险。这会给公司的经营和战略带来极大的不确定性。

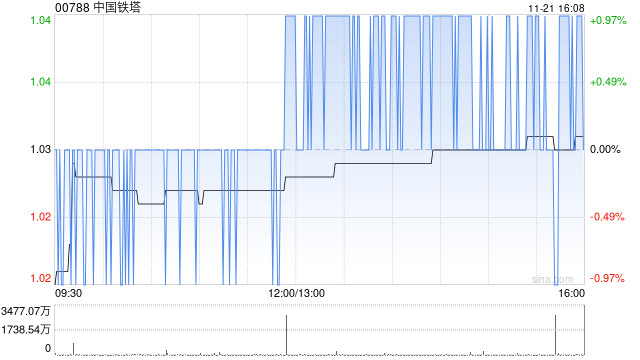

其次,股权质押可能导致市场信心受挫。当大量股权被质押,市场往往会对公司的财务状况和未来发展产生疑虑,从而引发股价下跌。

再者,我们来分析一下质押资金的用途。如果资金用于短期周转或非主营项目,可能无法为公司带来长期稳定的收益,反而增加了财务风险。

下面通过一个简单的表格来对比不同质押情况的风险程度:

质押比例 资金用途 风险程度 低比例质押(小于 30%) 用于主营业务扩张 较低 中等比例质押(30%-50%) 用于偿还债务 中等 高比例质押(大于 50%) 用于非相关多元化投资 较高对于投资者来说,股权质押的风险分析具有重要的警示作用。

它提醒投资者要密切关注公司的股权质押公告,了解质押的规模、比例和用途。同时,要结合公司的基本面,如盈利能力、偿债能力和行业前景等,综合判断公司的价值和潜在风险。

投资者还需关注股价的波动情况。当股价接近平仓线时,公司可能采取停牌、补充质押物或回购股份等措施,但这些措施并不一定能完全化解风险。

此外,行业环境也是一个重要的考量因素。在一些竞争激烈、行业周期性明显的领域,股权质押风险可能更容易被放大。

总之,股权质押风险分析是投资者进行投资决策时不可忽视的重要环节。只有充分了解并评估这些风险,才能做出更为明智的投资选择,保护自己的资产安全。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]