界面新闻记者 | 杨志锦

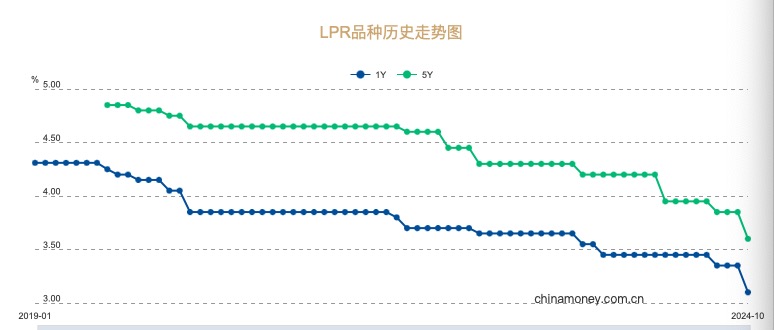

10月LPR下调已无悬念,只是幅度多少的问题。

中国人民银行授权全国银行间同业拆借中心公布,2024年10月21日贷款市场报价利率(LPR)为:1年期LPR为3.1%,5年期(简称5年期)以上LPR为3.6%,相比上次均下调25BP。

这是继2月5年期以上LPR报价单独下调25BP,7月两个期限品种LPR报价分别下调10个基点之后的年内第三次下调,且下调幅度为LPR报价改革以来最高,超出市场预期。

LPR已经成为银行贷款利率的定价基准,即“贷款利率=LPR+点差”。此次LPR下调有助于降低企业融资和居民信贷成本:增量贷款将以最新LPR作为定价基准,存量贷款将在重定价日调整。

房贷方面,增量房贷利率将显著低于LPR。央行《2024年二季度货币政策执行报告》披露,截至6月末,除北京、上海、深圳3个一线城市外,其余城市首套和二套房贷利率下限均取消。即便以设置房贷利率下限的北京为例,其首套房贷利率下限为LPR-45BP,此次LPR下调后北京首套房贷利率降至3.15%。

存量房贷利率大部分将统一降至3.3%。此前监管部门宣布,对于LPR基础上加点幅度高于-30BP的存量房贷,将其加点幅度调整为不低于-30BP,且不低于所在城市目前执行的新发放商业性个人住房贷款利率加点下限。

在存量房贷利率调整以及重定价之后,绝大多数存量房贷利率将降至LPR-30BP,即降至3.3%。但北、上、深二套及以上存量房贷利率需考虑当地政策下限。

总体看,今年以来LPR下降了0.6个百分点,加上各商业银行统一批量调整的存量房贷利率平均约下降0.5个百分点,今年房贷利率降幅可能超过1个百分点。

2019年8月,央行推进贷款利率市场化改革。改革后的LPR由各报价行按照对最优质客户执行的贷款利率,于每月20日(遇节假日顺延)以公开市场操作利率(主要指中期借贷便利MLF利率)加点的方式形成报价。

今年6月央行宣布7天逆回购利率作为主要政策利率之后,LPR相应锚定7天逆回购利率。在7天逆回购利率下调后,LPR也有望下调。

9月24日央行行长潘功胜在国新办发布会上宣布,公开市场7天期逆回购操作利率下调20BP预计本次政策利率调整之后,将会带动中期借贷便利(MLF)利率下调大概在0.3个百分点,预期LPR、存款利率等也将随之下行0.2到0.25个百分点。

最终LPR下调25BP,降幅高于7天逆回购利率降幅。东方金诚首席宏观分析师王青表示,伴随一揽子增量政策陆续推出,宏观政策在稳增长方向全面发力,LPR报价较大幅度下调符合当前宏观政策的大方向,是把央行“有力度的降息”向实体经济传导的一个关键环节。

9月25日召开的政治局会议表示,要加大财政货币政策逆周期调节力度,保证必要的财政支出,切实做好基层“三保”工作。要降低存款准备金率,实施有力度的降息。要促进房地产市场止跌回稳。

潘功胜10月18日在金融街论坛表示,进一步健全货币政策框架,目标体系方面,将把促进物价合理回升作为重要考量,更加注重发挥利率等价格型调控工具的作用。

国家统计局数据显示,今年9月PPI同比下降2.8%,连续24个月收缩;CPI同比上涨0.4%,连续第8个月上涨,但都低于1%;GDP平减指数连续6个季度为负值。

实践中,低物价将为货币政策的宽松操作提供基础,同时货币政策宽松操作也会支持经济增长、提振物价。LPR大幅下调有助于刺激需求、提升物价水平。

此外,降准、MLF及存款利率下调将为LPR下调提供了空间,即可保持银行净息差的稳定。

9月25日,1年期MLF利率下调30BP,降幅高于7天逆回购利率10BP。当前MLF是利率曲线上定价偏高的点,且MLF期限偏长,存量规模比逆回购更高,对银行负债端影响更大,因此多调整10BP有助于稳定银行净息差。

9月27日,央行宣布,自2024年9月27日起,下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。此次降准将释放长期流动性1万亿,有助于降低银行资金成本。此外,央行表示,年底前有可能进一步再下调0.25-0.5个百分点。

10月18日,多个国家大行再度下调人民币存款挂牌利率,定期存款的不同期限品种挂牌利率均下调25BP。从调整幅度来看,此次调整较上一轮力度更大。

潘功胜9月24日在发布会上表示,下调存量房贷利率将减少银行的利息收入,但也会减少客户的提前还款。央行降准相当于为银行直接提供低成本的、长期的资金运营,MLF和公开市场操作是央行向商业银行提供中短期资金的主要方式,利率的下降也将降低银行的资金成本。

潘功胜称,前几次的存款利率,通过利率自律机制,引导存款利率下行形成的重新定价效果将会累计显现。因为存款利率重新定价要比贷款慢,所以前几次引导存款利率下行,随着时间的推移,重定价的效果会累计显现出来。所以在政策调整的方案设计中,人民银行的技术团队经过多轮认真地量化分析评估,这次利率调整对银行收益的影响是中性的,银行的净息差将保持基本稳定。

王青表示,年内LPR报价可能将保持稳定。一方面,9月政策利率下调幅度较大,四季度将进入政策效果观察期,继续降息的可能性较小。这意味着LPR报价的定价基础会保持稳定。另一方面,当前银行净息差处在历史低位,这会制约报价行持续压缩LPR报价加点的动力。着眼于促进房地产市场止跌回稳,提振经济增长动能,带动物价水平温和回升,2025年LPR报价或还有一定下调空间。