中新经纬11月8日电 (张澍楠 郭晋嘉)北京时间8日凌晨,美联储宣布再降息25个基点。

降息25个基点

美联储年内再降息,将联邦基金利率目标区间下调至4.50%-4.75%。

美联储发表的联邦公开市场委员会声明称,最近的指标表明,经济活动继续以稳健的速度扩张。自今年早些时候以来,劳动力市场状况普遍有所缓解,失业率有所上升,但仍然很低。通货膨胀在实现委员会2%的目标方面取得了进展,但仍有些上升。实现就业和通胀目标的风险大致平衡。经济前景不确定,将关注其双重任务双方面临的风险。

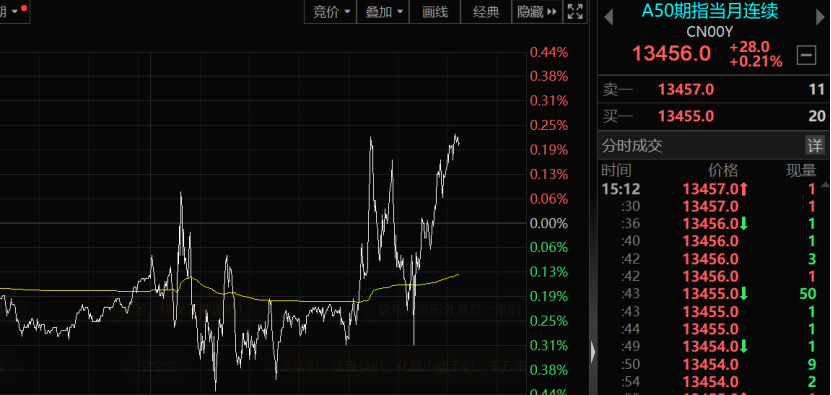

降息消息公布后,美股延续涨势,美元跌幅小幅减少。

北京时间9月19日凌晨,美联储进行了近四年多来的首次降息,将联邦基金利率目标区间下调至4.75%-5%。彼时美联储点阵图显示,19位官员中,有7位认为在此次会议后,应再降息25个基点,有9位认为应再降息50个基点。

据路透社6日报道,美联储实施降息有很多理由,其中包括通胀下降和劳动力市场降温,贷款需求持续疲软和严格的贷款标准可能是另一个不太明显的原因。

该报道提到,经济学家和美联储政策制定者普遍认为,美联储此前政策利率处于4.75%-5.00%区间,仍然具有限制性,对经济增长和银行放贷意愿造成压力。

如何影响金融市场?

不确定性因素相继落地,对市场有何影响?

华泰期货研报认为,美联储11月政策的缺乏进一步宽松,或给金融市场带来风险。美元方面,短期风险情景下增加波动率多头和欧元空头。美债方面,短期风险情景下收益率曲线逆转陡峭化走向扁平化,预计风险将抬升市场对美联储未来更快降息的定价。

中债方面,华泰期货预计,短期风险情景下非美收益率曲线也将受到冲击,有扁平化压力。长端利率短期虽有波动,但长期仍有调整压力不变。

大宗商品方面,广州期货研报称,全球贵金属价格主要仍以伦敦金银现货市场以及美国COMEX期货市场作为定价中心,以美元作为结算。若美元指数持续走强,对人民币汇率带来贬值压力,从汇率层面上也相对利好内盘沪金、沪银表现。中长期而言,考虑到美国后续政策可能刺激通胀反弹,国际地缘冲突局势暂未明朗,贵金属价格或偏强运行,仍有上行空间。

前海开源基金首席经济学家杨德龙分析,美国政策不确定性对黄金价格形成利好支撑,加之美元大量发行,从长期来看支撑黄金价格上涨。因此黄金中长期来看依然是较好的配置品种,短期涨幅过大则可能出现一定回落。原油方面,近期原油价格出现了一定的波动,整体来看原油仍将维持在相对高位。国际局势动荡,这些因素都会影响到原油产量,高位震荡可能性更大。

对于A股市场,恒泰证券表示,不确定性因素落地,国内资金将围绕国内政策展开交易,基于系统性利好政策支撑,仍有利于多方表现,A股有望维持活跃交易。

广发证券研报也认为,决定市场趋势性方向的因素仍在于自身内部,目前国内政策基调已明确转向,核心在于除了化解风险的财政支出以外,能否有足够力度的拉动需求的财政。往前看,对于海外环境的变化,国内政策有其独立的节奏、也会有相应的应对措施。短期而言,市场焦点仍在于国内财政落地节奏和基本面数据的验证。

杨德龙称,A股市场这轮牛市行情是由政策转向和经济储蓄向资本市场大转移共同形成的,市场牛市趋势一旦确立,将形成正反馈,即市场的赚钱效应越强,越会吸引更多资金流入资本市场,推动市场走出上行走势,进一步增强市场的赚钱效应。

中国货币政策走向如何?

北京时间11月7日晚间,美联储利率决议公布前数小时,英国央行将基准利率下调25基点至4.75%,符合市场预期,这是今年以来英国央行第二次降息。

同日,瑞典央行也宣布将关键利率从3.25%下调至2.75%,下调50个基点,达近十年来最大单次降幅。瑞典央行还表示,可能在2024年12月和2025年上半年进一步下调利率。

另外,市场预计,欧洲央行将在12月会议上再次降息。当地时间11月6日,欧洲央行副行长德金多斯警告,欧元区的经济增长可能弱于早先的预期。欧盟统计局此前公布的初步数据显示,经季节调整后,今年三季度欧元区国内生产总值环增0.4%,欧盟GDP环增0.3%。但德金多斯认为,这主要是“临时性正面效应”的产物,比如在巴黎举办的奥运会。

中国央行后续货币政策如何?9月5日,中国人民银行货币政策司司长邹澜在国新办新闻发布会上曾表示,降准降息等政策调整还需要观察经济走势。年初降准的政策效果还在持续显现,目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间。

11月6日,中国人民银行召开外资金融机构座谈会。中国人民银行党委书记、行长潘功胜强调,继续坚持实施支持性的货币政策。

中信证券研报认为,央行或将采取降准以及通过公开市场买卖国债等操作释放流动性。此外,考虑到多因素影响,年底至明年年初央行可能会实施更有力度的降息。

杨德龙称,美联储降息有利于引发其他央行跟随降息,从而利好资本市场表现,也为中国央行实施更为宽松的货币政策奠定基础。(中新经纬APP)