5月24日10点,阿里司法拍卖平台上,历时一天拍卖竞价的北部湾财产保险股份有限公司(以下简称“北部湾财险”)1.46亿股股权,二拍流拍。该笔股权由广西长江天成投资集团有限公司(以下简称“长江天成”)所持有,距离其首度拍卖,仅有不到2个月时间。起拍价相同,流拍的命运也相同。

(图源:阿里司法拍卖)

作为扎根于广西的北部湾财险,近两年在业务结构调整下业绩出现波动,2023年转亏为盈,但今年一季度再度出现亏损,综合成本率也有所趋高,偿付能力方面,整体充足,但受公司资本金规模、盈利水平及应收保费的清收情况影响较大。

36%股权被质押,第五大股东长江天成陷诉讼纠纷

今年3月末,长江天成作为被执行人,所持北部湾财险1.46亿股首度被摆上拍卖台,该笔股权定价2.03亿元,当时此笔拍卖共有1600余次围观,25人设置提醒,但0人报名。时隔近2个月后,该笔股权以同样的起拍价进行二度拍卖,但仅有766次围观,13人设置提醒,同样无人报名。

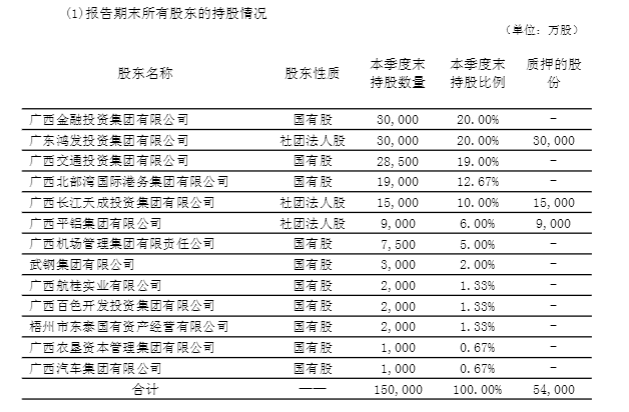

从股权关系来看,长江天成为北部湾财险第五大股东,持有北部湾财险1.5亿股股权,持股比例10%,而目前其所持股权全部处于质押状态。此次拍卖的1.46亿股,占其所持股权的97%。

蓝鲸新闻注意到,北部湾财险目前有超三分之一股权处于质押状态,除长江天成所持1.5亿股外,还有第二大股东广东鸿发投资集团有限公司所持3亿股,占比20%,以及第六大股东广西平铝集团有限公司所持9000万股,占比6%,均处于质押状态。三家股东合计质押股权5.4亿股,占全部15亿股股份的36%。

(北部湾财险股权结构;图源:偿付能力报告)

对于质押股权,北部湾财险也提出,因大股东广东鸿发投资质押股权比例超过50%,公司已根据监管要求限制其相关表决权,督促股东遵守承诺尽快解押或压降质押比例。

同时也提及,长江天成因民事诉讼纠纷,被有关法院重复冻结,公司密切检测股权变动情况,做好舆情应对预案以及股权变动情况报备。

从市场角度来说,一方面,保险牌照吸引力确实在下降,资本方趋于理性,业内人士分析指出,同时, 基于北部湾财险自身角度而言,拍卖股权占比不足10%,受让方入局无法拿到话语权,而从财务投资情况来看,则要考虑北部湾财险目前的业绩,及投资者的长期看好。

业绩波动2023年扭亏为盈,一季度综合成本率趋高

成立于2013年的北部湾财险,是首家总部设于广西的全国性法人保险机构,由广西金融投资集团为主发起人,联合广西壮族自治区内外共13家企业共同发起。

基于区位优势,以及股东在广西壮族自治区多业务板块协同优势,北部湾财险业务渠道持续拓宽。但近两年,伴随着业务转型,北部湾财险出现业绩波动。

据联合资信分析,2021年,受非车险业务规模下降影响,公司车险收入占保险业务收入的比重有所提升,在车险综改背景下,市场竞争程度加大。在同业竞争激烈,以及非车险产品调整影响下,加之对高赔付车险产品业务规模增长的控制,当年保费35.87亿元,较上年的36.1亿元微降。2022年,北部湾财险继续压降高赔付业务规模,导致车险规模有所下降,保费收入36亿元,与上年相比几乎持平。

利润方面,2021年、2022年,北部湾财险连续两年亏损。2021年保费规模有所收缩,同时赔付支出增加,当年净亏损1.59亿元,2022年亏损收窄,但综合赔付率仍处于较高水平,当年净亏损1亿元。

2023年,北部湾财险业绩表现回暖,加大车险及农险业务的拓展力度,保费同比增长3.6%;其中车险及农业保险占比分别为45.7%、32.5%。

盈利方面,北部湾财险2023年转亏为盈,得益于保费增长及赔付水平的下降,实现0.46亿元净利润。不过2024年第一季度,北部湾财险又出现0.3亿元净亏损,综合成本率106.57%,比上年末的99.66%明显高企,值得关注。

偿付能力方面,2024年第一季度末,北部湾财险核心、综合偿付能力充足率分别为153.25%、290.04%。整体充足,但均较上季度末有所下降。变化背后因素,是实际资本减少和最低资本增加。

对于实际资本减少的主要原因,北部湾财险表示,是因公司本季度经营亏损,叠加金融市场变动部分投资资产浮亏增加,导致实际资本减少。最低资本增加的主要原因则是公司1季度自留保费环比有所提高及承保端综合成本率变化,使得保险风险最低资本占用增加。

北部湾财险同时坦言道,“由季度间偿付能力变化情况及流动性风险情况看得出,公司偿付能力充足率受公司资本金规模、盈利水平及应收保费的清收情况影响较大。”

为提高公司偿付能力充足率,北部湾财险提出改进方案,即推动通过增加公司资本金等多种方式增加公司实际资本。业务结构方面,将继续进行调整,加强承保管控管控力度,提高理赔服务质量,压缩各项费用成本,提升盈利能力;同时持续推进应收保费清收,减少应收保费对公司实际资本占用。