炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

在9月末至今的行情中,中小盘股乃至小微盘股凭借更强的弹性超越了一众大市值板块,Wind分类下微盘指数即使在遭遇回撤后也能迅速收复失地,指数9月23日以来涨超四成。有公募人士指出,年内中小风格指数跌幅均较大,大盘蓝筹率先领涨后,微盘股有补涨需求,此外,在过去年份的几次行情普涨中,小盘股尤其是市值较小的公司,可能会在行情转折点中占据相对较大的优势。

小微盘股短暂到达高位后,市场风格将如何演绎?有公募人士依旧选择看好后续的反弹力度,但也有基金经理开始提示风险,认为随着业绩的兑现,如果前期涨幅过大,但是业绩不及预期的公司,在资金热潮退去后,仍然面临估值下修的压力。

微盘股领跑大盘

9月23日行情启动以来,Wind分类下微盘指数整体涨约44.7%,且在短暂回撤之后迅速上攻,在此期间板块内多只个股取得了远超大盘的收益,如天微电子涨超103%,山东华鹏(维权)、和科达等涨超90%,还有例如浩欧博(维权)等涨超4倍,因市值“过大”被剔出指数。

对此,华北某公募基金宏观分析师认为,微盘股近期强势主要有三方面原因:第一,补涨的需求,9月24日以来以A50为代表的大盘、蓝筹指数率先领涨。而年内中小风格指数跌幅均较大,大盘蓝筹率先领涨后,微盘股有补涨需求。

第二,融资资金贡献主力增量资金。截至11月14日融资余额上升至1.84万亿,创2015年7月以来历史新高,融资资金相对偏好小盘成长风格,为微盘股上涨创造了增量资金正反馈效应。

第三, 9月24日证监会发布了《关于深化上市公司并购重组市场改革的意见》主要包括支持上市公司向新质生产力方向转型升级、鼓励上市公司加强产业整合、提高监管包容度、提升重组市场交易效率、提升中介机构服务水平、依法加强监 管六大方面内容,旨在进一步激发并购重组市场活力,支持经济转型升级和高质量发展。市场对于并购重组的预期逐渐升温,对于有并购预期的中小市值公司,市场出现了较为明显的追捧。

主动权益基金涨跌幅方面,自9月末以来涨幅居前的基金多为北交所主题产品,如易方达北交所精选两年定开、华夏北交所创新中小企业精选两年定开等实现了约翻倍收益,同泰开泰涨超95%,且截至三季度末重仓股中也是清一色北交所板块,而重仓医药、黄金等传统大市值板块的基金则收益平平。

除了微盘股以外,Wind业绩预亏概念指数表现更为强势,同期上涨超过50%。

公募基金重仓股涨幅不高

但整体而言,被公募基金重仓的个股罕有“妖股”走势。如截至三季度末,被基金重仓比例高达36%的诺诚健华-U在9月23日至今涨幅“仅”有11.73%,基金重仓比例高达22%的石头科技甚至下跌超过7%,翻倍股中,仅有中芯国际和寒武纪-U被公募基金持有比例较高。

有公募人士表示,相比当前行情的第一阶段推动力是风险偏好的策略反转,意味着前期已经被大量基金抱团的公司,面临着偏好反转带来的仓位流出压力。

华南某投研人士认为,公募基金的投研多聚焦于价值投资和长期投资,信奉“赚认知范围内的钱” ,对各自所覆盖领域的上市公司进行密切的跟踪研究,积极发现基本面上的变化,并经过一定的流程之后进入基金经理的投资视野中。

微盘股后市现分歧

虽然前期资金对于部分小微盘股甚至亏损股热情高涨,但前述华北公募宏观分析师认为,A股四季度进入业绩修正的阶段,业绩仍然是决定股价表现的关键因素。

“到年底,投资者将会对于业绩预期进行修正,如果前期涨幅过大,但是业绩不及预期的公司,在资金热潮退去后,仍然面临估值下修的压力。”

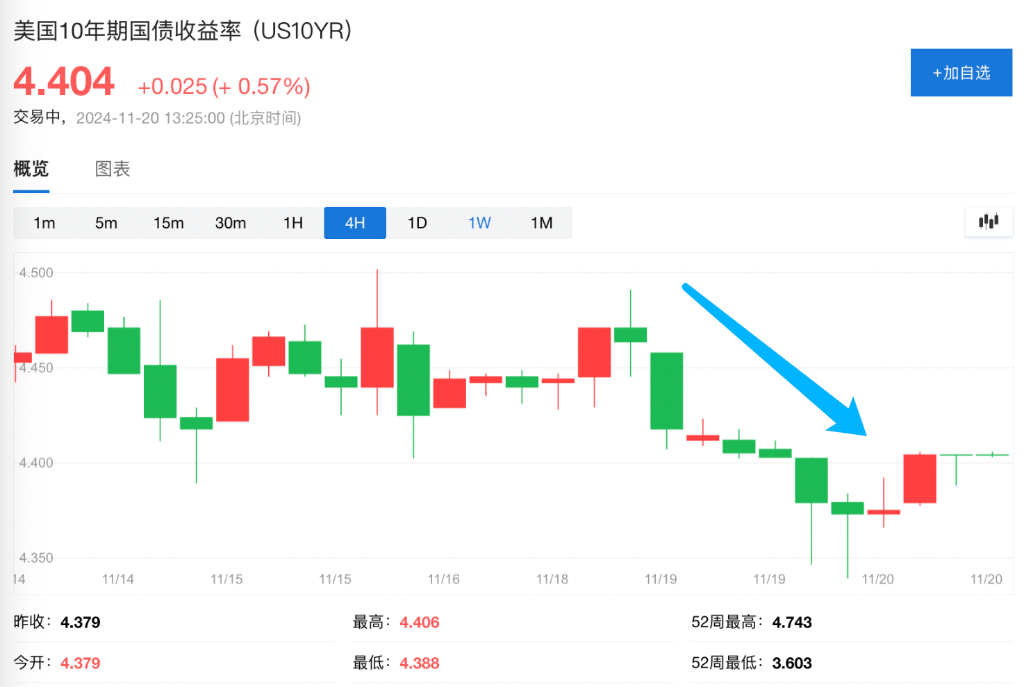

在短暂到达高位后,市场风格将如何演绎?该人士表示,如果ETF重回流入的态势,仍然对大盘蓝筹风格相对有利。“10月下旬批量发行的中证A500联接基金可能会进入批量建仓期。中证A500的构建规则使得中证A500的成份股和沪深300指数的重合度最高,重合度高达78%。中证A500联接基金集中成立建仓时,对偏蓝筹风格的指数将会形成更加正面的支撑。”

在前期中小风格占优之后,随着中小风格补涨到位,交投占比出现较高的情况,并且此前大家预期的并购可能会随着IPO节奏的逐渐恢复有所弱化,中小风格继续进一步占优的概率降低。后续,随着11月即将召开的人大常委会、四季度进入业绩修正的阶段、ETF目前已经逐渐深入人心、中证A500进入批量建仓期,偏蓝筹风格的指数有望获得更加正面的支撑,建议投资者谨慎参与极致演绎的小微盘风格。

还有券商研报认为,当前,在市场风险偏好高位边际修正,经济与政策预期慢修复背景下,市场风格也会对应呈现边际变化,从小微盘主题投资占优趋向价值成长占优,资金边际趋向从小微盘股题材股往ETF,权重股及大中盘回摆。中期来看,重点关注受益于政策重点发力方向、估值与盈利预期均仍有改善空间的方向。

微盘股的风险几成共识,但比微盘股更具市值规模的中小股则被多名基金经理看好。中信保诚江峰则对中小市值的公司后市展望较为乐观,他认为近期两市在诸多利好下继续温和上涨,中小市值涨势显著,万得微盘股指数更是迭创新高。回顾2008-2010年和2013-2015年这两个阶段,从普涨到分化,小盘股尤其是市值较小的公司,可能会在行情转折点中占据相对较大的优势。

江峰认为,在普涨阶段整体上小微市值公司的表现可能略微优于中、大市值公司,而一旦进入分化阶段,小微市值公司的表现整体上则可能会相对更优于同期的中、大市值公司。这一现象的背后,或主要可以归结为两个因素——估值弹性大与流动性劣势的改善。

“一直以来,流动性都是投资中小市值股票需要关注的重要风险,但随着一系列稳增长政策出台后,市场量能有一定可能在1.5万亿-2.3万亿区间内波动,流动性明显宽裕,当前时点中小市值中许多投资机会值得关注。”江峰表示。

但在操作方面,江峰也不认同追涨,更倾向于左侧布局,在他看来,这将更有利于为组合提供较强的安全边际。“选择在便宜的位置买入,一定程度上降低了发生不可控亏损的概率,同时,会以绝对收益者的心态寻找卖点。”

永赢基金表示,流动性宽松的背景下,小微盘、科技成长等弹性标的依然是这一叙事明确受益的方向,只要市场赚钱效应、成交量能够维持、央行持续呵护流动性,这一叙事就持续有博弈的机会。