炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:源达

投资要点

根据SEMI公布数据,2023年全球半导体材料市场下滑至667亿美元。其中晶圆制造材料和封装材料市场分别为415亿美元和252亿美元,分别同比下滑7.0%和10.1%。半导体材料市场景气度与制造端稼动率密切相关,2023年受需求疲软和芯片库存过剩影响,晶圆厂和封测厂产能利用率有所下降。看好2024年行业周期反弹后对半导体材料的需求拉升。

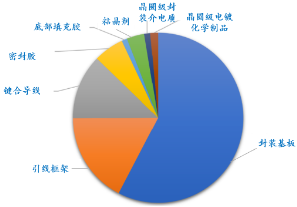

半导体材料的特点是多而杂,需要逐一突破。硅材料、工艺化学品、光掩膜是晶圆制造材料前三大品类,市场份额约为33%、14%和12.9%。其中CMP抛光材料、光刻胶和电子气体等是国产薄弱环节,具有对应不同工艺的多个细分品类,造成国产突破难度大,需要长时间的积累和逐一攻克。封装材料市场中,主要材料有封装基板、引线框架、键合导线和密封胶等。

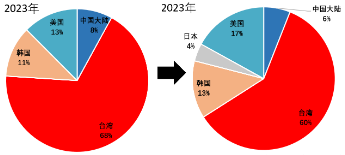

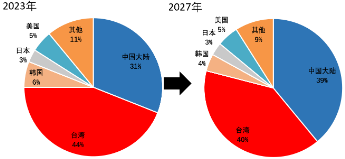

受美日荷联动对华半导体设备进口制裁影响,中国大陆先进制程扩产受阻。国内大力推动成熟制程产能扩产,提高国产芯片比例。根据TrendForce在2023年12月的预测,2023-2027年中国大陆的成熟制程产能占比将由31%增长至39%。成熟制程相对于先进制程工艺制程节点更低,对半导体材料的要求中等,国产半导体材料厂商有望抓住机遇,推动自身产品进入供应链。

2024年半导体行业有望逐步迎来复苏,对半导体材料需求增长。目前半导体材料领域的国产化稳步推进,国产半导体厂商有望受益景气度和国产替代的需求共振。建议关注:

1)掩模版:清溢光电等。

2)CMP抛光材料:鼎龙股份、安集科技等。

3)特种气体:华特气体等。

4)光刻胶:彤程新材、华懋科技等。

半导体行业复苏不及预期的风险,国内晶圆厂扩产不及预期的风险,国产替代不及预期的风险,国际贸易摩擦和冲突加剧的风险。

一、半导体材料:细分品类多,逐一替代难度大

根据SEMI公布数据,2023年全球半导体材料市场下滑至667亿美元。其中晶圆制造材料和封装材料市场分别为415亿美元和252亿美元,分别同比下滑7.0%和10.1%。半导体材料市场景气度与制造端稼动率密切相关,2023年受需求疲软和芯片库存过剩影响,晶圆厂和封测厂产能利用率有所下降。看好2024年行业周期反弹后对半导体材料的需求拉升。

图1:半导体材料中晶圆制造材料市场空间较封装材料更大

资料来源:SEMI,源达信息证券研究所

材料特点是多而杂,需要逐一突破。硅材料、工艺化学品、光掩膜是晶圆制造材料前三大品类,市场份额约为33%、14%和12.9%。其中CMP抛光材料、光刻胶和电子气体等是国产薄弱环节,具有对应不同工艺的多个细分品类,造成国产突破难度大,需要长时间的积累和逐一攻克。封装材料市场中,主要材料有封装基板、引线框架、键合导线和密封胶等。

图2:硅/工艺化学品/光掩膜是晶圆制造材料前三大品类

图3:封装基板占封装材料市场超一半

资料来源:SEMI,源达信息证券研究所

资料来源:SEMI,源达信息证券研究所

我们整理了硅材料、特气、光刻胶和CMP抛光材料等晶圆制造材料领域的国内外主要企业,整体来看晶圆制造材料市场中美日企业占垄断地位,国产份额仍处于较低水平,且材料细分品类较多、突破难度较大。未来的材料国产突破会是一场长时间的攻坚战,需要晶圆厂与上游材料厂商的密切合作与反馈试错。

表1:晶圆制造材料部分细分环节的国内外玩家

产品类别

国外企业

国内企业

硅材料

沪硅产业、中环股份

信越化学、SUMCO

工艺化学品

江化微、格林达

霍尼韦尔、住友化学

光掩模

清溢光电、路维光电

晶圆厂自产、Toppan

光刻胶

华懋科技、彤程新材

JSR、TOK

CMP抛光材料

鼎龙股份、安集科技

DOW、Cabot

电子气体

华特气体

空气化工、林德集团

溅射靶材

江丰电子

日矿金属、霍尼韦尔

资料来源:各公司公告,源达信息证券研究所

二、国内晶圆产能稳步提升,积极推动半导体材料国产化

2023年中国晶圆产能稳步增长。2023年中国晶圆产能合计达658.72万片/月,同比增长13.8%。其中12英寸产能占比达56.9%,8英寸和6英寸及以下晶圆产能占比分别为24.4%和18.6%。

图4:2023年中国晶圆产能同比增长13.8%

图5:2023年中国晶圆产能结构

资料来源:TrendBank,源达信息证券研究所

资料来源:TrendBank,源达信息证券研究所

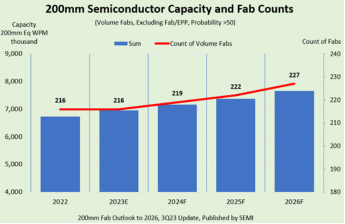

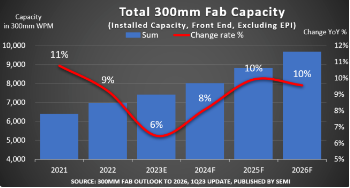

晶圆厂产能稳步扩建,助力光刻胶市场增长。根据Semi在2023年Q3的预测,预计2023年全球8寸晶圆厂的产能约为670万片/月,在汽车芯片、工业芯片等行业拉动下,在2026年增长14%至770万片/月的产能。此外Semi在2023年Q1预测2023年全球12英寸晶圆厂产能约为730万片/月,并在2026年增长至960万片/月。半导体材料作为晶圆生产的必备制材,需求有望受益产能扩建。

图6:2023年全球8寸晶圆厂产能预计为670万片/月

图7:2023年全球12英寸晶圆厂产能预计为730万片/月

资料来源:Semi,源达信息证券研究所

资料来源:Semi,源达信息证券研究所

中国大陆大力推动成熟制程扩产,利好半导体材料国产化。受美日荷联动对华半导体设备进口制裁影响,中国大陆先进制程扩产受阻。根据TrendForce数据,2021年全球晶圆出货量中成熟制程占比为86%,销售额占76%。成熟制程芯片主要有驱动芯片、CIS/ISP、功率器件等,在显示面板、消费电子、5G、汽车和工业领域应用广泛。国内大力推动成熟制程产能扩产,提高国产芯片比例。根据TrendForce在2023年12月的预测,2023-2027年中国大陆的成熟制程产能占比将由31%增长至39%。成熟制程相对于先进制程工艺制程节点更低,对半导体材料要求中等,国产半导体材料厂商有望抓住机遇,推动自身产品进入供应链。

图8:2023-2027年先进制程产能分布的变化趋势

图9:2023-2027年成熟制程产能分布的变化趋势

资料来源:TrendForce,源达信息证券研究所

资料来源:TrendForce,源达信息证券研究所

成熟制程仍是扩产主流,国产半导体材料厂商切入机会大。对中国大陆成熟制程产线扩建项目梳理,部分项目规划产能合计超40万片/月。中国大陆厂商作为扩产主力,在美国制裁后推动供应链国产化的意识逐步增强,国产半导体材料厂商有望获得更多机会。

表2:中国大陆部分成熟制程晶圆厂产能扩建项目(产能单位:万片/月)

厂商

产线

规划产能

现有产能

厂房状态

联芯集成

厦门(12英寸)

5

2.5

建成

华虹集团

无锡(12英寸)

8.3

/

在建

积塔半导体

临港二期(12英寸)

5

0

在建

广州粤芯

三期(12英寸)

4

0

在建

青岛芯恩

二期(12英寸)

2

0

在建

士兰微

士兰集科(12英寸)

8

6

建成

士兰集昕(12英寸)

3

0

在建

燕东微

北京(12英寸)

4

0

在建

晶合集成

N2(12英寸)

4

1.5

建成

资料来源:ittbank、semitrade、各公司公告,源达信息证券研究所

三、行业公司

1.清溢光电

公司专注于掩模版的研发、生产和销售,应用领域分为平板显示和半导体两大块。2023年公司平板显示用掩模版保持产销放量,AMOLED/LTPS掩模版收入保持高速增长,高端产品拓展顺利。半导体芯片掩模版收入增长较快,在功率器件芯片等领域发展顺利,已实现180/150nm节点掩模版的量产,正在开发130-65nm和28nm节点的掩模版工艺。

2024年第一季度公司实现营收2.72亿元,同比增长48.54%,实现归母净利润0.50亿元,同比增长155.22%。

图10:2019-2024年第一季度清溢光电营收情况

图11:2019-2024年第一季度清溢光电归母净利润情况

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

2.鼎龙股份

公司在半导体材料环节的主攻领域有CMP抛光材料、半导体显示材料和先进封装材料。目前公司已成为国内CMP抛光垫的头部供应企业,积极推动该领域的国产替代。此外公司布局的CMP抛光液和显示材料也有望迎来放量。

2024年第一季度公司实现营收7.08亿元,同比增长29.50%,归母净利润为0.82亿元,同比增长134.86%。

图12:2019-2024年第一季度鼎龙股份营收情况

图13:2019-2024年第一季度鼎龙股份归母净利润情况

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

3.安集科技

公司是国内CMP抛光液的头部供应企业,并布局有功能性湿电子化学品和电镀液等产品。目前公司产品已可覆盖半导体前道制程的抛光、清洗和沉积等核心制程。在化学抛光液领域,公司持续拓宽自身产品线,积极与下游客户进行工艺适配,产品稳步放量。

2024年第一季度公司实现营收3.78亿元,同比增长40.51%,归母净利润为1.05亿元,同比增长37.93%。

图14:2019-2024年第一季度安集科技营收情况

图15:2019-2024年第一季度安集科技归母净利润情况

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

4.华特气体

公司专注于特种气体的国产化。目前公司已在集成电路、显示面板、高端制造和新能源等领域实现特种气体的国产替代。目前公司已自主研发多种特气,可以用于IC制程的刻蚀、清洗、光刻、外延、薄膜沉积和离子注入等环节。此外公司拳头产品光刻气已通过荷兰ASML和日本GIGAPHOTON认证,是国内唯一通过两家认证的国产公司。

2024年第一季度公司实现营收3.33亿元,同比下滑7.30%,归母净利润为0.45亿元,同比增长12.68%。

图16:2019-2024年第一季度华特气体营收情况

图17:2019-2024年第一季度华特气体归母净利润情况

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

5.彤程新材

公司是国产半导体光刻胶的领军企业。公司业务可分为电子材料、汽车/轮胎用特种材料和全生物降解材料三大板块。其中电子材料板块主要涵盖光刻胶等产品,根据公司2023年年报,公司g线光刻胶已在国内占据较大市场份额,I线光刻胶已接近国际先进水平,可基本涵盖国内14nm以上大部分工艺的需求。此外公司子公司北京科华是国内第一的半导体光刻胶企业,子公司北旭电子是国内第一大的显示面板光刻胶本土供应商。

2024年第一季度公司实现营收7.82亿元,同比增长17.57%;归母净利润为1.44亿元,同比增长74.29%。公司业绩保持稳健增长,并在光刻胶领域持续取得突破。

图18:2019-2024年第一季度彤程新材营收情况

图19:2019-2024年第一季度彤程新材归母净利润情况

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

6.华懋科技

华懋科技主营业务包括汽车安全气囊、安全带等产品,通过产业基金形式拓展光刻胶业务。公司的重要参股公司徐州博康是国内领先的半导体光刻胶公司,已有多款高端产品获得国内12英寸晶圆厂订单。目前公司在ArF光刻胶已有26款产品(其中ArFi15款产品),KrF光刻胶有30款产品,I线光刻胶有15款产品。未来公司有望充分受益光刻胶国产化机遇。

2024年第一季度公司实现营收4.69亿元,同比增长11.81%,归母净利润为0.54亿元,同比增长87.76%,业绩保持稳健增长趋势。

图20:2019-2024年第一季度华懋科技营收情况

图21:2019-2024年第一季度华懋科技归母净利润情况

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

四、投资建议

1.建议关注

2024年半导体行业有望逐步迎来复苏,对半导体材料需求增长。目前半导体材料领域的国产化稳步推进,国产半导体厂商有望受益景气度和国产替代的需求共振。建议关注:

1)掩模版:清溢光电等。

2)CMP抛光材料:鼎龙股份、安集科技等。

3)特种气体:华特气体等。

4)光刻胶:彤程新材、华懋科技等。