专题:美联储连续第七次维持利率不变 点阵图显示今年只降息一次

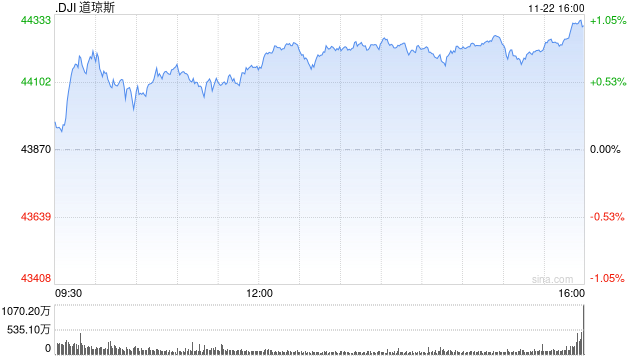

美联储6月份的议息会议决定按兵不动,依然维持5.25%到5.5%的较高基准利率区间,已经连续半年多的时间维持利率不变,侧面反映出当前美联储处于两难境地。过早降息可能会导致美国的通胀预期再起,好不容易降下来的通胀又会开始上升。另一方面,如果一直保持高利率水平不降息,会导致美国的经济增长受到影响,美国的股市也有可能受此拖累,终结牛市。所以现在美联储主席鲍威尔其实挺难决策的,他现在只能选择按兵不动去观望。

从会后的点阵图来看,3月份的时候市场点阵图暗示今年会有三次降息,明年会有三次降息,但是这次议息会议之后的点阵图显示,今年只有一次降息,明年有四次降息。也就是说今年降息的次数减少,明年的降息次数增加,今年年底之前将开启这一轮降息周期。但是今年降息的时间延迟,也反映出美国的通胀是比较顽固的。既有过去几年美元滥发造成的物价上涨、纸币购买力下降,另一方面也和国际局势动荡、全球产业链受影响,导致供给短缺、推动通胀多层次的原因,所以这次通胀的治理是比较困难的。

从美联储的决策来看,应该会在年底之前降一次息,明年再持续降息。美联储降息对于全球央行都会形成影响,可能会引发更多的央行跟进降息。前段时间欧洲央行已经率先进行了一次降息,主要是为了稳定经济。美联储一旦开启降息,一方面我国央行将会有更多的降息降准空间,另一方面美元将会回落,而人民币等非美货币将出现升值,这有利于吸引外资流入。因此,大家对于美联储降息的关注度依然较高。

11月份美国总统大选之前,拜登政府可能会营造一个就业率高、经济繁荣的表象,所以在议息会议之后,美联储主席鲍威尔在发言中无意透露出美国的就业数据并不好,是下降而非增长,说明现在美国就业处于历史最好水平的现象可能是人造的,并不是真实的。这也可以理解,因为现在美国的基准利率又达到了5.25%到5.5%的高位,企业贷款的压力、居民负债的压力可想而知。包括美国政府负债已经达到30多万亿美元,也超过了美国的GDP。每年还本付息的压力也是很大的,所以目前来看美联储年底之前降息是板上钉钉,只是降息的时间可能会存在一定的不确定性。

最近白酒等消费板块出现了最大幅度的调整,特别是飞天价格出现了较大幅度下跌,让投资者担心消费需求不足,可能会影响到很多消费品的销售,连供不应求的商品都出现了价格的持续下行,那么一些产能过剩的行业的产品,可能会出现滞销。我们也看到近两年很多名牌商品,像服装都出现了大幅折扣,一些名牌服装甚至打一折、两折,说明现在经济比较突出的问题还是消费需求不足。消费者缺乏对未来收入增长的信心,也缺乏消费能力,所以出现了消费品价格的持续回落,这反映二级市场消费股出现了持续调整。

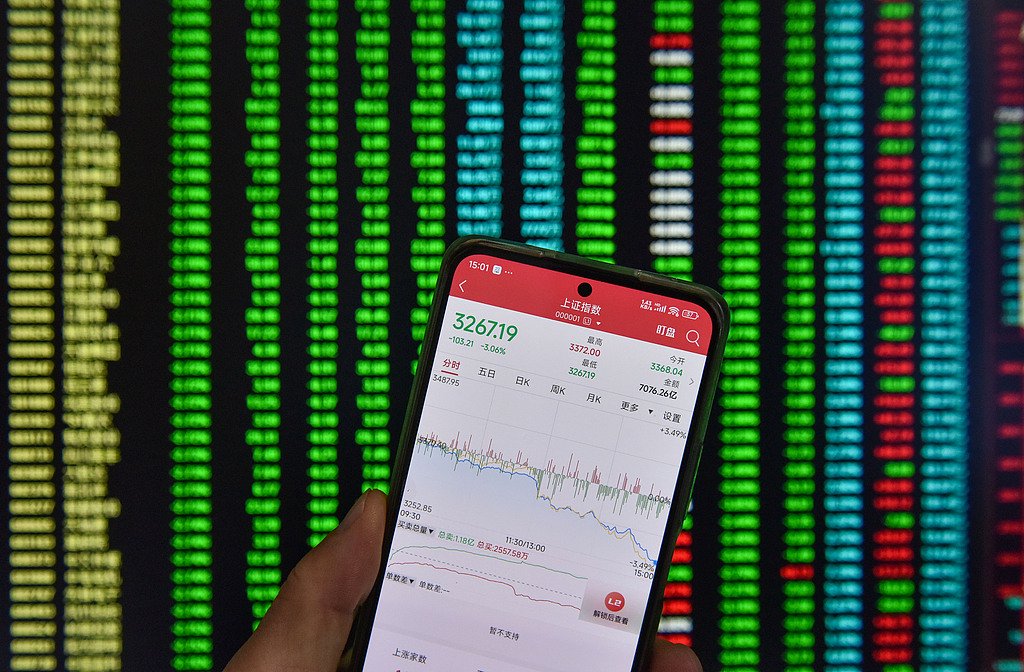

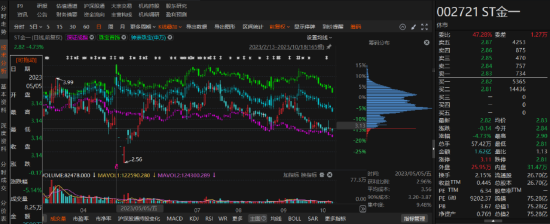

近期大盘走势相对疲弱,上证指数再次逼近3000点整数关口,3000点是一个重要的心理关口,因此保卫3000点意义重大。我也积极呼吁,各大机构以及国家队要趁机加大入市力度,稳定市场,提升信心。即使短期跌破3000点,也要实现托底拉升,逐步恢复市场的信心。

当前经济增速出现放缓,投资需求、消费需求不足,采取扩张的财政政策来提振投资需求、消费需求,同时通过提振股市的表现,能够直接提高大家的信心。现在A股有2亿股民,6亿基民,提高股市的表现可以直接提高居民财富效应,让更多的居民有消费能力和消费信心,只有大家赚到了钱,才会有消费倾向。如果市场出现持续下行,可能会造成很多消费者更不敢去消费,会形成负循环。所以在当前提振股市的表现不仅关系到资本市场本身,而且对经济复苏都有较大影响。当前不仅消费出现了调整,多数板块近期也出现了持续回调。市场前段时间上涨积累的信心再次受挫,我们要珍惜来之不易的回升态势,要乘胜追击做第二波的拉升,形成上行趋势,彻底扭转市场下行趋势,形成赚钱效应,吸引场外资金的入场。

过去三年居民存款增加60万亿,这些资金在银行的存款账户只能获得较低收益,他们其实一直在观望投资机会,大部分投资者都是先看到市场有赚钱效应,才会进来,而不会进行底部布局,因为在市场底部的时候信心是最脆弱的,所以此时要想发动行情,需要有先知先觉的资金或者机构资金,能够产生一波上行行情,形成赚钱效应,吸引投资者入场,这样市场的走势就会形成正循环。也就是说,市场越上涨越吸引更多的资金入场,又推动市场进一步的上涨,从而产生更强的赚钱效应、财富效应。

因此当前稳定股市、提振股市,无论是对资本市场高质量发展,还是对我国经济复苏、消费复苏都有重大意义。高股息、低估值板块表现比较突出,主要是市场的风险偏好较低,大家更加看重股息的收入以及低估值带来的安全感,所以现在低估值、高股息板块涨了一波,股价上涨之后股息率会下降。这个赛道现在也越来越拥堵,越来越多的投资者配置高股息板块,又称红利板块,这反过来可能也会引发一定的风险,过多的资金追逐高股息,反而可能会因为高股息板块的股价上涨,导致高股息变成低股息。因为价格上涨后,股息率就会相应下降,所以也不能过度追捧。

现在我们看到新“国九条”正式公布鼓励上市公司现金分红,从年报情况来看,大部分分红率较高的企业都属于国央企,因为他们确实盈利能力强,而且有大量的现金可以分红。很多国央企也都属于成熟行业,没有太多可投资的项目,所以账上有大量的现金,不如通过高比例分红来回馈股东,让股东自行决定做什么投资。所以过去一年来看,高股息板块确实表现比较突出。

但值得关注的是,市场风格往往也会随着市场的行情发生切换,如果市场出现一波上行行情,这时候投资者的风险偏好提升,可能这些弹性较大的、具有成长性质的白马股会跑赢高股息。现在来看,还是高股息、低估值板块占优,这是当前市场处于历史大底位置附近的一个特征。

(作者系前海开源基金首席经济学家、基金经理)