来源:一德菁英汇

作者:张海端/F3048149、Z0015532/

一德期货光伏分析师

01

2024年工业硅期现价格走势

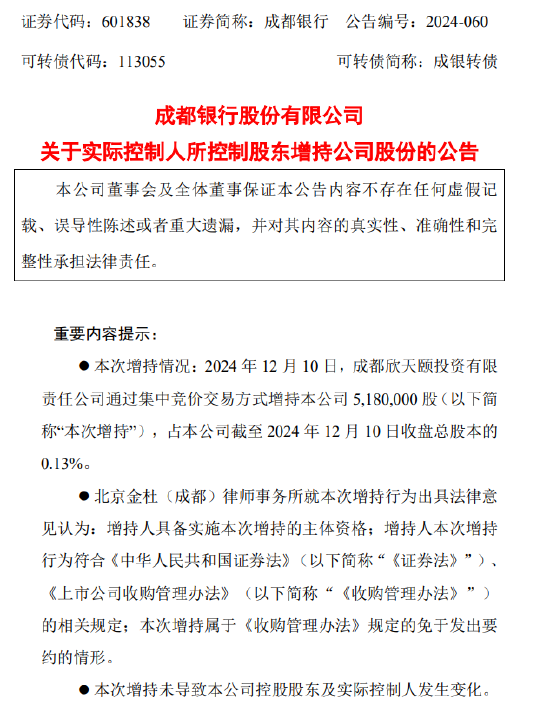

工业硅期货上市以来价格走势及主要影响因素(2022年12月22日上市,最高价19720元/吨,最低价9200元/吨)

旋转屏幕

2024年期现价格走势

据SMM统计,年初天津通氧553、天津99硅、天津421现货价格分别为15450元/吨、15550元/吨,15800元/吨,到10月底价格分别降至11650元/吨、11700元/吨、12350元/吨,下跌幅度为3800元/吨(24.6%)、3850元/吨(24.76%)、3450元/吨(21.84%)。

工业硅期货主力合约价格从年初14365元/吨跌至10月底的10270元/吨(此为2411合约价格,10月中旬主力移仓换月,12合约为新规合约,交割品调整),下跌幅度为4095元/吨(28.51%)。

年内走势来看,元旦过后市场转跌,年前多晶硅补库基本结束,现货回吐前期部分涨幅,后续僵持博弈运行。年后补货不及预期、下游持续压价、期现商出货、交割指标修改预期等多因素叠加,3、4月份价格加速下跌。5月份协会倡议、节能降碳行动方案发布等政策预期加强,盘面出现反弹上涨,但现货基本平稳,企业套保进场。后续无跟进政策,基本面未变,套保进场打压价格,供应增加下游减产、旧规合约集中抛压,价格再下跌。期货近月价格一度跌破9500元/吨,最低为9200元/吨。宽松局势不改,高库存压制明显,近期新规合约再次跌破12000元/吨一线。

02

工业硅生产供应变化

工业硅产能集中度

截至2024年三季度末,工业硅产能约为692万吨,较年初增加约78万吨。北方地区的产能集中度将继续提升——北方产量占比进一步提升,稳定性增强,整体季节性波动幅度减弱。部分去年底投产产能在今年逐步增加开炉,今年新投产能实际也为部分开炉,依据情况调整。

产量变化:北方地区占比再提升

逐步形成3+4格局。2023年金属硅产量380.08万吨,同比增长8.5%,其中新疆产量占比达46.71%,前三省份占比76%以上,前四接近84%。2024年前三季度金属硅产量达369.28万吨,同比增长39.08%,新疆产量占比再提升至52.7%,超过一半,川滇合计22.2%,内蒙+甘肃+宁夏+青海也达到19.25%。

新疆生产情况:占比最大,开工稳定

2023年新疆产量177.52万吨,同比增长29.77%。2024年前三季度产量为194.6万吨,同比增长54%。枯水期阶段,新疆产量占比在55%以上。开工率基本稳定在90%左右。在部分新产能投产下,仍有一定增量空间。受大厂停炉影响,12月份新疆产量将出现一定回落。

云南生产情况:季节性较明显

2023年产量70.42万吨,同比下降8.55%。2024年前三季度产量48.63万吨,同比下滑1.8%。季节性走势来看,4-5月份产量多为年内低点,6月份产量企稳回升,11月份产量开始下滑,一直降至转年4、5月份。丰水期月产量基本能达9万+,产量低点多在2-3万/月。丰水期电价平均在3毛5,枯水期电价能至5毛2,电价端成本相差约2000元/吨。丰水期电价为全年电价最低的时候,硅厂基于自身利润、市场份额等因素考虑,一般开工具有韧性。厂家多利用盘面进行套保和预售远月产量,调整开工节奏。

四川生产情况:季节性较明显

2023年产量42.11万吨,同比下降23.7%。2024年前三季度产量为33.34万吨,同比增加18.77%。季节性走势来看,1-4月份产量基本处于绝对低位,5月份产量企稳抬升,11月份产量逐步进入回落期。丰水期月产量基本能达6万,产量低点不到2万/月。丰水期电价平均在3毛6,枯水期电价能至5毛8,甚至6毛,电价端成本相差约2600元/吨,不过当地政府有时基于经济税收等,会有一些电价优惠,来鼓励开炉。

北方其他生产省份:增速快,合计产量水平上新台阶

内蒙产量在2023年实现翻倍,2024年前三季度产量为28.6万吨,同比增长40%。甘肃前三季度产量22.92万吨,同比增长132.69%。宁夏前三季度产量14.06万吨,同比增长266.14%。青海前三季度产量5.45万吨,同比增长63.4%。

等外硅与再生硅产量(不允许交割)

等外硅是指不符合国标名义硅含量在98%左右的工业硅,品类较多,缺少统一标准。再生硅主要由多晶硅切片环节中的硅泥或生产环节中的硅粉在中频炉中去除杂质所得。97硅生产厂家主要分布在宁夏、甘肃、青海、陕西等地。作为低端市场的替代品,凭借高性价比有一定优势。部分厂家硅铁与97硅均有生产,因硅铁转投97硅的技术难度较低,如97硅板块业务增多,可快速进行转换,也是97硅存在的潜在增量。

全国产量

2023年金属硅产量为380.08万吨,加上97硅、再生硅和其他硅产量,合计硅产量为442.98万吨。2024年前三季度金属硅产量369.28万吨,加上97硅、再生硅等其他,合计硅产量为424.91万吨,同比增36.65%。现有产能+新增产能、大厂生产优势及稳定性、下游企业向上拓展配套,供应端充足,重点仍在需求上。

03

下游有机硅市场运行情况

产能变化

有机硅行业在2020-2022年维持长达一年多的高利润格局,带动大量新增产能入场布局。而后续需求增速与供应不匹配,2023年以来利润持续处于低位,基本是倒挂格局。2023年底有机硅中间体产能为272万吨(当年仅合盛鄯善20万吨投产,其他规划都推迟),到2024年10月产能为342.5万吨,今年大幅增加70.5万吨,多为前期延期项目投产。实际运行产能阶段性仍有回落。

有机硅生产:供应增速相对稳定

2023年有机硅DMC产量210.34万吨,同比增长13.5%。2024年前三季度有机硅DMC产量178.54万吨,同比增长15.2%,整体增速相对稳定。在产能大幅增加下,实际开工率再有下滑。合盛产量占比24%。

有机硅下游需求

2022年:硅橡胶约70%、硅油28.3%、硅树脂及其他1.8%。

2023年:硅橡胶约71.6%、硅油26.5%、硅树脂及其他1.9%。

下游终端市场整体较分散,新能源端需求较好。

建筑地产走弱:竣工

部分终端需求表现

2024年前三季度房屋竣工面积同比下滑24.4%。2023年增速30.3%。2024年前三季度增速33.8%。

有机硅:净出口

2023年出口量40.66万吨,同比下降10.25%。进口量为10.27万吨,同比增长5.19%。2024年前三季度出口量已达41.06万吨,为近年来高位,表现超预期。前三季度进口量8.23万吨,与去年相当。

有机硅价格表现

从整体价格水平来看,有机硅价格运行在近年来低位。

2024年初DMC均价在14350元/吨,今年春节前后价格有所抬升,主要是下游春节后补库以及大厂一度封盘挺价所致,价格最高涨至16100元/吨,但终端消费并无大变化,后续价格再度回落,弱势运行。截止到10月底,DMC均价至13100元/吨,较年初下跌1250元/吨,跌幅8.7%。

库存情况

截止9月底有机硅DMC库存为6.08万吨,较年初增加约1万吨,从库存角度来看,今年供需相对平衡。企业经营情况整体较2023年有改善。

04

下游铝合金市场运行情况

铝合金分类

当硅用作材料添加剂,可以使得制成的铝合金更有韧性而不易碎裂。这一方向的运用,与有色金属铝品种的产消高度相关,铝合金主要应用在汽车、摩托车、铝合金压铸行业,同时还用于变形铝合金中的铝棒、铝板带、铝门窗及航空航天等领域。

铸造铝合金中硅含量较高,主流在4.5%-10%之间,像用于汽车轮毂的A356,硅含量在6.5%-7.5%;再生铝合金ADC12硅含量10.5%-12%(废铝+少量Si或直接废铝)。变形铝合金添加一是4系合金,硅含量在4.5%-8.2%,不过4系合金产量较少。变形铝合金添加二是6系合金,硅含量较低,0.4%-0.8%,不过6系产量较多。

铝合金生产

2023年原生系产量272万吨,同比增长1.11%。再生系产量628万吨,同比增长3.8%。

2024年前三季度,原生铝合金产量218.63万吨,同比增长12.7%;再生铝合金产量460.2万吨,同比下滑8.8%。

铝合金:对工业硅的消耗维持增加

统计局:2023年铝合金产量1458.7万吨,同比增长17.8%。2024年前三季度产量同比增8.4%。

【工信部:2023年我国汽车出口首次跃居全球第一】2023年,我国汽车产销双双突破3000万辆,产销分别同比增长11.6%和12%,创历史新高,连续15年保持全球第一。汽车出口491万辆,同比增长57.9%,首次跃居全球第一。年初中汽协预测:24年约3100万辆,同比小幅增长3%。

统计局:2023年汽车产量3011.32万辆,同比增长9.3%。2024年前三季度汽车产量2168.3万辆,同比增2.7%。

铝合金价格

2024年铝合金价格整体震荡偏强运行,年初铝合金ADC12均价为20300元/吨,A356铝合金价格为20150元/吨,至11月13日价格分别运行至21000元/吨和21300元/吨,较年初分别涨700元/吨(3.45%)和1150元/吨(5.71%)。

05

工业硅出口情况

工业硅:出口为主,进口可忽略

2023年出口量为57.20万吨,同比减少11.28%。

进出口:出口量预计今年在72万吨左右

据海关数据,2024年10月份,中国工业硅出口量为6.51万吨,环比基本持平,同比增加49.36%。1-9月份累计出口量为61.41万吨,同比增加32.18%。主要出口目的地包括日本、韩国、印度等地。海外市场有增量需求,叠加国内价格低位有优势,推升出口量回升。

出口分国家占比

06

多晶光伏制造端运行情况

多晶硅产能情况:新增进度整体放缓

截止到9月份多晶硅产能约为289万吨,较年初增加约68万吨。目前产能约折合1256GW,明显过剩。

2024年新增情况:

TW云南:20万吨(上半年)

TW内蒙:20万吨(9月份开始逐步爬产)

DQ内蒙:10万吨(上半年)

南玻青海:5万吨(上半年)

东方希望宁夏:14.5万吨(建好基本没投产,先投的钾肥装置)

到2024年底预计产能在290-300万吨。头部较集中,TOP5占比超过65%。

多晶硅产量:库存压力攀升,开启减产,且开工率不断回落

多晶的减产比预期要快,4月底不抵压力开启减产。1-4月产量同比增幅仍高达57.13%。1-9月产量为141.09万吨,同比增速为33.68%。5月开始产量环比回落,同比增幅收窄,8月产量首次出现同比回落。对比月产,8月产量较4月的最高点下滑29%。(同期工业硅期货价格跌幅约22%)

多晶周产库存

从库存端来看,硅料持续垒库至5月中,高点逼近30万吨,后续随着企业减产进行,库存从高位去化一波,最低降至不到21万吨,后续随着下游采购放缓,库存再有累积,整体库存仍处于高位。进入11月份,西南高成本产能有减少,其他部分厂家开工率也再有下调,产量仍有创新低。

光伏制造环节的传导:硅片产量

硅片4月份开始减产,较多晶提前约1个月。7月份产量企稳小幅回升,但同比已转负。1-9月硅片产量约517.02GW,同比增加20.64%。10月生产小幅回落,11月排产继续下滑。

硅片周产库存

周产数据基本验证11月产量再回落。库存高位出现去化。

光伏制造环节的传导:电池片产量

1-9月电池片产量为495.81GW,同比增长22.23%。9月产量回落至53.2GW,同比转负,10月排产继续下降。11月排产有所回升,预计12月变化不大。

光伏制造环节的传导:组件产量

组件产量从5月份回落,逐步降至50GW以下,8月份产量企稳。9、10月份排产小幅提升,回到51GW附近,11月或小幅回落。2024年1-9月产量为423.8GW,同比增长16.3%。

制造环节过剩局面

制造环节产量对比

多晶进出口格局转变

产业链上唯一净进口的环节。随着国内产能持续投放以及产品品质持续提升,进口量逐年缩减,差距收窄。今年7月份出口量首超进口量(海外企业成本更高,国内硅片企业对于多晶硅的进口处于倒挂状态)

多晶硅进出口:分国别

硅片出口情况

根据光伏协会,上半年硅片出口量约38.3GW,占产量比重约9.5%。根据海关总署数据,1-10月硅片出口量约为5.44万吨,同比下滑34.87%。

电池片出口情况

根据海关总署数据,1-10月电池片出口量同比增长18.93%。

组件出口情况

1-7月组件出口量同比增速与去年同期相当,约为29%。1-9月组件出口量约为195.35GW,同比增长24.5%,低于去年同期的31%。出口占产量比重约46%。

组件出口市场

欧洲仍是组件最大的出口市场,但市场份额有所下降,中东等地区有增加。

制造业环节价格走势:创新低

2024年多晶硅价格走势

2024年初,多晶硅致密料价格在59元/千克,N型料在67元/千克,颗粒硅价格在57.5元/千克附近,一季度价格偏稳,年初甚至还有上探,进入二季度,硅料价格下滑明显,主要原因有:头部企业产能投产、硅片排产下滑、国内月度新增装机一度出现负增长,在高库存压力下价格下跌。

7月份以来价格基本企稳,8、9月份签单价格甚至出现小幅上涨,以N型料为主。头部企业略有挺价,期现商有少量询货采购,带来额外需求。但整体宽松格局并未改变,价格仍面临较大压力。

截止10月底,多晶硅致密料价格至36.5元/千克,N型料至42元/千克,颗粒硅价格在34元/千克,较年初跌幅分别为38.14%、37.31%、40.87%。

07

2025年市场展望

产能角度:过剩

首先从现有产能来看,工业硅、有机硅、多晶硅及下游制造端都是产能过剩格局。从新投产情况来看,工业硅上,2024年按照实际开炉投产计算新增产能约54万吨,2025年已基本建好等待投产的产能仍有90多万吨,另外还有40万吨投产与否存在不确定性,近三年来新投产炉型基本都是大炉子33000kva的。有机硅上,2023年底有机硅中间体产能为272万吨(当年仅合盛鄯善20万吨投产,其他规划都推迟),到2024年10月产能为342.5万吨,今年大幅增加70.5万吨,多为前期延期项目投产,且经过2024年集中投产后,2025年基本无新增产能。多晶硅上,2024年部分龙头企业进一步投产,2025年很少有新的多晶硅产能投放,新投项目有取消。行业整体过剩,2024年已开启主动减产。

工业硅:产能投放进展

有机硅:产能投放进展(此为单体产能)

多晶硅:部分产能投放进展

工业硅供应能力

北方地区的产能集中度继续提升——北方产量占比进一步提升,稳定性增强,整体季节性波动幅度减弱。目前基本形成3+4格局,新疆产量占比提升至54%左右,川滇合计占比下滑至20%附近,内蒙+甘肃+宁夏+青海的占比提升到20%附近。大厂生产有优势,同时2023年经过余热发电和旧炉改造,单炉生产能力有提升,再次出现集中检修的概率较低,更多是根据市场调整。龙头合盛2024年前三季度日产均值高达5160吨,按此折算全年生产能力有188万吨,远高于名义产能122万吨。供应能力充足,重点仍在需求上。

龙头大厂生产情况

根据公司公告:截至到2022年底,合盛硅业工业硅产能122万吨,到2024年中,工业硅产能仍为122万吨/年,另有有机硅单体产能为173万吨/年,多晶硅产能为5万吨/年。2022年产量为96.05万吨,全国占比27.44%,自用大概占30.6%。23年产量为135.5万吨,全国占比35.65%,自用占比31.53%。2024年前三季度产量为141.4万吨,已超过去年全年,全国占比38.29%,自用占比26.14%。

需求端分析:多晶硅产量增速预计转负

2023年多晶硅对工业硅的消耗量占工业硅下游总消费的比重提升到41.46%,成为最大的需求端,2024年由于多晶硅产量增速放缓,对工业硅消耗量的占比预计出现小幅回落,至40.6%附近,但仍是最大的需求端。

2025年多晶硅能否有效拉动仍是关键,但从目前情况来看难言乐观。从下游装机需求倒推来看,2023年全球光伏新增装机增速在60%以上,其中当年国内增速高达148.1%,海外增速相对较稳定。2024年国内装机量仍维持在高位,全年预计在240GW附近,增速或放缓至11%,全球预计在500GW附近,增速放缓至20%。考虑近两年增速情况,电网消纳能力以及投资收益情况,预计2025年全球新增装机量在550GW左右(10%)(略偏乐观预期,其中国内新增230GW),增量水平仍处高位,但增速进一步回落。

按照容配比1.2计算,若2025年全球新增装机量为550GW,对应光伏组件的需求量约为660GW,在不考虑海外其他企业产能供应下,电池片的良率按98.5%计算,则需要硅片数量为670GW,对应到多晶硅需求上,按2.25g/w单耗计算,硅料需求约为150.75万吨,按此计算产量,2025年产量增速将转负,至-13.57%左右。如果企业按照配额生产,实际产量会更低,2025年硅料有望去库。在高库存压制及生产亏损下,多晶硅企业的自发减产已经开启,2025年对工业硅需求拉动作用明显不足。下游制造端出口贸易壁垒也增多。

光伏装机:预测

12月5日,2024光伏行业年度大会在四川宜宾召开,中国光伏行业协会名誉理事长王勃华在会上表示,中国光伏行业协会上调2024年全球光伏新增装机预测,由390-430GW上调至430-470GW;我国光伏新增装机预测为230-260GW,此前预测今年新增装机量为190-220GW。

2023年12月13日,超过100个国家在《联合国气候变化框架公约》第二十八次缔约方大会(COP28)上达成协议:在2030年全球可再生能源装机容量增至3倍,至少达到11,000GW,其中光伏装机容量将从2022年的1055GW增加至2030年的5457GW。即8年平均550GW/年。(CPIA:2022年全球累计装机容量约1156GW,达到同一目标,即8年平均538GW)

光伏装机:国外市场

2023年全球新增量同比增速在60%-69%左右(不同口径有一定差异),除去国内,海外新增量增速约22%。

近两年国内增速明显高于海外,但海外增速较稳定。

传统市场:中、美、欧、印

新兴市场:中东、拉美

美国:根据美国能源信息署(EIA)的数据,2024年上半年,美国新增集中式太阳能光伏发电容量12GW。(2023年约32.4GW,2024年一季度11.8GW)

印度:MercomIndia Research的报告显示,印度在2024年上半年新增光伏装机量达到14.9GW,超过了以往所有的上半年和全年装机量。据Mercom透露,2024年上半年太阳能装机量的增加是由于多个先前延期项目的投产。(23年约7.5GW)

欧盟:欧洲光伏产业协会2023年底发布的《2023-2027欧洲光伏市场展望》报告显示,2023年欧盟新增光伏装机容量达55.9吉瓦,新增装机容量同比增长约40%。其中,德国14.1吉瓦;西班牙8.2吉瓦;意大利4.8吉瓦;捷克、保加利亚和罗马尼亚去年新增光伏装机容量也首次突破1吉瓦。24年E:62GW

沙特的光伏装机容量在2023年为7吉瓦,预计到2030年将达到40吉瓦。

巴西:2023年实现新增光伏装机10GW,预计今年将继续新增10GW至12GW。

光伏装机:国内情况

1-8月新增装机量为139.99GW ,增速23.71%,1-10月为181.3GW,增速27.17%,好于年初预期。

单月来看:3、4月新增量出现同比下降情况。

不过多因素支撑,目前国内光伏装机保持高位:消纳红线放开至90%;大基地项目建设;支持分布式发展等。

光伏消纳相关

6月4日国家能源局印发《关于做好新能源消纳工作 保障新能源高质量发展的通知》,明确新能源消纳红线不低于90%。

通知强调,要科学确定各地新能源利用率目标。省级能源主管部门要会同相关部门,在科学开展新能源消纳分析的基础上,充分考虑新能源发展、系统承载力、系统经济性、用户承受能力等因素,与本地区电网企业、发电企业充分衔接后,确定新能源利用率目标。部分资源条件较好的地区可适当放宽新能源利用率目标,原则上不低于90%,并根据消纳形势开展年度动态评估。

年初国家发展改革委和国家能源局发布的《关于新形势下配电网高质量发展的指导意见》(简称《意见》)提出,到2025年,配电网承载力和灵活性显著提升,具备5亿千瓦左右分布式新能源、1200万台左右充电桩接入能力。

1-10月:全国97.1%,甘肃91.7%、青海90.2%、新疆92.4%、西藏70.4%。

需求端分析:有机硅、铝合金、出口

有机硅:2024年有机硅企业的整体盈利情况有改善,从库存角度来看,今年供需也相对平衡。有机硅下游终端需求较分散,其中地产端表现不佳,2024年前三季度房屋竣工面积同比下滑24.4%,而与新能源相关的板块表现较好,2024年前三季度新能源汽车产量增速为33.8%,维持高增速,计算机、通信等方面表现也不错,纺织等传统行业相对平稳。整体来看,有机硅下游需求维持较稳定的增长,预计2025年中间体产量 在263.58万吨,增速9%。

铝合金:2023年铝合金产量1458.7万吨,同比增长17.8%。2024年前三季度产量同比增长8.4%。2024年前三季度汽车产量2168.3万辆,同比增2.7%。汽车轻量化要求助力,铝硅合金对工业硅消费量稳步增长。预计2025年铝合金产业对工业硅的消费量在79.65万吨。

出口:2024年出口修复回升,表现较好。预计海外市场有增量需求,叠加国内价格低位有优势,推升出口量回升。预计2024年全年出口量在72万吨左右,2025年在75万吨左右。

供需格局:宽松不改

2025年维持宽松格局,下游消费端整体小幅增加,其中多晶硅对工业硅的需求量出现回落(实际减量幅度可能较下方平衡表预测更大),其他下游端保持增长。供应弹性较大,在价格低位运行下,西南在丰水期开工预计仍有韧性,但在枯水期高电价下产量下滑会较快,2024年季节性回落时间较往年偏早,而北方供应稳定,且占比进一步提升,新产能仍有释放。2025年金属硅产量在维持不增,97、再生硅等有减量的情况下,整体格局仍维持宽松。

考虑小炉子淘汰下的极端生产能力

据统计(截止10月份),全国矿热炉约为723台,其中33000kva炉子150台,主要分布在北方,川+滇6台;25000kva炉子70台,川+滇18台;15000、16500、18900、20000kva合计72台;12500kva炉子354台,川+滇167台;小于12500kva炉子77台。

12500炉子日产约25吨;25000炉子日产平均45吨以上,少数在50-55吨;33000炉子日产在60吨以上。

高库存的压制持续

样本厂库+港口社库+期货交割库合计库存来看,2024年库存较年初再翻一倍,达到80万吨以上。

成本端看价格

从整体供需格局来看,工业硅过剩宽松局势不改,价格承压,低位运行为主。

从成本端考虑,2024年硅煤、石油焦、电极等价格连续走跌,后期原材料再度下行的空间弹性或变小。南北差异主要还是在电价上。

目前新疆地区生产成本较高的厂家,成本在11500-12000元/吨之间,折合到天津地区的价格为12100-12600元/吨(季节性运费会有波动),折盘面仓单价格约为12300-12800元/吨。大厂及有自备电厂等企业成本更低,在9000-10000元/吨,甚至更低,折合天津地区价格为9600-10600元/吨,折盘面仓单价格约为9800-10800/吨。

内蒙地区成本与新疆多数厂家相差不大。

西南地区来看,云南丰水期电价平均在3毛5,枯水期电价能至5毛2,电价端成本相差约2000元/吨。四川丰水期电价平均在3毛6,枯水期电价能至5毛8,甚至6毛,电价端成本相差约2600元/吨,不过当地政府有时基于经济税收等,会有一些电价优惠,来鼓励开炉。

西南丰水期主流成本在11700-12300元/吨,折盘面仓单价格约为12300-13050元/吨;枯水期成本按平均上调2000元/吨,折盘面在14300-15050元/吨。

目前枯水期西南产量回落,而整体格局仍偏宽松,价格基本贴近低位成本运行,预计盘面主流运行区间在11000-13000元/吨,极端上下波动或增加500元/吨。